今回は、オルカン・S&P500・FANG+の過去成績や、投資スタイル・目的別の最適解について解説します。

私もオルカン・S&P500・FANG+の特徴を理解した上で、自分にあった投資方法を選択できています。

記事の前半ではFANG+の概要とオルカン・S&P500・FANG+の直近の成績を、後半では投資スタイルに合わせた最適な投資ルールと失敗を避けるための出口戦略を具体的に解説します。

この記事を書いた人

- 『NISAの達人』の管理人

- 会社員&ブロガー

- 新NISA(選び方、買い方、運用方法、ノウハウ)について発信

- 2025年9月末時点で、NISAで含み益約106万円を達成中!

この記事を読み終えることで、オルカン・S&P500・FANG+の投資成績を知ることができるだけではなく、投資スタイルにあった最適な投資方法や失敗を避けるための投資戦略についても学ぶことができます。

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!

FANG+とは?具体的な特徴2つ

FANG+をオルカンやS&P500と比較する前に、まずはFANG+の特徴について解説します。

FANG+とは?具体的な特徴2つ

FANG+は、「ファングプラス」と読みますよ。

世界が注目する米国企業に厳選投資

FANG+は、Facebook、Amazon、Netflix、Googleの4社を含む、米国企業10銘柄で構成された株価指数です。

紹介した企業は、日常生活の中でも良く目にする製品・サービスとして、知られていますね。

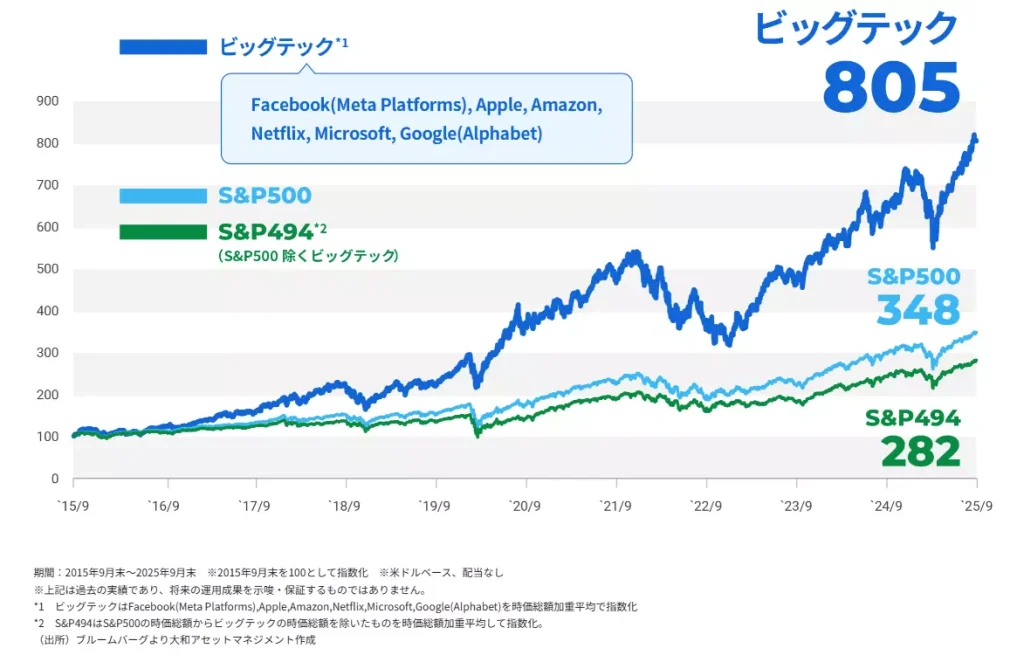

FANG+で取り上げられている銘柄のうち、Facebook(Meta Platforms), Apple, Amazon, Netflix, Microsoft, Google(Alphabet)の6銘柄は、過去10年間で約8倍の成長を遂げています。

これらの企業は、今後も成長が期待できますね。

等金額投資(均等加重方式)を採用

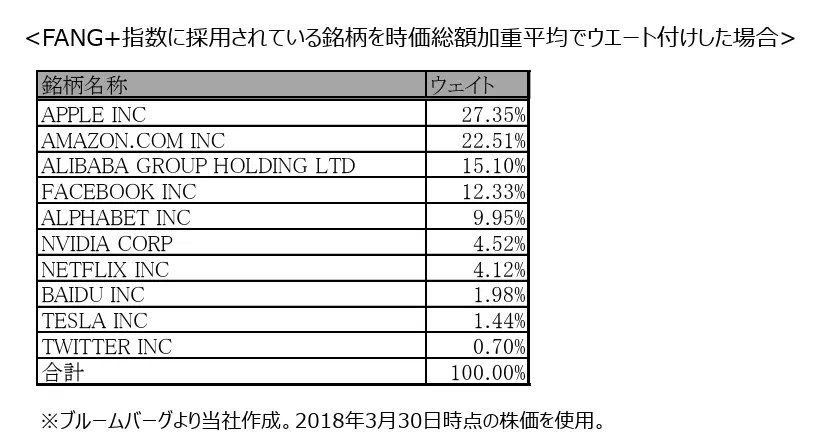

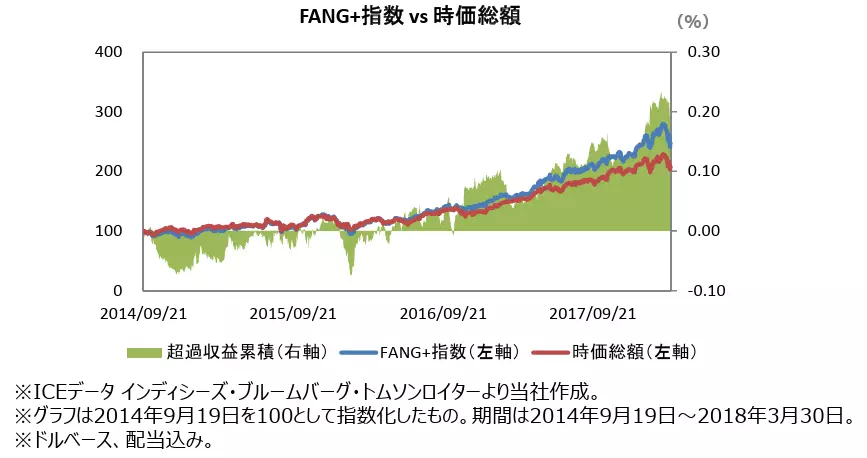

FANG+は、等金額投資(均等加重方式)を採用しているため、該当の10銘柄に均等に投資します。

オルカンやS&P500は、時価総額加重方式(時価総額が多いほど指数に占める割合が高くなる計算方法)を採用していますね。

等金額投資を採用しているのは、時価総額ベースにするとAppleやAmazonが指数の半分近くを占めてしまうため、それを避ける狙いがあるからです。

上記の表から分かるように、時価総額加重方式を採用してしまうと、テスラやツイッター(現材のX)への投資割合が下がってしまっています。

さらに、等金額投資の方がリターンが大きくなるというシミュレーション結果も得られています。

このように、米国市場で成長している中小型株を適度に取り入れるためにも、等金額投資が活用されていると言えるでしょう。

オルカン・S&P500・FANG+の比較結果3つ

続いて、オルカン・S&P500・FANG+をそれぞれ比較した際の違いを紹介します。

基本スペック

投資対象、運用コスト(信託報酬)、リスク分散の度合いに着目して整理すると以下のようになります。

| 項目 | オルカン | S&P500 | FANG+ |

|---|---|---|---|

| 投資対象 | 世界中の約3,000銘柄 | 米国の主要約500銘柄 | 米国の精鋭10銘柄 |

| 運用コスト(信託報酬) | 年率0.05775%(最安) | 年率0.0814%(格安) | 年率0.7755%(やや高い) |

| リスク分散の度合い | 最高(国や業種に対して広く分散) | 高(米国のみだが多業種に分散) | 低(米国のハイテク株に集中投資) |

さらに、上記の結果をコストとリターンの観点で整理した結果は、以下に示す通りです。

| 項目 | オルカンやS&P500 | FANG+ |

|---|---|---|

| コスト | 低コストで運用可能 | 割高な手数料を支払って運用する必要あり |

| リターン | 市場平均が狙える | 市場平均を大きく上回る結果が狙える |

このように、FANG+への投資は運用コストこそ高いですが、そのコストを大きく上回るリターンを期待して投資することになります。

期待リターンに納得感があるかどうかが、投資判断の分かれ目になりますよ。

過去のリターン実績

オルカン・S&P500・FANG+の株価データをもとに、年率平均利回りを計算しました。

計算方法はコチラを参照してください。

| 集計期間 | ACWI | S&P500 | FANG+ |

|---|---|---|---|

| 1年間 | 10.899 | 13.937 | 36.839 |

| 2年間 | 10.262 | 13.380 | 33.910 |

| 3年間 | 10.362 | 13.438 | 33.356 |

| 4年間 | 9.944 | 3.031 | 32.248 |

| 5年間 | 10.035 | 13.169 | 32.321 |

FANG+は歴史が浅いため、今回の計算対象期間も短くなっています。

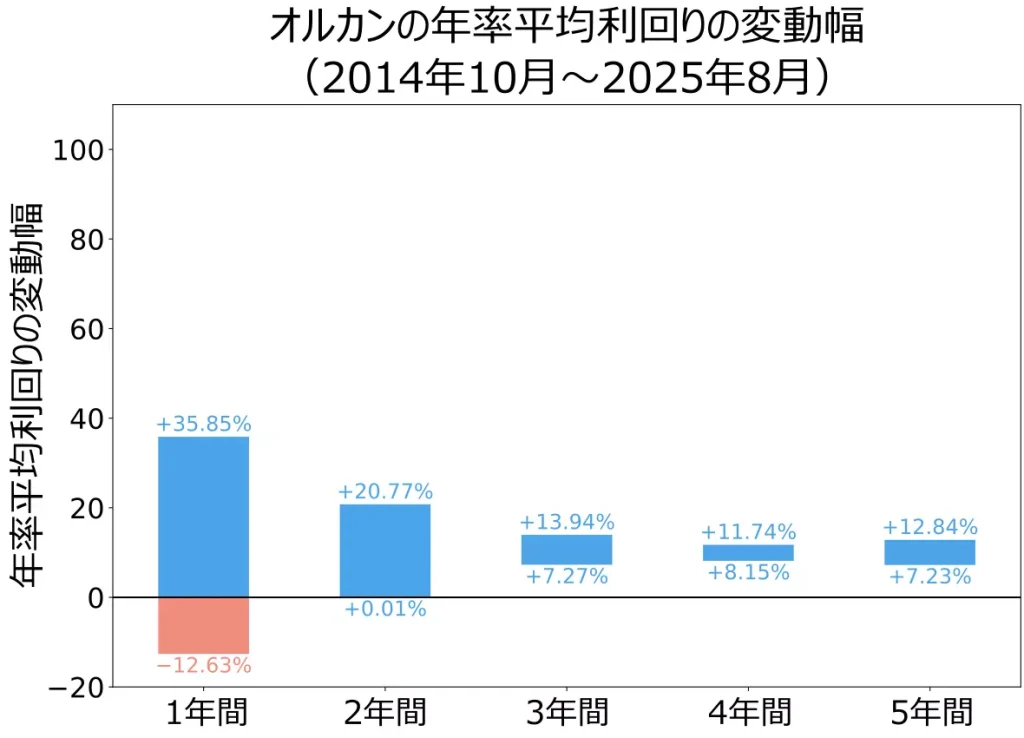

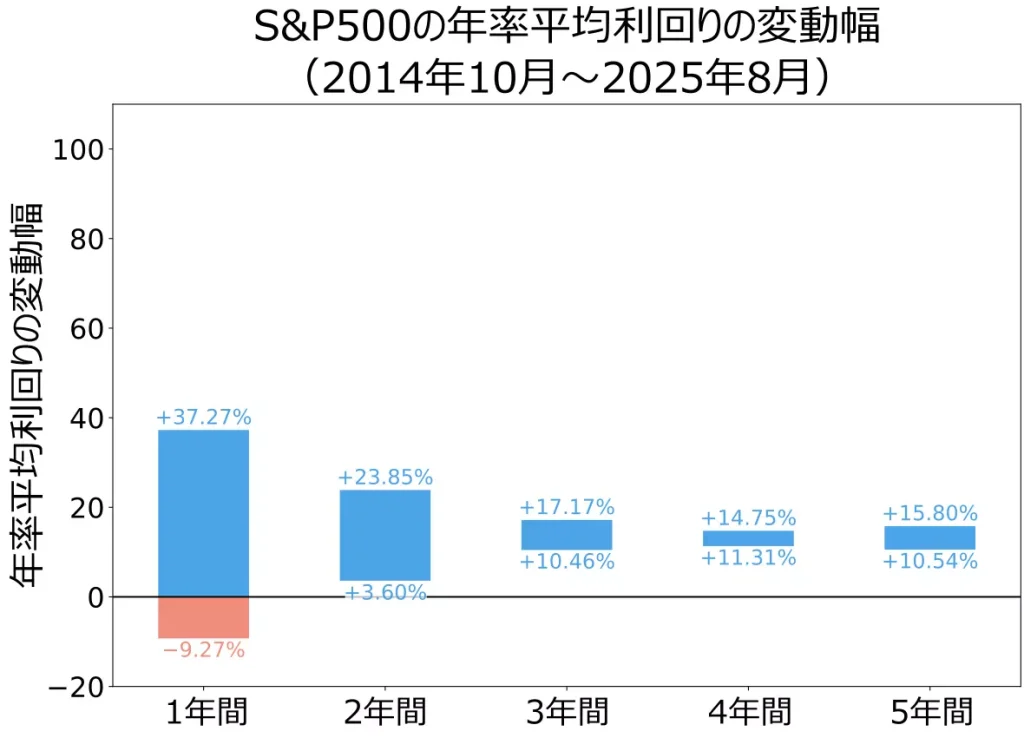

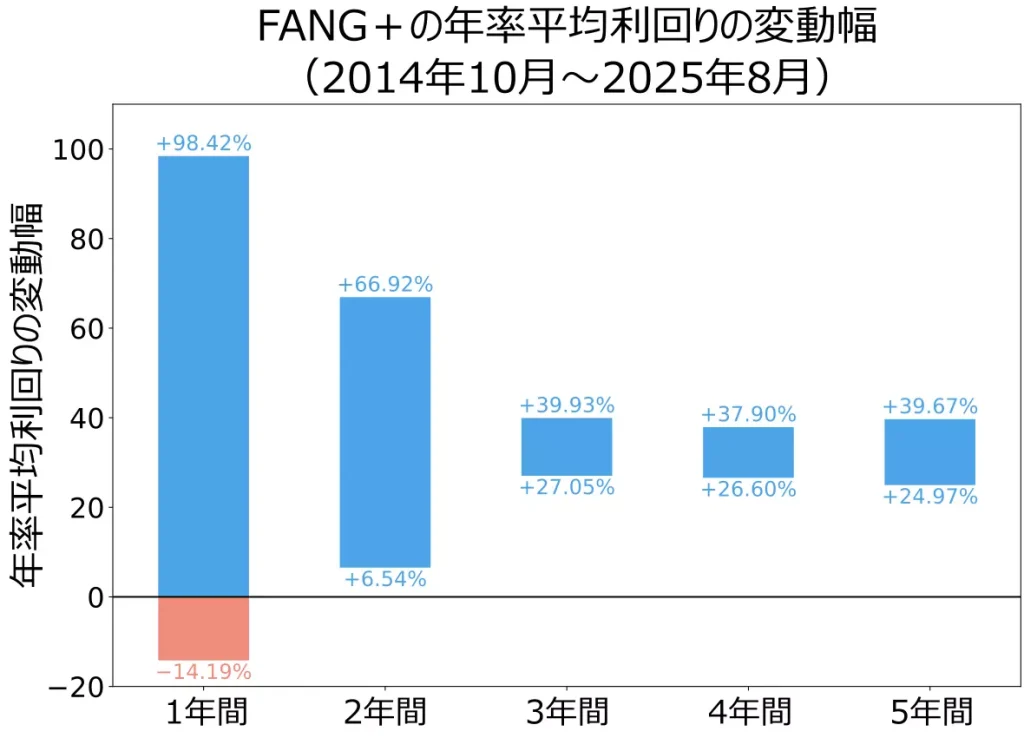

それぞれの年率平均利回りの変動幅は、以下のようになりました。

直近10年間の年率平均利回りを算出しましたが、FANG+が著しく成長していることが分かります。

直近の成績のみに基づいて計算しているため、今後も同じ傾向が続くとは限りません。

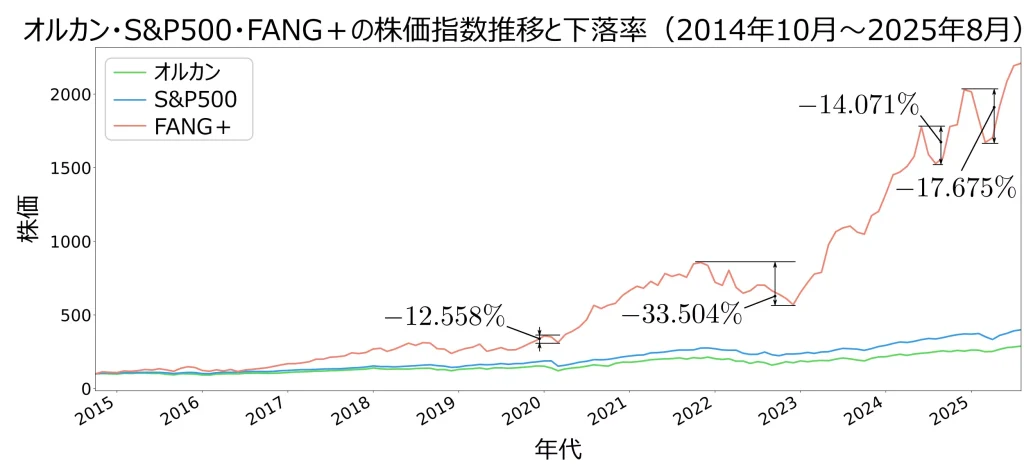

暴落時の下落率

オルカン・S&P500・FANG+のうち、FANG+の下落率も確認しておきましょう。

ここでは、10%以上の下落があった時期を暴落としています。

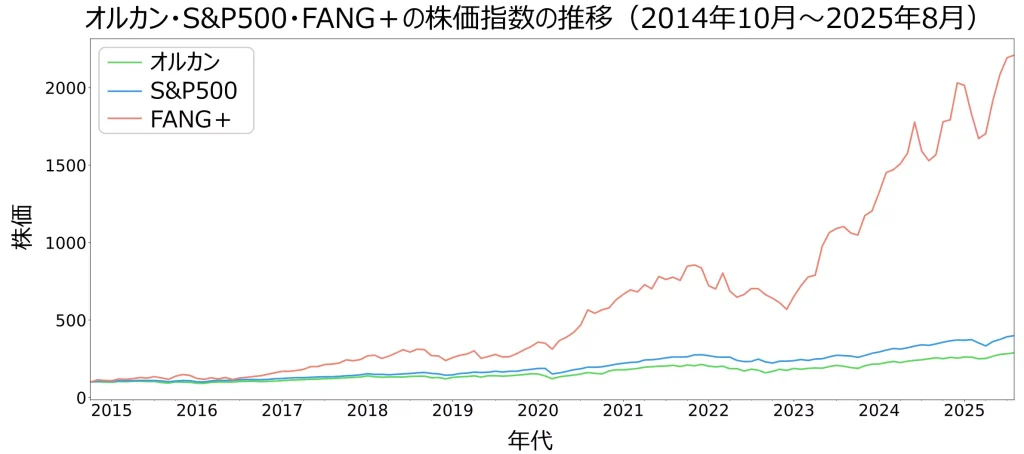

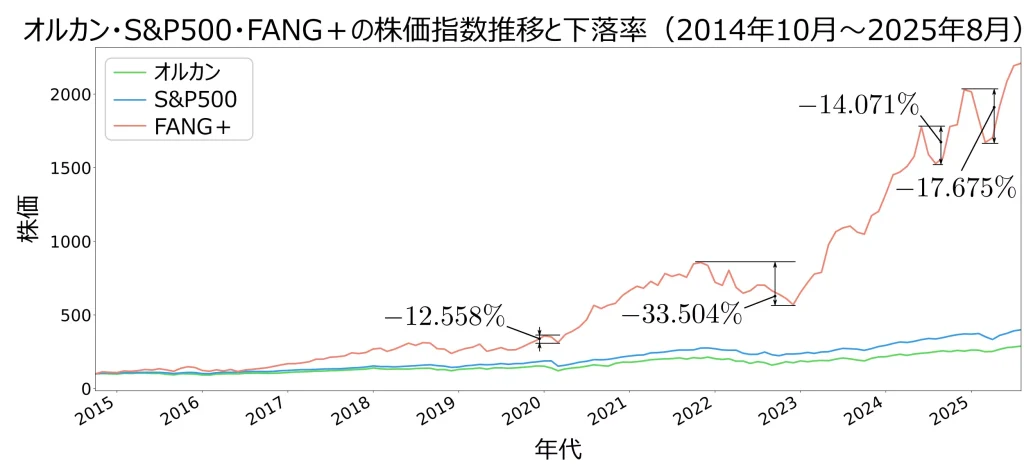

まず、2014年10月~2025年8月におけるそれぞれの株価指数の推移は、以下に示す通りです。

このうち、FANG+において暴落があった時期とその下落率をまとめると、以下のようになりました。

| 開始時期 | 終了時期 | 下落率 |

|---|---|---|

| 2020年1月 | 2020年3月 | -12.558% |

| 2021年11月 | 2022年12月 | -33.504% |

| 2024年6月 | 2024年8月 | -14.071% |

| 2024年12月 | 2025年3月 | -17.675% |

この暴落時期と下落率を先ほどのチャートにプロットすると以下のようになります。

表とグラフから分かる通り、FANG+は最大で約33%も下落しているため、この下落幅を許容できるかどうかが、投資する際の重要な判断基準になるでしょう。

ご自身のリスク許容度を超えていないか?を必ず確認してください。

FANG+に投資する際の注意点3つ

FANG+について理解が深まったところで、FANG+に投資する際の注意点も把握しておきましょう。

FANG+に投資する際の注意点3つ

集中投資のため価格変動が激しい

前説の下落率で述べたように、FANG+はオルカンやS&P500と比較して、価格変動が激しくなる傾向があります。

なぜなら、米国で成長しているハイテク株10社のみに投資する極めて攻めたポートフォリオとなっているためです。

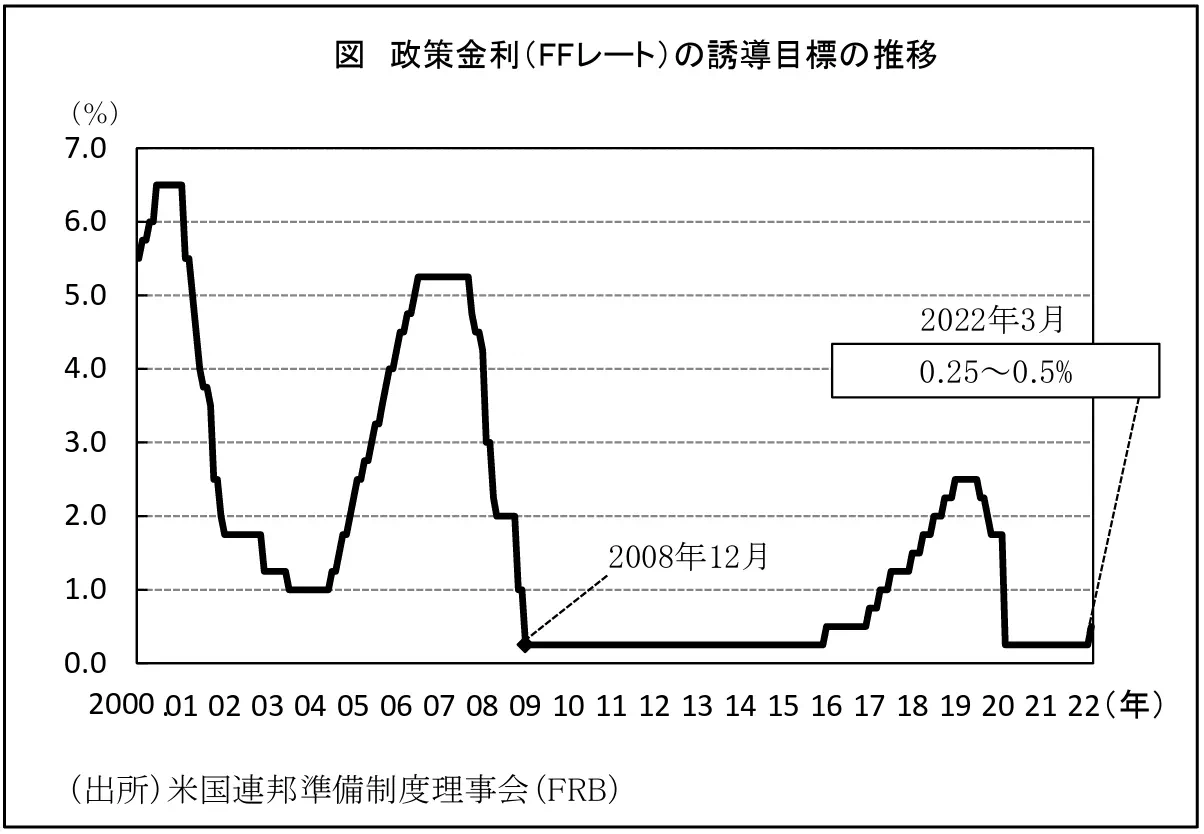

例えば、2022年の米国の金融引き締め政策の影響を受け、FANG+は大きく下落しました。

参考:2022年の米国金利動向

米国連邦準備制度理事会(FRB)は3月15、16日に連邦公開市場委員会(FOMC)を開催し、政策金利であるフェデラル・ファンド(FF)金利の現状の誘導目標0.00~0.25%を0.25ポイント引き上げ、0.25~0.50%とすることを決定した

政策金利(FFレート)の誘導目標の推移(出典:日本貿易振興機構)

このように、短期間で株価指数が大きく変動する可能性がある点に注意が必要です。

多額の運用コストがかかる

FANG+は、運用コスト(信託報酬)が割高になる点にも注意しておきましょう。

2025年12月時点における、オルカン・S&P500・FANG+(iFreeNEXT FANG+インデックス)の信託報酬を比較した結果は、以下に示す通りです。

信託報酬が高いからNGという訳ではなく、それに見合うリターンが期待できるかどうかが判断の軸となりますよ。

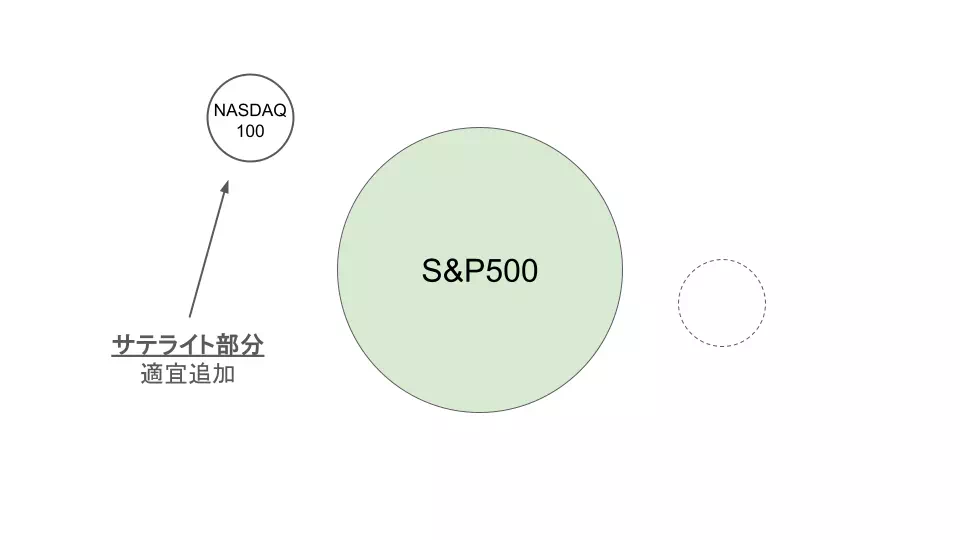

主役ではなく戦略的に取り入れるべき

FANG+で資産形成を行う場合、ポートフォリオの一部として取り込むのが良いでしょう。

なぜなら、FANG+は、高リスク・高リターンの攻めの資産であるためです。

具体的には、攻めの投資と守りの投資に分けて考えるコア・サテライト戦略を活用することをオススメします。

FANG+は攻めの投資になるため、サテライト部分に割り当てます。

投資スタイルや目的別の最適解ルート3つ

具体的な投資方法にも触れておきましょう。

投資スタイルや目的別の最適解ルート3つ

【安定重視】オルカンのみに投資する

安定した資産形成を重視する場合、全世界に広く分散されたオルカンのみに投資するのが良いでしょう。

この投資スタイルは、以下に当てはまる方にオススメできます。

安定重視の投資スタイルをオススメできる人

- 投資に時間をかけたくない人

- 市場平均を狙いたい人

- 数ある投資信託の中でもリスクをなるべく抑えたい人

「投資にかかる手間を最小限にしたい」という人におすすめです。

【バランス重視】S&P500を軸に投資する

大きなリスクを避けつつ、今後も米国の経済成長によるリターンを狙いたい場合、S&P500を軸に投資をするのが良いでしょう。

この投資スタイルは、以下に当てはまる方にオススメできます。

バランス重視の投資スタイルをオススメできる人

- 今後も米国の経済成長に期待をしている人

- オルカンよりも少し高いリターンを狙いたいが、極端な集中投資は避けたい人

- 運用コストを抑えつつリターンを狙いたい人

「なるべくリターンを大きくしたい」という人におすすめです。

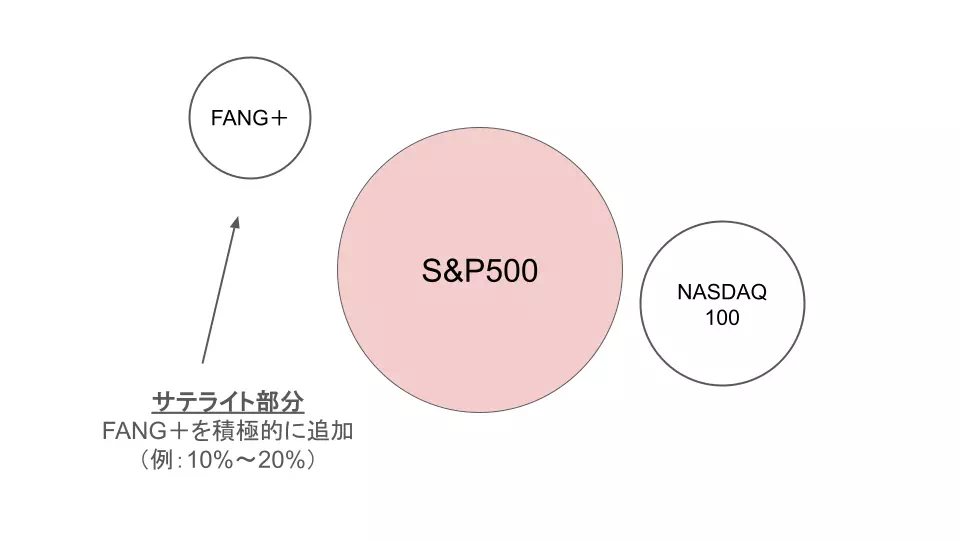

【リターン重視】FANG+に積極的に投資する

大きなリスクを取って、市場平均を上回るリターンを狙いたい場合、FANG+に積極投資するのが良いでしょう。

この投資スタイルは、以下に当てはまる方にオススメできます。

リターン重視の投資スタイルをオススメできる人

- 資産が一時的に半分になることを許容できる人

- AIやクラウドなど、ハイテク産業の優位性は揺るがないと考えている人

- オルカンやS&P500に加えて、余剰資金で資産形成を加速したい人

「10年程度で資産の爆発的な成長を狙いたい」という人におすすめです。

オルカン・S&P500・FANG+の組合せ戦略2つ

新NISAでオルカン・S&P500・FANG+を組み合わせる場合における、戦略例もあわせて紹介したいと思います。

オルカン・S&P500・FANG+の組合せ戦略2つ

新NISA枠の賢い使い分け

新NISAを活用してFANG+に投資する場合、成長投資枠でFANG+を積み立てるのが良いでしょう。

なぜなら、積立投資により時間分散させることで、値動きが激しいFANG+の平均取得単価を下げられる可能性があるためです。

投資方法の例として、以下が挙げられます。

新NISAを活用した投資方法の例

- コア部分(つみたて投資枠)

オルカンやS&P500を毎月積み立て、長期的な安定性を確保する。 - サテライト部分(成長投資枠)

FANG+を毎月積み立て、大きく成長することを狙う。

FANG+も積み立て投資して、時間分散させる点がコツとなりますよ。

初心者向けの黄金比率

初心者が失敗しないための方法として、安全資産80%、攻めの資産20%の配分で投資することが挙げられます。

なぜなら、攻めの資産が暴落して価値が半分(-50%)となっても、資産全体でみれば-20%程度のダメージに抑えられ、「投資を辞めてしまう」状況を避けられるためです。

リスク許容度は人それぞれのため、必ずしも成り立つわけではない点に注意が必要です。

さらに、攻めの資産が急騰して価値が2倍(+100%)になった場合、資産全体の20%が成長するため、「増えている実感」を得られやすくなります。

例えば、500万分の資産をS&P500を80%、FANG+を20%の比率で所有している場合の変動の仕方を示すと、以下のようになります。

| パターン | 安全資産(80%) | 攻めの資産(20%) | 合計 | 参考(安定資産だけの場合) |

|---|---|---|---|---|

| 平常時 | 400万円 | 100万円 | 500万円 | 500万円 |

| 暴落時 | 360万円(-10%) | 50万円(-50%) | 410万円(-18%) | 450万円(-10%) |

| 暴騰時 | 440万円(+10%) | 200万円(+100%) | 620万円(+24%) | 550万円(+10%) |

記では、安定資産は10%程度の変動があると仮定しています。

このように、日々の価格変動を抑えつつ、資産成長を狙って投資できるでしょう。

失敗を避けるための出口戦略と運用マインド3つ

ここまでで、FANG+の特徴や注意点を解説してきました。

以降では、失敗を避けるためのコツについて解説します。

失敗を避けるための出口戦略と運用マインド3つ

狼狽売りを避けるためのメンタル管理を行う

FANG+に投資する場合は、「短期間で資産が10%~30%くらい下落する時が必ず来る」とあらかじめ覚悟しておきましょう。

なぜなら、過去の実績からも分かるように、FANG+は値動きが激しい株価指数であるためです。

例えば、2021年11月~2022年12月の約1年間で30%以上も下落しています。

さらに、このような状況下では恐怖から安値で売却してしまう「狼狽(ろうばい)売り」が多発します。

このような狼狽売りを避けるためにも、常に暴落に備えつつ余剰資金の範囲内で投資するようにしましょう。

長期的に見て成長している株価指数のため、将来性に期待することが大切です。

利益確定とリバランスのルールを決める

FANG+を運用する際は、利益確定するタイミングをあらかじめ決めておくことが重要です。

なぜなら、成り行きで投資してしまうと、いずれ来る暴落に巻き込まれ、利益を大きく減らしてしまう可能性があるためです。

利益確定する際のルールの例として、以下が挙げられます。

利益確定する際のルール2つ

- 資産比率のリバランスによる利益確定

これは、「FANG+は資産の20%を上限とする」というルールの決め方です。

これにより、感情的ではなく機械的に利益を積み上げられます。 - 目標金額の達成による利益確定

これは、「マイホームの頭金500万円貯まったら半分売却する」というルールの決め方です。

これにより、目標到達に伴って安全資産に組み替えることで、リスクを低減できます。

以上のように、事前に運用ルールを決めておくことで、資産形成を加速しやすくなるでしょう。

為替変動がFANG+に与える影響を理解しておく

オルカンやS&P500と同様に、FANG+は為替(円安・円高)の影響を強く受けることも考慮しておきましょう。

なぜなら、資産の増減が企業価値(株価)に依るのか、通貨変動(為替)に依るのかを見極め、資産運用のゴールを決める必要があるためです。

ちなみに、為替の影響については、以下の記事で詳しく解説しています。

例えば、株式投資による資産の目減りを避けるため、出口を迎える数年前からは安定資産(現金など)に振り替える方法が挙げられます。

値動きが落ち着いた投資信託に移行した上で、運用しながら取り崩すのがオススメです。

資産形成の終盤に近付くにつれ、通貨変動の影響を抑える戦略を取っていくようにしましょう。

オルカン・S&P500・FANG+に関するよくある質問3つ

最後に、オルカン・S&P500・FANG+に関するよくある質問について回答します。

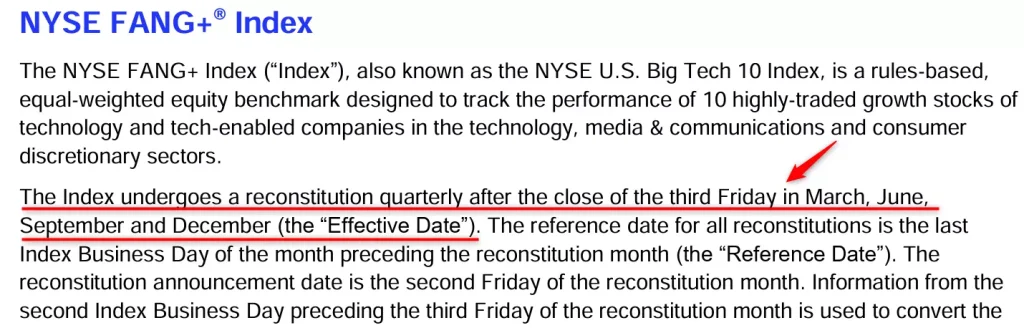

FANG+の構成銘柄はいつ、どのような基準で入れ替わるの?

下記に記載されている通り、「3月、6月、9月、12月」に構成銘柄の見直し(入れ替え)が行われます。

NYSE FANG+ Index(出典:Intercontinental Exchange, Inc.) S&P500とおおむね同じ時期ですね。

にむ

にむ信託報酬が一番安いおすすめの投資信託はどれ?

高騰中にFANG+を買うのは避けた方が良い?

将来の株価は読めないため、少額から積立投資を行い、市場に居続ける方が良いでしょう。

さらに、FANG+のような成長銘柄の場合、高値を更新し続けることも期待できます。

長期投資が前提になっていることに注意しましょう。

にむ

にむまとめると、「今すぐ積立で投資を始める」という選択が最も合理的な結論です。

自分が納得できる配分で新NISAを最大限活用しよう!

今回は、以下の内容について解説しました。

今回の内容

今では、オルカンやS&P500のほか、FANG+というハイリスク・ハイリターンなインデックスに連動する投資信託も登場しています。

資産形成を加速させたい場合は、FANG+のようなものも選択肢に入ってくるでしょう。

暴落のリスクもあるため、リスク許容度の範囲内で投資することが大切です。

コア・サテライト戦略に則って、ご自身が納得できる配分かつリスク許容度の範囲内で投資していきましょう。

また、S&P500やオルカンに関する情報は、以下の記事で開設しているので、あわせてご覧ください。