この記事で解決できる悩み

S&P500連動の投資信託に投資する場合において、円安時の避けるべき行動と取るべき行動について解説します。

私も今回紹介する行動指針を学ぶことによって、焦らずに落ち着いて行動できるようになりました。

記事の前半では『円安時に資産が増える理由』や『円高を待たない方が良い理由』を、後半で『円高局面への具体的な備え方』や『取るべき行動』を具体的に解説します。

この記事を書いた人

- 『NISAの達人』の管理人

- 会社員&ブロガー

- 新NISA(選び方、買い方、運用方法、ノウハウ)について発信

- 2025年9月末時点で、NISAで含み益約106万円を達成中!

この記事を読み終えることで、『円安時に資産が増える理由』や『円安時に避けるべき行動』が理解できるだけではなく、『ケーススタディごとの取るべき行動』も身についた状態になります。

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!

円安時にS&P500の資産が増える理由

S&P500連動の投資信託で資産形成を行っている場合、その価値は株価だけでは決まりません。

何故なら、S&P500連動の投資信託は米ドル資産であり、為替レートの影響も受けるためです。

例えば、S&P500指数(株価)が全く変動しなかったとしても、円安に進めば保有資産は値上がりします。

| 為替レート | 保有資産(ドル建て) | 保有資産(円建て) | 値上がり率 |

|---|---|---|---|

| 1ドル=130円 | 1万ドル | 130万円 | - |

| 1ドル=150円 | 1万ドル | 150万円 | 約15% |

一方、米国株が5%下落した場合でも、それ以上に円安が進むと円建ての資産残高はプラスになります。

相対的に円の価値が下がっていることになるため、通貨分散も重要になってきますよ。

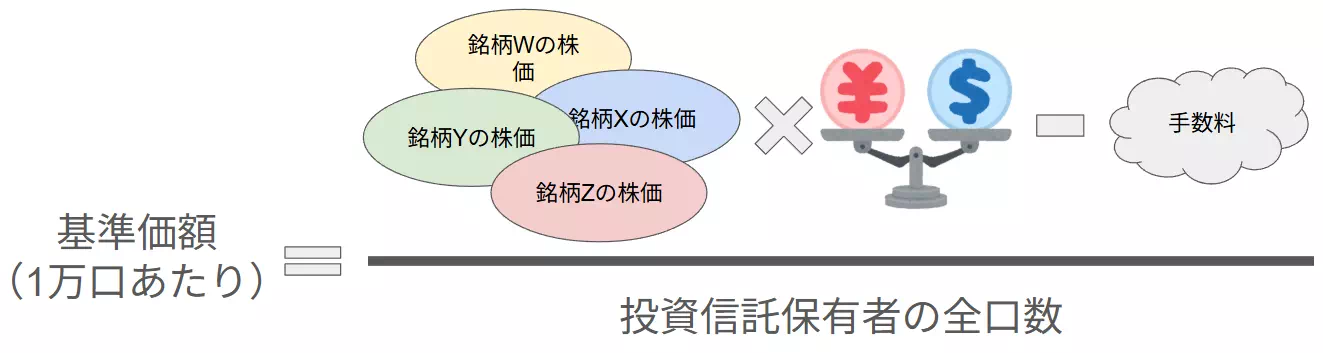

ちなみに、投資信託の基準価額も以下のようなステップで決まることを知っておきましょう。

(参考)投資信託の基準価額の決まり方4ステップ

- 銘柄ごと株価(ドル)

ファンドが保有している米国株をその日の米国市場の終値で計算する。 - 円換算(為替)

それぞれの株価をその日の基準為替レートを用いて計算する。 - 純資産総額(コスト差引)

円換算した株価から、信託報酬などの管理費用を差し引いた上で総和を計算する。 - 基準価額決定

純資産総額を投資信託保有者の全口数で割り、1万口当たりの価格を計算する。

基準価額の計算方法(図解)

このように、基準価額は「米国での株価」と「為替」の両方が反映された金額になります。

円安・円高による資産増減と為替ヘッジにかかるコスト

円安や円高時における、円換算した資産額の推移を確認しましょう。

さらに、為替ヘッジコストについても解説します。

円安・円高による資産増減と為替ヘッジにかかるコスト

円安や円高による資産増減例

今回は、S&P500インデックスと米ドル/円レートのデータを用いて、株価変動と為替変動を踏まえた資産額推移を確認します。

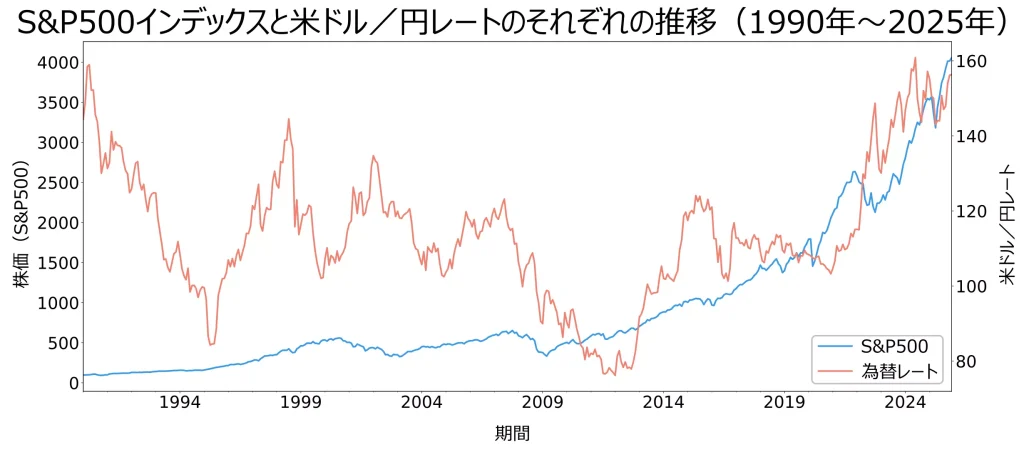

まず、1990年~2025年におけるS&P500インデックスと為替レートの推移を可視化しました。

結果は、以下に示す通りです。

S&P500インデックス(左軸)は長期的に見て右肩上がりですが、米ドル/円レート(右軸)は、上下に変動しており、近年は円安傾向であることが見て取れます。

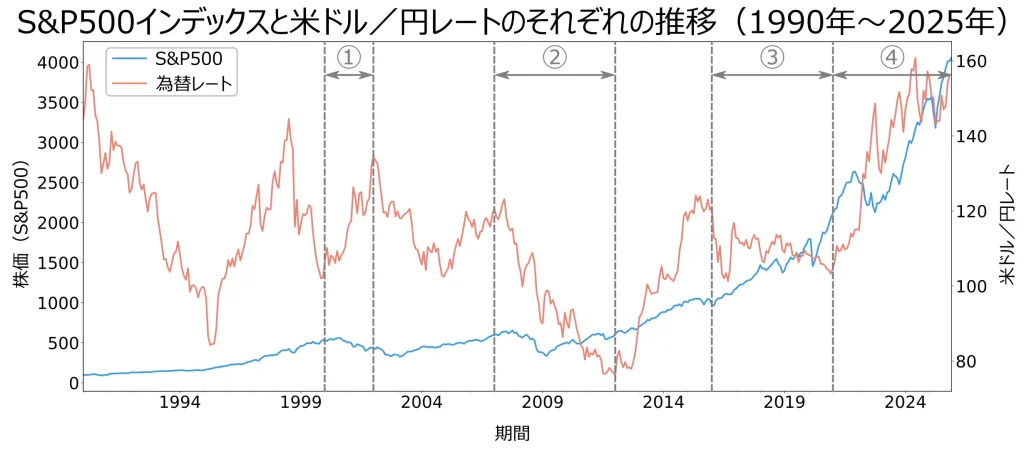

さらに、S&P500インデックスの変動と為替レートの変化に着目し、以下の期間における資産額を算出してみましょう。

| 区分 | 開始時期 | 終了時期 |

|---|---|---|

| ①S&P500がわずかに下落&円安に推移 | 2000年 | 2002年 |

| ②S&P500がほぼ横ばい&円高に推移 | 2007年 | 2012年 |

| ③S&P500が上昇&円高に推移 | 2016年 | 2021年 |

| ④S&P500が上昇&円安に推移 | 2021年 | 2025年 |

今回は、各年の1月1日の終値をベースに計算しました。

それぞれの値と円換算した結果は、以下に示す通りです。

| 対象区分(時期) | 換算額(開始時期) | 換算額(終了時期) | S&P500価格 | 為替レート |

|---|---|---|---|---|

| ①(2000年~2002年) | 57,284円 | 59,009円 | 534.06ドル→438.01ドル | 107.26円→134.72円 |

| ②(2007年~2012年) | 71,910円 | 46,206円 | 595.92ドル→606.45ドル | 120.67円→76.19円 |

| ③(2016年~2021年) | 117,413円 | 221,174円 | 970.11ドル→2112.86ドル | 121.03円→104.68円 |

| ④(2021年~2025年) | 221,174円 | 548,096円 | 2112.86ドル→3531.55ドル | 104.68円→155.20円 |

上記の結果から、株価があまり下落していなくても円高に推移すると資産が2~3割目減りすることになります。

③のケースのように、円高になっても株価が成長していれば、資産額は増えますよ。

為替ヘッジなしが主流になっている理由

為替レートによって資産が目減りするのを避ける方法として、「為替ヘッジあり」の投資信託もありますが、オススメしません。

なぜなら、為替ヘッジにかかるコストによって長期リターンが削られる可能性が高いためです。

為替ヘッジによる具体的な影響は、以下に示す通りです。

為替ヘッジによる具体的な影響3つ

- 米ドルをヘッジするためのコストが上昇する

米国の金利が高く、日本の金利が低い時は、より多くのコストがかかる。(例:年間5%前後)※ - 長期リターンが減少する

S&P500の期待リターンが年利7~9%程度であるのに対し、毎年5%のコストを支払い続けることになる。

このため、実質の期待リターンが年率2%~4%になってしまい、複利効果が弱くなる。 - 円安のメリットが失われる

円安が進んだ時も為替ヘッジが行われるため、為替差益が得られなくなる。

このように、短期的な円高リスクを回避する際に為替ヘッジは有効に機能しますが、20年以上の長期投資では、ヘッジコストによってリターンが減少する可能性が高いでしょう。

長期的にリターンを得るために、「為替ヘッジなし」の投資信託が多くなっていますよ。

円安時に利確して円高を待つ戦略を避けるべき理由3つ

2025年時点で円安になっているため、「一度利確して円高を待つ」という戦略を考える方もいるでしょう。

しかしながら、長期的に資産形成をする上で、この戦略は失敗する可能性が高いです。

以降では、上記の戦略が失敗する理由について詳しく解説します。

円安時に利確して円高を待つ戦略を避けるべき理由3つ

株価の底と天井は読めない

投資の格言に「頭と尻尾はくれてやれ」という言葉がある通り、プロの投資家であっても、株価の底と天井を読むことは困難です。

さらに、S&P500などの米国株投資の場合、株価と為替レートの両方を予測する必要があり、ほぼ予測は不可能となります。

具体的には、以下のようなことを考える必要があります。

取り得るパターンの例3つ

- 株価が下落しても、円安により資産が増える(予測難易度が高い)

- 株価が上昇しても、円高により資産が減る(予測難易度が高い)

- 円高になる予測をした状況下で、株価が急騰する(機会損失が発生する)

このように、投資タイミングを予測することは極めて困難であるため、一度利確する戦略は避けた方が良いです。

複利効果が途切れる

一度利確してしまうと、その時点で複利効果が止まってしまいます。

この理由は単純で、投資していた資産が運用されなくなるためです。

複利効果を得るには、市場に資産を置き、運用益がさらに利益を生む状況が必要となります。

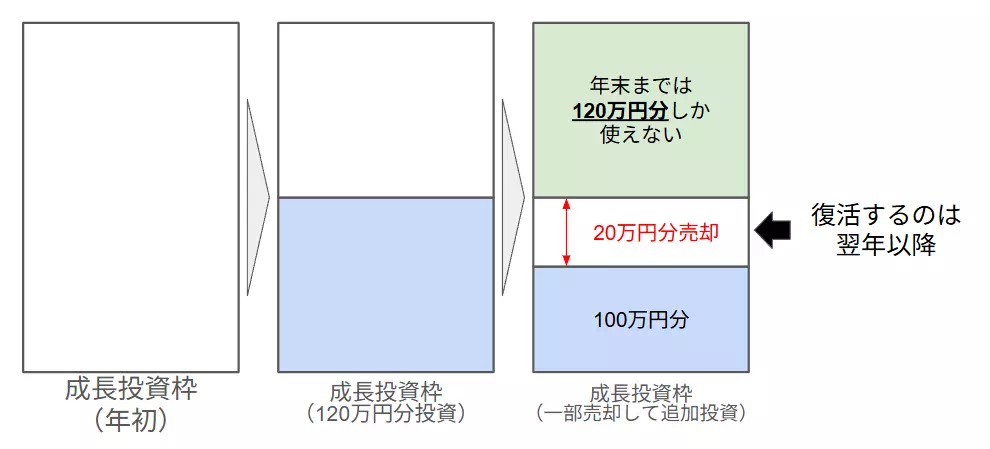

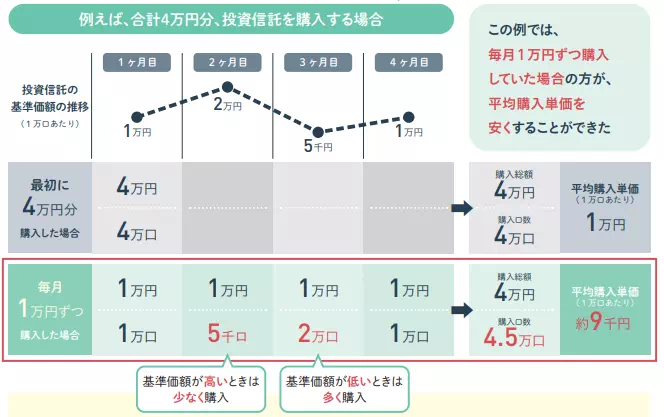

さらに、新NISAの場合、売却分の枠は翌年以降に復活するため、頻繁な売買により投資効率が下がる可能性もあるでしょう。

新NISAで売却後の枠の扱いについては、以下の記事で詳しく解説しているので、あわせてご覧ください。

なるべくお金を市場に置いておくためにも、売買は最小限にすることをオススメします。

積立継続で資産が最大化される

S&P500などの優良なインデックスに連動する投資信託であれば、積み立てを継続することで、資産が最大化されることが期待できます。

なぜなら、投資期間が長くなればなるほど、より多くの経済成長の恩恵を受けられるためです。

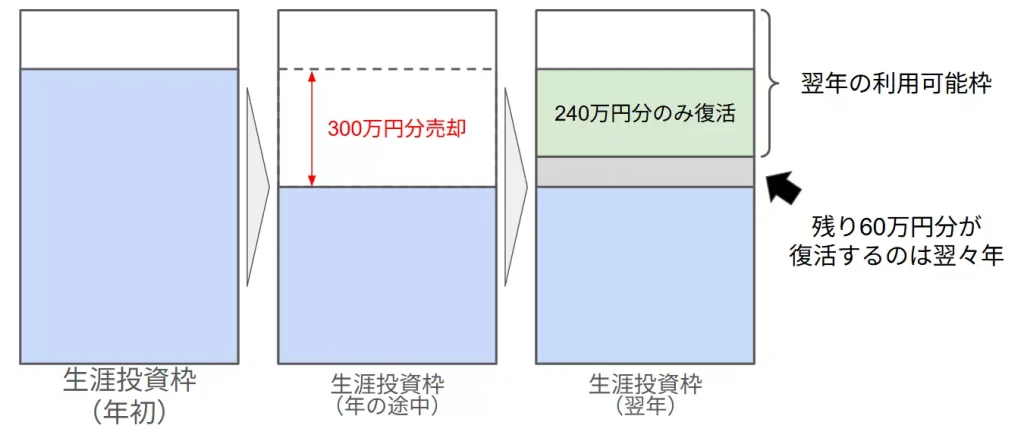

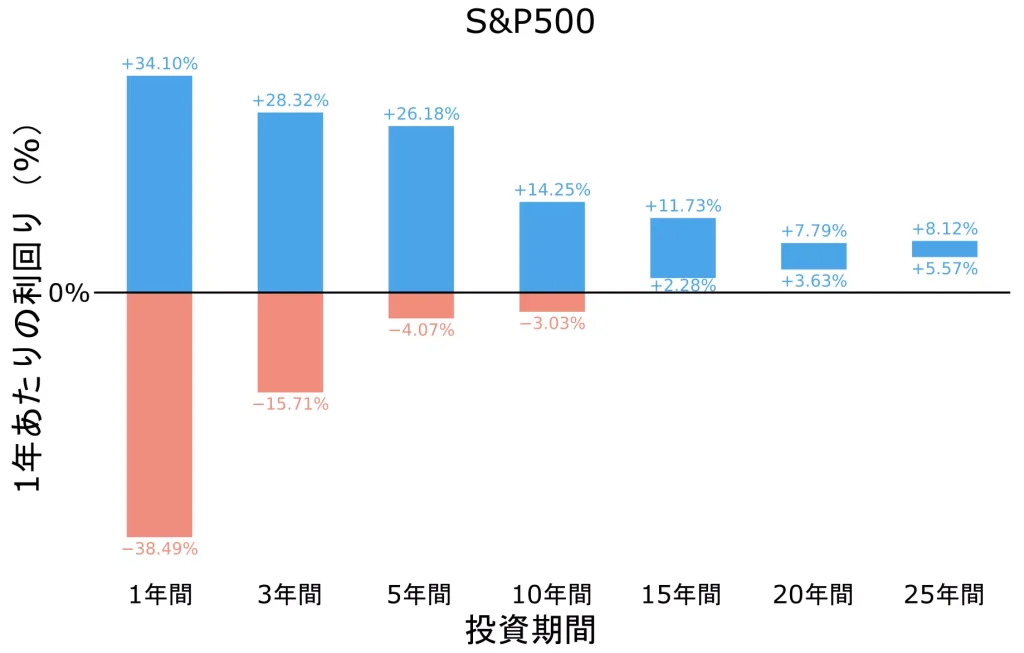

具体的な過去実績として、15年以上投資を続けることによってS&P500の年率平均リターンがプラスになることも知られています。

このように、目先の円安に惑わされず、長期的な視点で淡々と積み立てていくことが資産形成の近道となります。

どんな時も積立投資を止めてはいけない理由3つ

2025年は株高&円安であったため、一度積立投資を止めることを考える方がいるかもしれません。

しかしながら、積み立てを止めるのも良い判断ではないです。

以降では、どんな局面でも積み立てを止めてはいけない理由について解説します。

どんな時も積立投資を止めてはいけない理由3つ

インデックス投資では、市場に居続けることが重要です。

ドルコスト平均法により平均購入単価を引き下げられる

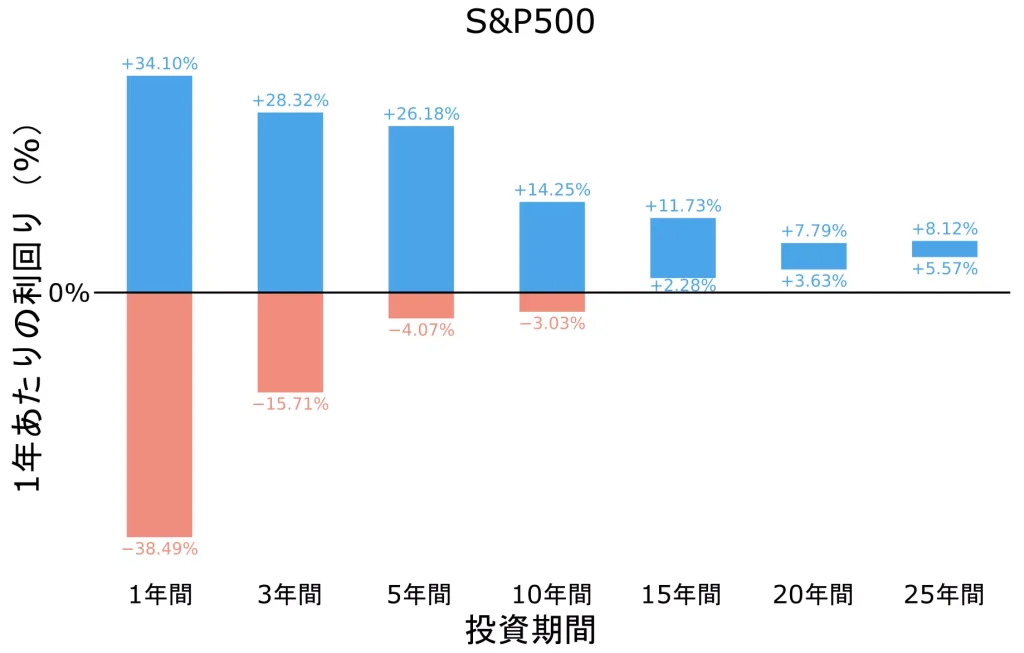

積立投資の最大の強みは、決まったタイミングで一定額を買い続ける「ドルコスト平均法」が自動的に働くことです。

これは、金融庁のサイトでも解説されています。

画像にある通り、平均購入単価を引き下げられることがメリットになりますよ。

「円安だから止める、円高になったら再開する」という判断は、ドルコスト平均法の恩恵を自ら放棄することになります。

このように、「結果的に高値でしか買えてなかった」という失敗を防ぐためにも、積立投資を継続することが大切です。

米国経済の長期的な成長の恩恵を受けられる

長期投資をする上で、最も重要なこととして、投資先が成長していることが挙げられます。

理由は明らかで、せっかく長期投資しても最終的に資産が減っていては意味がないからです。

為替レートは短期的に激しく変動するかつ、長期的に円安になるのは国家の経済力の観点で好ましくないため、長期投資の対象外となります。

特に、米国株には以下の特徴があるため、長期的な成長が見込めるでしょう。

長期的な成長が見込める米国株の特徴3つ

- 継続して人口が増加している

先進国で唯一、労働人口の増加が見込まれており、持続的な消費拡大が期待できます。 - 高い企業競争力がある

NVIDIA、Apple、Amazon、Microsoftといったグローバル企業が次々と誕生し、米国の成長に貢献しています。 - 新陳代謝の仕組みがある

S&P500は、業績が悪化した企業を除外し、勢いのある企業を自動的に組み込む仕組みが備わっています。

これらの仕組みのおかけで、S&P500連動の投資信託を保有しているだけで、米国の優良企業約500社に分散投資できます。

S&P500の特徴の詳細は、以下の記事でまとめているので、あわせてご覧ください。

このように、米国経済への積立投資を途中で止めてしまうことは、長期的な成長リターンを取りこぼすことになるでしょう。

日本円に集中投資するリスクを下げられる

「為替変動のリスクを下げるために積立投資を止める」という選択肢は、裏を返せば日本円に集中投資することを意味します。

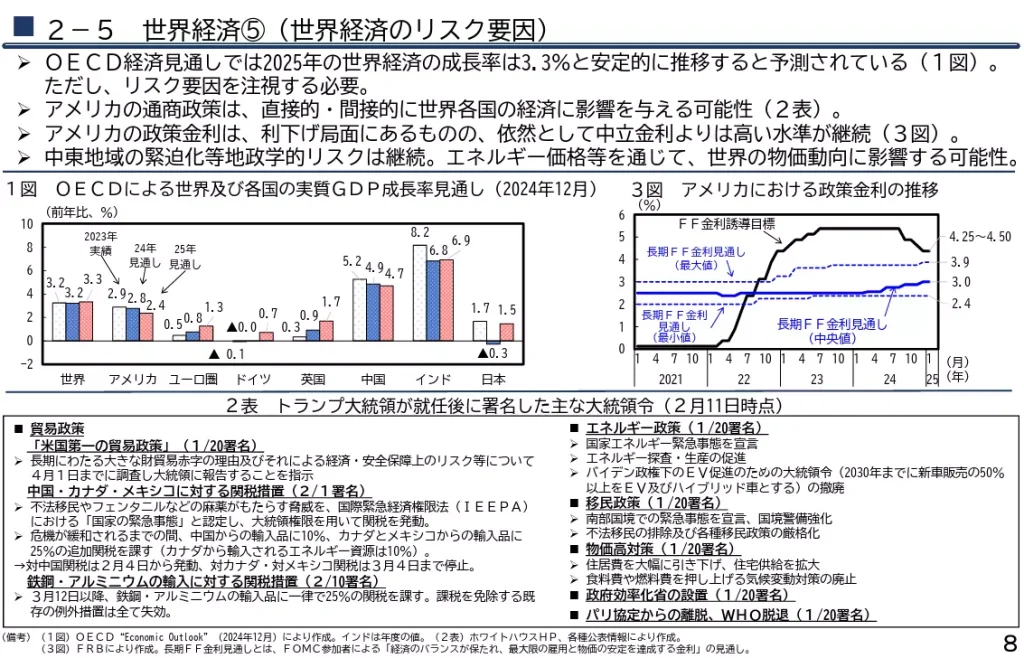

下記から分かる通り、他国と比較して日本の経済成長は鈍化しているため、日本円への集中投資はリスクが高くなる選択と考えられるでしょう。

日本円に集中投資する具体的なリスクは、以下に示す通りです。

日本円に集中投資するリスク2つ

- インフレと購買力の低下

2021年以降の円安や物価高(インフレ)が続くと、相対的に円の価値が下がっていきます。

これにより、購買力が低下し、「円」で買えるモノが減ってしまいます。 - 通貨分散の恩恵なし

「卵はひとつのカゴに盛るな」という格言がある通り、資産形成を行う上では分散投資が必須です。

このため、日本円に集中投資すると通貨分散の恩恵が受けられなくなります。

S&P500に投資することは、「円」の価値が下がった際のリスクヘッジとなりますよ。

このように、成長企業に投資するかつ集中投資を避けるためにも、積立投資を継続して長期的に資産形成を続けることが大切です。

円高局面への具体的な備え方3つ

円安時に不安になる理由として、「円高時に何が起こるか?」ということがイメージできていない可能性が考えられます。

以降では、円高局面への具体的な備え方について解説します。

円高局面への具体的な備え方3つ

あらかじめ備え方を知っていれば、慌てて売却(狼狽売り)するリスクも減らせられます。

株価と為替は逆相関する性質がある

通常、円高になる場合は米国株にとってプラスの要因が働いていることが多い、という性質があります。

このような性質を「株価と為替は逆相関の関係にある」と言います。

具体的な米国株への影響は、以下に示す通りです。

円高時における米国株への影響3つ

- 輸出時の競争力向上

ドルが安くなることで、諸外国から見た米国製品の価格が下がり、売れやすくなります。 - 海外利益の上昇

AppleやAmazonなどの企業が、米国以外で稼いだ利益をドルに換算する際、ドル安(円高)の方が決算数値が大きくなります。 - 株価の下支え

業績改善への期待から、米国市場に上場する企業の価値が上昇しやすくなります。

このように、株価×為替で資産価値が決まることを理解していれば、円高を過剰に恐れる必要がなくなります。

円高時は為替差損が生じますが、S&P500などを新規購入するチャンスにもなり得ます。

リスク許容度の範囲内で投資を継続する

円高時だけに限りませんが、ご自身のリスク許容度の範囲内で投資をすることが重要です。

なぜなら、仮に資産が半分になった場合に生活が苦しくなるのであれば、リスクを取り過ぎていると解釈できるためです。

どの程度であれば投資信託の損失を受け入れられるか、が重要になります。

例えば、2008年のリーマンショックや2020年のコロナショックでは、S&P500指数が30%以上下落しています。

100万円投資していた場合、70万円程度まで資産が減ることになりますよ。

このような下落局面で資産変動に耐えられないのであれば、投資する金額を少なくするなど、最適なレベルに調整する必要があります。

資産比率に基づく攻守のバランスを調整する

円安で資産が増え過ぎた場合、資産比率(アセットアロケーション)を調整しましょう。

なぜなら、感情的な行動ではなく、「円の保有率を上げる(円安時)、S&P500を購入する(円高時)」のように機械的な行動で対処できるためです。

また、具体的な資産比率の調整方法は、以下に示す通りです。

資産比率の調整方法2ステップ

- 事前に資産比率を決める

「現金:30%、S&P500:70%」という感じで比率を決める。 - 増え過ぎた分だけ比率を調整する

円安や株高でS&P500が80%に増えた場合、現金保有率を増やすために「投資金額を下げる」または「10%分売却する」といった対応をする。

現金と株式でリバランスしつつ、資産形成することをオススメします。

ケーススタディごとの取るべき行動3つ

円安や円高など、どのような状況においても、ご自身の投資スタイルにあわせて最適な行動を取ることが重要です。

以降では、具体的な行動パターンを紹介します。

ケーススタディごとの取るべき行動3つ

20年以上の長期投資を前提としている人

現在、10代~30代の方で20年以上の長期投資を前提としている場合、円安を理由に投資戦略を変える必要はありません。

なぜなら、先ほども示した通り、15年以上投資を続けることによってS&P500の年率平均リターンがプラスになることが知られているためです。

この場合における、取るべき行動とアドバイスをまとめると、以下のようになります。

取るべき行動とアドバイス

- 取るべき行動

今まで通り、淡々と積み立てを継続する。 - アドバイス

為替や株価変動に関するニュースを見る時間を減らし、「資産を積み上げる時期だ」と割り切りましょう。

数年以内に取り崩す計画を立てている人

「数年後に子供の養育費として使いたい」、「数年後に定年退職を迎える」という方は、円安・株高の恩恵を受けている今がリスクを抑えるチャンスとなります。

なぜなら、お金を使う直前に円高や株安になってしまうと、目標金額に届かなくなるリスクがあるためです。

この場合における、取るべき行動とアドバイスをまとめると、以下のようになります。

取るべき行動とアドバイス

- 取るべき行動

必要金額の一部を「段階的に売却」して現金化する。 - アドバイス

一度に全額売るのではなく、毎月一定額/一定割合ずつ売却して、為替変動や株価変動のリスクを分散しながら現金化すると良いでしょう。

余剰資金があるが高値掴みを恐れている人

一括投資に不安がある方は、時間を味方につけた投資戦略を取りましょう。

なぜなら、時間軸で分散投資することで、ドルコスト平均法の恩恵を受けられるためです。

この場合における、取るべき行動とアドバイスをまとめると、以下のようになります。

取るべき行動とアドバイス

- 取るべき行動

「毎月3万円ずつ、10年かけて全額投資する」といった計画を立てた上で、自動積立を設定する。 - アドバイス

円高になるタイミングを待つと一生買えない可能性があるため、少額からでも投資を始めるのが良いでしょう。

このように、個々人の状況に合わせて投資時の行動を決めることが大切です。

円安が与えるS&P500投資信託への影響に関するよくある質問3つ

最後に、円安が与えるS&P500投資信託への影響に関するよくある質問について解説します。

このまま投資を続けていて良いの?

長期的な資産形成が目的の場合、投資を継続することが正しい選択となります。

なぜなら、投資タイミングを予測することは不可能であり、投資しないことによる機会損失のリスクも高まる可能性があるためです。

このため、長期的な資産形成を行う上では、淡々と積み立てるのが最も合理的な判断となります。

円高になった場合の対応策ってあるの?

円高局面は、同じ積立金額で「より多くの口数(S&P500の株数)」を仕込めるボーナスタイムとなる一方、資産価値が目減りします。

このため、以下の2点をもとに、リスク許容度の範囲内で投資を行えているかを確認することが重要です。

円高局面での確認事項2つ

- 家計に影響のない余剰資金で投資しているか?

- 現金比率を増やして、精神的な余裕を確保できているか?

狼狽売りなどの損切りではなく、自分のリスク許容度にあわせて調整することが大切ですよ。

にむ

にむ為替ヘッジをした方が良いの?

長期投資が前提の場合、為替ヘッジは不要です。

なぜなら、為替ヘッジコストにより長期リターンが削られる可能性が高いためです。

為替ヘッジによる具体的な影響は、以下に示す通りです。

為替ヘッジによる具体的な影響3つ

- 米ドルをヘッジするためのコスト(年率5%前後)が上昇する

- 長期リターンが減少する(年率2%~4%)

- 円安のメリットが失われる

以上を踏まえ、長期投資時における為替リスクは無視して投資することをオススメします。

投資行動をコントロールして資産形成を継続しよう!

今回は、以下の内容について解説しました。

今回の内容

基本戦略として、円安や円高時もこれまで通り淡々と積立投資を行っていくことが重要です。

さらに、投資を継続するためにも、余剰資金の範囲内で投資を続けるようにしましょう。

積立を止めたり、狼狽売りしてしまう可能性がある場合は、放置するのが一番ですよ。

今回の記事内容も参考にして、周りの情報に惑わされないように気を付けつつ、資産形成を継続していってください。

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!