この記事で解決できる悩み

今回は、複利効果が得られるタイミングや複利効果を高める際のコツなどについて解説します。

私も複利効果やいつ発生するか?や複利効果の恩恵を受ける方法とは?について把握した上で、投資に取り組んでいます。

記事の前半では単利運用と複利運用の違いを、後半では複利効果を高めるためのコツを具体的に解説します。

この記事を書いた人

- 『NISAの達人』の管理人

- 会社員&ブロガー

- 新NISA(選び方、買い方、運用方法、ノウハウ)について発信

- 2025年9月末時点で、NISAで含み益約106万円を達成中!

この記事を読み終えることで、いつ頃複利効果が得られるかが分かるだけではなく、複利効果を高めるためのコツを理由と共に理解できた状態になります。

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!

金融資産の運用方法2パターン

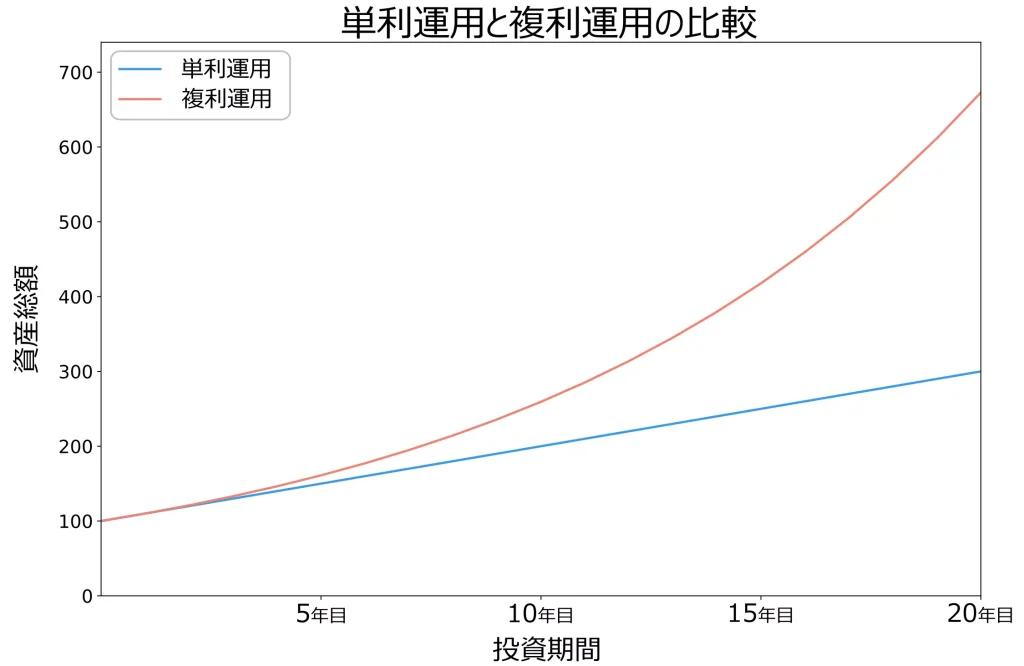

投資信託などの金融資産を運用する方法として、単利運用と複利運用があります。

まずは、これらの違いについて解説していきます。

単利運用

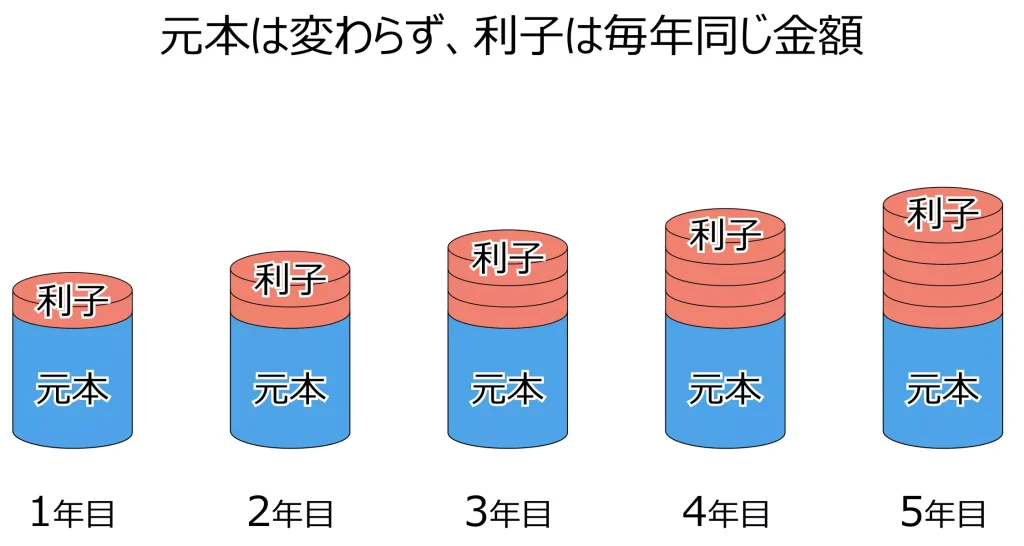

最初の元本のみに利子が付くことを「単利運用」といいます。(参考:金融庁)

単利運用のイメージは以下に示す通りです。

単利運用では、元本は変わらないため、利子は毎年同じ金額になります。

複利運用

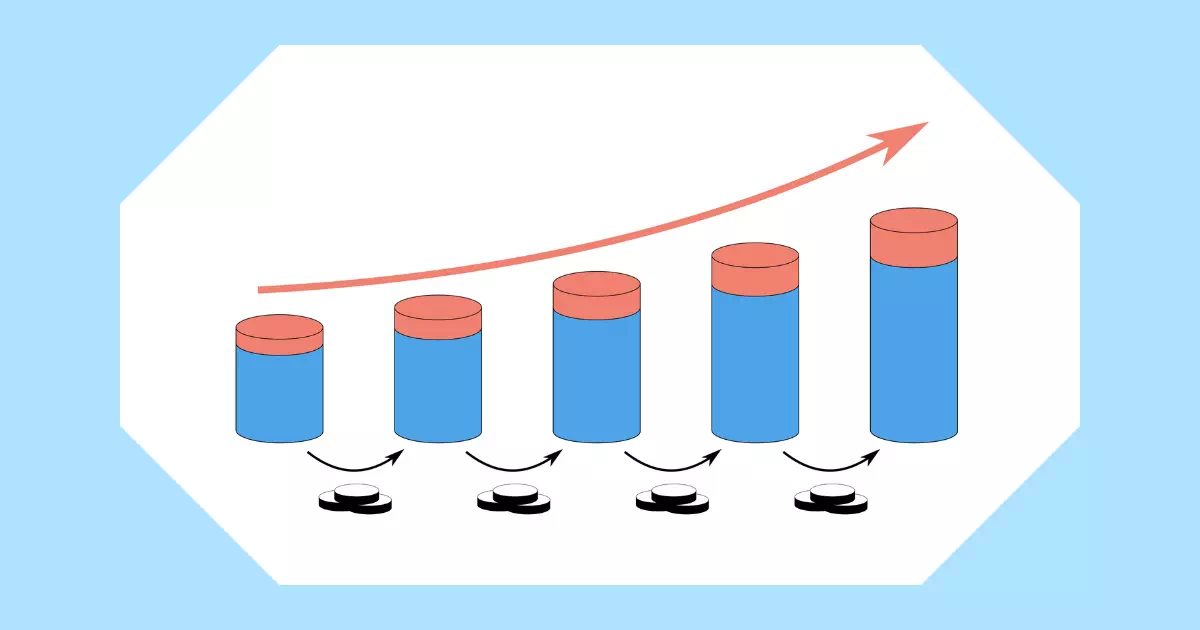

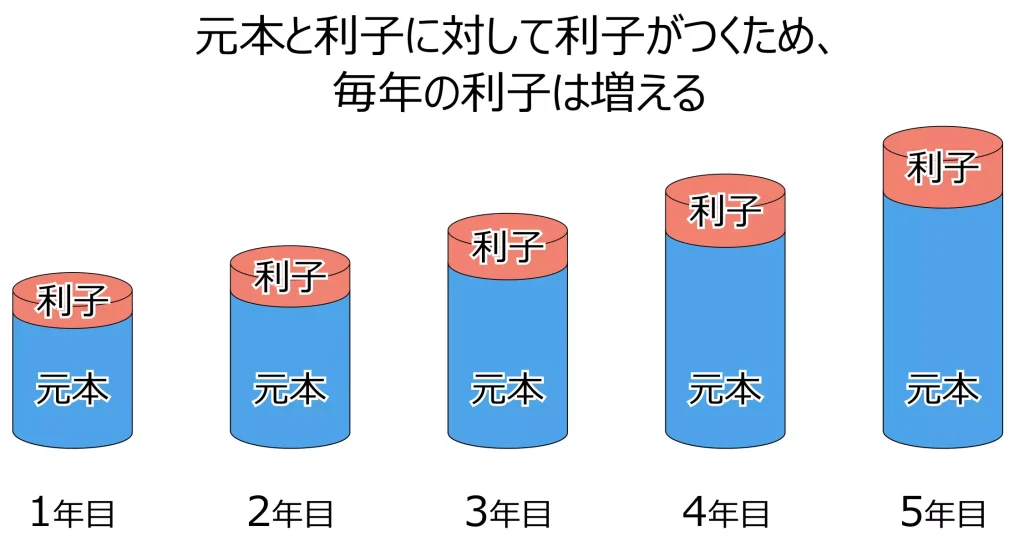

一方、元本に加え得られた利子にも利子が付くことを「複利運用」といいます。(参考:金融庁)

複利運用のイメージは以下に示す通りです。

複利運用では、元本と利子に対して利子が付くため、利子は毎年増えていきます。

さらに、運用開始時の元本と利率を揃えた上で、単利運用と複利運用を行った場合の違いは、以下のようになります。

複利運用の方が、より多くの運用益を得られていることが分かりますね。

複利運用により資産が増えていくことを複利効果といいます。

新NISAで大きな複利効果が得られる理由2つ

投資で複利効果を得るためには、新NISAにて投資信託の積立投資や株式の再投資を行うのが近道です。

これは新NISAでは様々なものが非課税扱いになっているためです。

以降で、詳しく解説します。

新NISAで大きな複利効果が得られる理由2つ

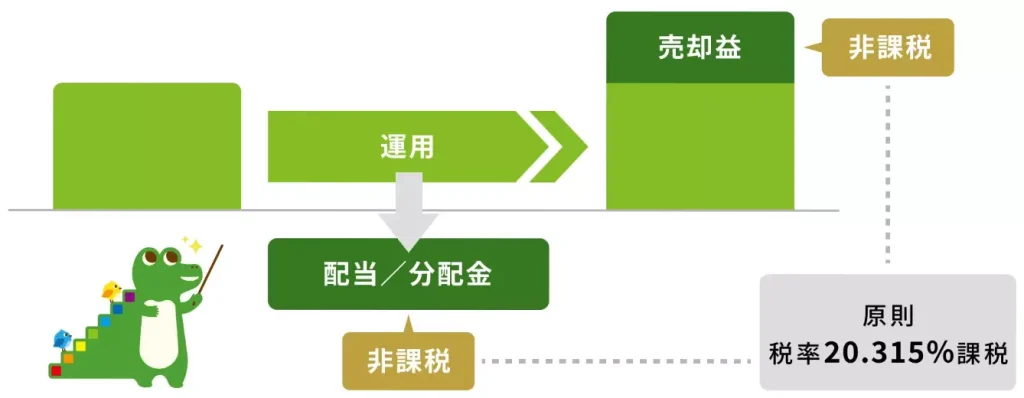

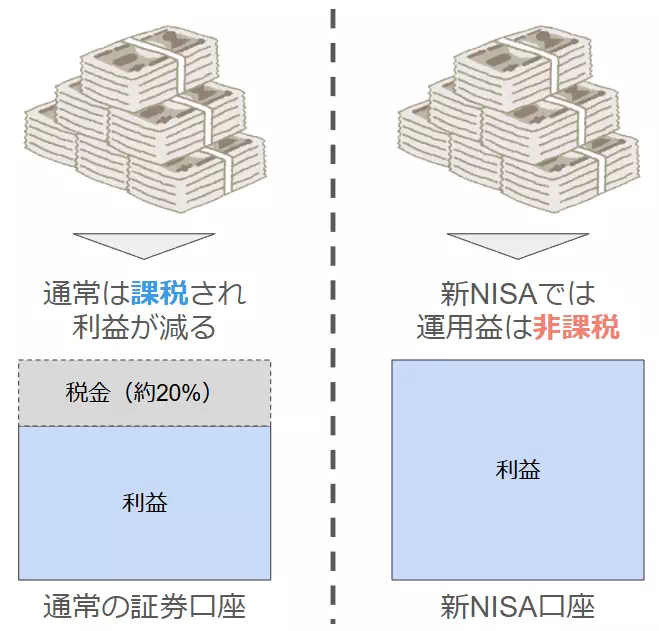

売却益や分配金が非課税

新NISAでは、売却益や分配金が非課税扱いとなります。

これは、金融庁のサイトでも取り上げられています。

例えば、投資を行って100万円の売却益が出たとします。

この時、通常の証券口座であれば約20万円が税金として徴収されますが、新NISAの場合は課税されません。

より多くのお金が手元に残ることになりますよ!

非課税保有期間が無期限

新NISAでは、非課税保有期間が無期限である点も、複利効果を得る際に重要なポイントになります。

投資信託や株式を非課税で保有できる期間のことを非課税保有期間と言いますよ!

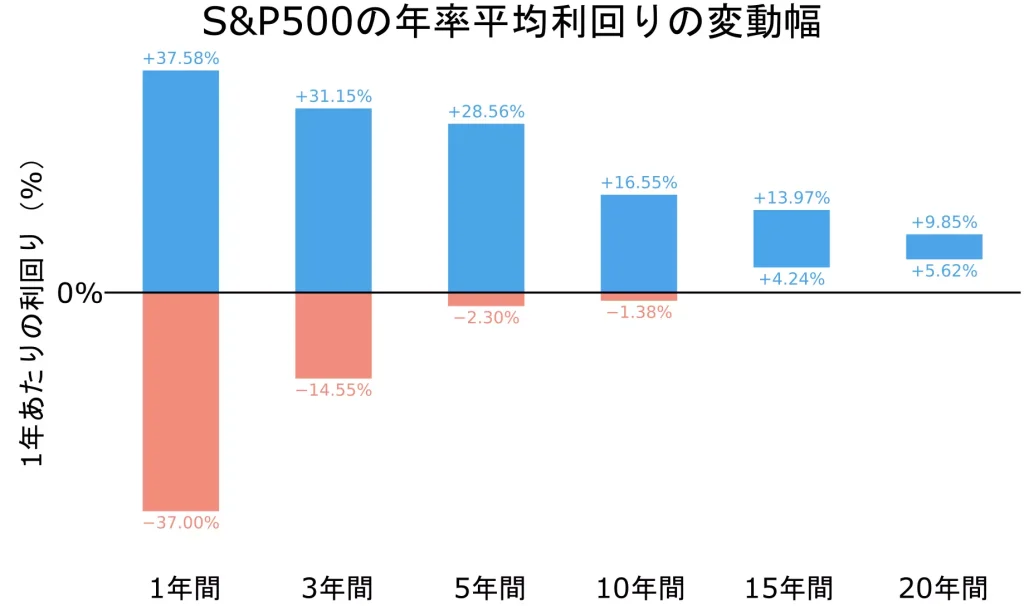

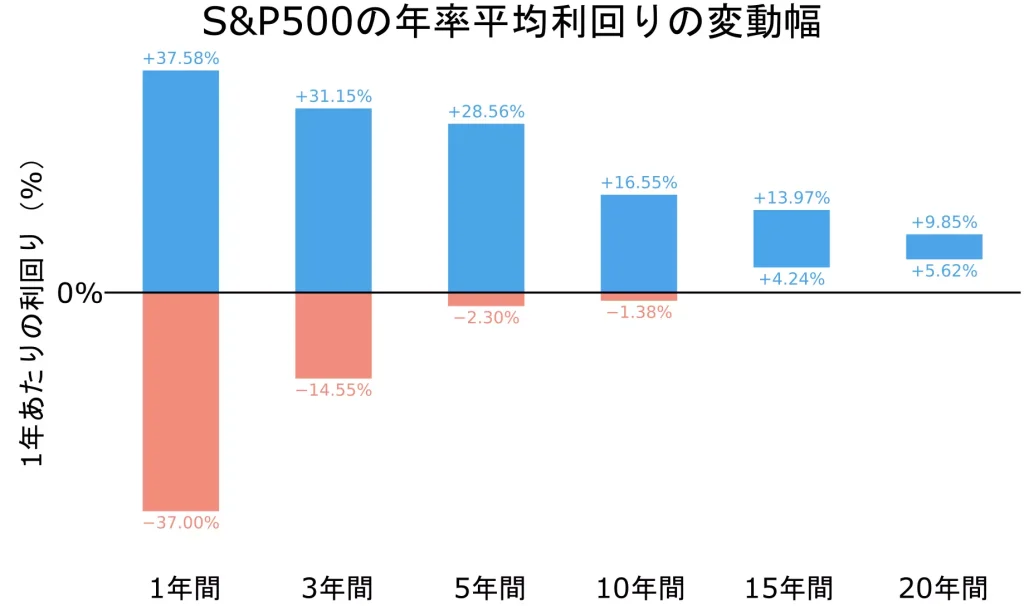

なぜなら、優良なインデックスファンドに15年以上投資することで、年率平均リターンがプラスになるという過去実績があるためです。

例えば、ある期間において、投資期間ごとのS&P500の年率平均リターンは、以下に示す通りです。

上記の結果から、S&P500に連動する投資信託に15年以上投資することで、プラスリターンを得られる可能性があります。

過去実績のため、将来の投資成績を保証する訳ではない点に注意が必要です。

上記の事実も参考に、可能な限り投資期間を確保することをおすすめします。

投資信託で複利効果が発生する時期と回数

ここまでの解説により、新NISAと複利効果を組み合わせることで大きな利益が得られる可能性があることが分かったと思います。

一方で、複利の恩恵をいつ頃受けられるか?という点も理解しておくことが重要です。

以降では、複利効果の発生時期と年間の発生回数について解説します。

投資信託で複利効果が発生する時期と回数

実際は「分配金の再投資」であり少し意味が異なりますが、ここでは分かりやすさを優先して解説します。

決算日に複利効果が発生する

投資信託の交付目論見書に記載がありますが、決算日に分配金が支払われ、それを再投資することにより複利効果を得ることができます。

必ずしも、分配金が支払われる訳ではないです。

例えば、当サイトでよく取り上げているeMAXIS Slim 米国株式(S&P500)では、これまで分配金が支払われたことがありません。

これは、ファンド内で再投資して運用効率を上げるためです。

このファンドは、長期的な資産形成を行うのに適していますね。

決算日は年1回~2回ある

投資信託にも依りますが、多くの投資信託では決算日は年に1回~2回あります。

上記で述べたように、決算日に支払われる分配金により複利効果が発生します。

補足:決算日に支払われる分配金の仕組み

例えば、先ほど紹介したeMAXIS Slim 米国株式(S&P500)では、決算日は年1回となっています。

このファンドの場合、年1回資産が増えるタイミングがある、と解釈できますね。

以上を踏まえ、投資信託を購入時は、いつ・どのタイミングで複利効果が発生するか、把握することをおすすめします。

複利効果を得る方法2パターン

複利効果が得られるタイミングについて理解が深まった上で、能動的に複利効果を得る方法について解説します。

複利効果を得る方法2パターン

元本にあたる部分を増やす、という活動が根底にありますよ!

配当金や分配金の再投資

配当金や分配金が入ったら、再投資しましょう!

なぜなら、基準価額が増えることでリターンも大きくなるためです。

欠点としては、資産を効率良く増やす方法となるため、楽しみながら投資をしたい方には、物足りなさを感じるかもしれません。

私は物足りなさを感じたのもあり、別途、優待株投資を始めています。

投資信託を積立投資

元本を増やすにあたり、積立投資をすることもおすすめです。

これは、一括投資が難しい方でも定期的な積立により、元本を増やすことができるためです。

ほぼ右肩上がりの相場であれば、理論上は一括投資して放置しておくのが一番良いです。

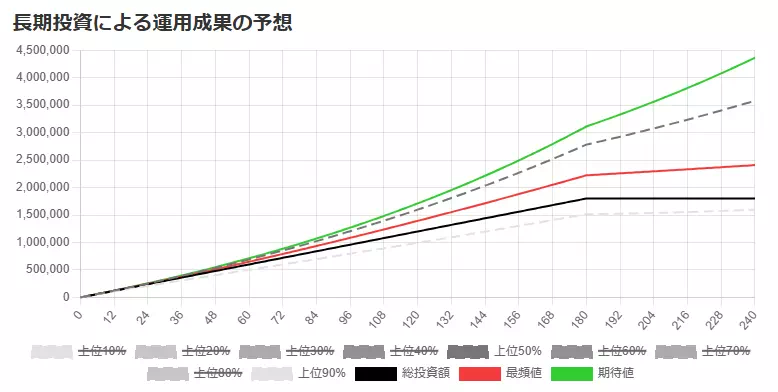

例えば、以下の条件で投資した場合の資産の推移をシミュレーションしてみましょう。

| 項目 | 値 |

|---|---|

| 毎月の積立額 | 10,000円 |

| 積立期間 | 15年 |

| 投資期間 | 20年 |

| 年率平均リターン | 7% |

| 年率平均リスク | 20% |

この時の結果は、以下に示す通りです。

積立期間が長くなるにつれて、指数関数的に資産が増えていることが分かると思います。

このように、毎月1万円でもよいので、積立投資をおこなうことで将来的な資産形成につながりますよ!

また、上記のシミュレーションは、以下の記事で試すことができるので、ぜひご覧ください。

複利効果を実感しづらいケースと運用期間

ここまでで、複利効果を得る方法について解説してきました。

一方、投資を続ける中で複利効果を実感しづらいこともあります。

このような場合においても、慌てずに対応するため、以下の2つの事実を理解しておきましょう。

複利効果を実感しづらいケースと運用期間

順に解説しますね。

下落相場では複利効果を実感しづらい

特徴的なケースとして、下落相場では複利効果を実感しづらいです。

なぜなら、投資信託などの金融資産の価値が下がり、元本の増え方が緩やかになるためです。

暴落が発生した場合、元本割れになるケースも珍しくありません。

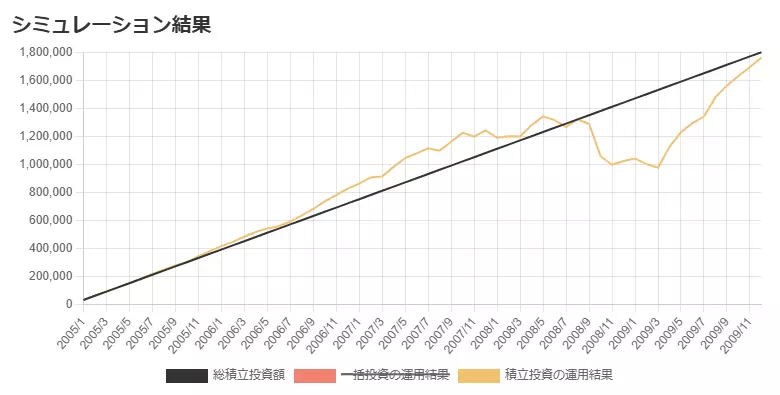

例えば、2008年頃に発生したリーマンショックでは、S&P500に連動する投資信託も大きく値下がりしています。

当時の株価情報を用いて、以下の条件でシミュレーションをしてみましょう。

| 項目 | 値 |

|---|---|

| 元本 | 0円 |

| 毎月の積立額 | 30,000円 |

| 投資開始年月 | 2005年1月 |

| 投資終了年月 | 2009年12月 |

| 投資期間 | 60ヶ月(5年) |

| 手数料(信託報酬) | 0.09372% |

結果は以下に示す通りです。

この結果から、S&P500指数が下落している時は、資産の増加がほとんど確認できていないです。

2009年3月頃から回復していることも分かりますね。

また、今回の結果は、以下の記事にあるツールを用いることでも確認できますよ。

このように、投資時期によっては資産が増えづらくなることもあります。

ただし、長期的な投資により、資産が増加していることも分かるでしょう。

以降では、どの程度の期間、投資をすれば良いかについて解説します。

【過去実績】20年以上の運用でプラスリターンになる

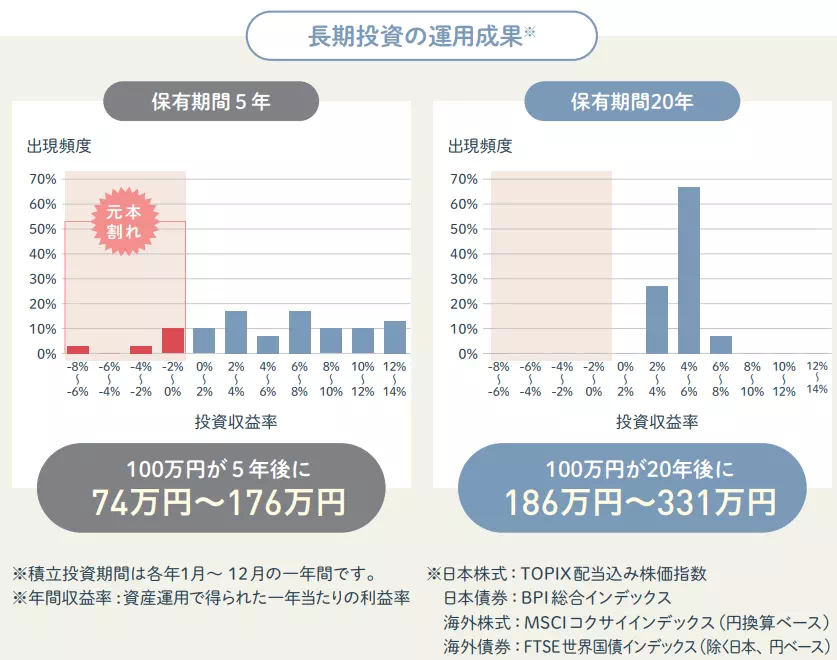

金融庁が公開している資料に基づくと、国内外の株式・債券に分散投資した場合において、20年以上運用を続ければトータルリターンがプラスになることが分かっています。

さらに、先ほど紹介した通り、S&P500の場合は15年以上でプラスリターンとなるため、少し期間が短くなります。

どちらも過去実績になるため、今後の投資結果を保証する訳ではありません。

以上から、含み損が発生したとしても、優良なインデックスファンドに長期間投資し続けることが重要になります。

複利効果を高めるコツ4つ

最後に、複利効果を高めるコツについて解説します。

詳細説明をする前に、資産増加につながる理由を知るために、数式を用いて積立投資をモデル化します。

モデル化時に用いるパラメータは、以下に示す通りです。

| パラメータ | 条件 | 説明 |

|---|---|---|

| $c_{0}$ | $c_{0} > 0$ | 元金 |

| $\beta$ | $\beta < r$ | 運用手数料(月率) |

| $r$ | $r > 0$ | 平均月率リターン |

| $a$ | $a > 0$ | 毎月の積み立て金額 |

| $n$ | $n \ge 2$ | 運用期間(月数) |

| $S_{k}$ | $-$ | $k$ ヶ月後の資産総額 |

積立投資の場合、ある時点($k$ ヶ月目)における資産総額にリターンをかけ、積み立て額を加算することで、次月($k + 1$ ヶ月目)の資産総額を求めることができます。

これを数式で表した結果は、以下に示す通りです。

$$

S_{k + 1} = (1 + r - \beta) S_{k} + a, S_{1} = c_{0}

$$

これを解くと、運用期間後の総資産額 $S_{n}$ は、以下のようになります。

$$

\begin{eqnarray*}

S_{n} & = & \left( c_{0} + \dfrac{a}{r - \beta} \right)(1 + r - \beta)^{n - 1} \\

& & -\dfrac{a}{r - \beta}

\end{eqnarray*}

$$

上記の結果から、複利効果を高めるには、以下の4つを調整すればよいことになります。

複利効果を高めるコツ4つ

順に解説しますね。

投資にかかる手数料を抑える

投資時において、手数料は資産増加の妨げになるため、手数料を抑えることが望ましいです。

なぜなら、先ほど紹介した $S_{n}$ において、$\beta_{1} < \beta_{2}$ としたときに、$S_{n}(\beta_{1}) > S_{n}(\beta_{2})$ が成り立つためです。

ちなみに、$0 < 1 + r - \beta_{2} < 1 + r - \beta_{1}$ となりますよ。

具体的に計算してみましょう。

簡単のため、$\gamma_{1} = r - \beta_{1}, \gamma_{2} = r - \beta_{2}$ とおくと、

$$

\begin{eqnarray*}

& & S_{n}(\beta_{1}) - S_{n}(\beta_{2}) \\

& = & S_{n}(\gamma_{1}) - S_{n}(\gamma_{2}) \\

& = & -\dfrac{a}{\gamma_{1}} + \left( c_{0} + \dfrac{a}{\gamma_{1}} \right)(1 + \gamma_{1})^{n - 1} \\

& & +\dfrac{a}{\gamma_{2}} - \left( c_{0} + \dfrac{a}{\gamma_{2}} \right)(1 + \gamma_{2})^{n - 1} \\

& = & \dfrac{a(\gamma_{1} - \gamma_{2})}{\gamma_{1}\gamma_{2}} \\

& & + c_{0}\left[ (1 + \gamma_{1})^{n - 1} - (1 + \gamma_{2})^{n - 1} \right] \\

& & + \dfrac{a}{\gamma_{1}}(1 + \gamma_{1})^{n - 1} - \dfrac{a}{\gamma_{2}}(1 + \gamma_{2})^{n - 1}

\end{eqnarray*}

$$

となります。ここで、右辺第3項は、

$$

\begin{eqnarray*}

& & \dfrac{\dfrac{a}{\gamma_{1}}(1 + \gamma_{1})^{n - 1}}{\dfrac{a}{\gamma_{2}}(1 + \gamma_{2})^{n - 1}} \\

& = & \dfrac{\gamma_{2}}{\gamma_{1}} \cdot \dfrac{1 + \gamma_{1}}{1 + \gamma_{2}} \left( \dfrac{1 + \gamma_{1}}{1 + \gamma_{2}} \right)^{n - 2} \\

& > & \dfrac{\gamma_{2}}{\gamma_{1}} \cdot \dfrac{\gamma_{1}}{\gamma_{2}} \left( \dfrac{1 + \gamma_{1}}{1 + \gamma_{2}} \right)^{n - 2} \\

& = & \left( \dfrac{1 + \gamma_{1}}{1 + \gamma_{2}} \right)^{n - 2} \ge 1

\end{eqnarray*}

$$

となります。

ちなみに、$\gamma_{1} - \gamma_{2} = \beta_{2} - \beta_{1} > 0$ となりますよ。

よって、$S_{n}(\beta_{1}) > S_{n}(\beta_{2})$ となることが示せますね。

以上の結果から、投資をする際は、可能な限り手数料 $\beta$ が小さいものを選びましょう。

長期で運用を続ける

長期的な投資を続けることで、複利効果を高めることができます。

なぜなら、先ほど紹介した $S_{n}$ において、$S_{n + 1} > S_{n}$ が成り立つためです。

特にS&P500であれば、15年以上投資するとプラスリターンになるんでしたね。

今回のケースも、具体的に $S_{n + 1} - S_{n}$ を計算すると、

$$

\begin{eqnarray*}

& & S_{n + 1} - S_{n} \\

& = & \left( c_{0} + \dfrac{a}{r - \beta} \right)(1 + r - \beta)^{n} \\

&& - \dfrac{a}{r - \beta} \\

&& -\left( c_{0} + \dfrac{a}{r - \beta} \right)(1 + r - \beta)^{n - 1} \\

&& + \dfrac{a}{r - \beta} \\

& = & \left( c_{0} + \dfrac{a}{r - \beta} \right)(1 + r - \beta)^{n - 1} \\

&& \cdot (1 + r - \beta - 1) \\

& = & \left( c_{0} + \dfrac{a}{r - \beta} \right)(r - \beta)(1 + r - \beta)^{n - 1} \\

& > & 0

\end{eqnarray*}

$$

となります。

よって、$S_{n + 1} > S_{n}$ となることが示せました。

長期的に成長している投資信託を選ぶ

投資をする上で、長期的に成長している投資信託を選ぶことも重要です。

長期的に成長している投資信託は、平均月率リターンが大きいことを意味するためです。

これは、先ほど紹介した $S_{n}$ において、$r_{1} < r_{2}$ としたときに、$S_{n}(r_{2}) > S_{n}(r_{1})$ となることからも説明できます。

$\gamma_{1} \Rightarrow R_{1} = r_{1} - \beta$、$\gamma_{2} \Rightarrow R_{2} = r_{2} - \beta$ として計算すると $S_{n}(r_{2}) > S_{n}(r_{1})$ が証明できますよ。

よって、長期的に成長している投資信託に投資することをおすすめします。

積立金額を増やす

投資する際の積立金額を増やすことも効果的です。

これは、先ほど紹介した $S_{n}$ において、$a_{1} < a_{2}$ としたとき、$S_{n}(a_{2}) > S_{n}(a_{1})$ が成り立つためです。

これまでと同様に式変形を行うと、

$$

\begin{eqnarray*}

& & S_{n}(a_{2}) - S_{n}(a_{1}) \\

& = & \left( c_{0} + \dfrac{a_{2}}{r - \beta} \right)(1 + r - \beta)^{n - 1} \\

& & - \dfrac{a_{2}}{r - \beta} \\

& & - \left( c_{0} + \dfrac{a_{1}}{r - \beta} \right)(1 + r - \beta)^{n - 1} \\

& & + \dfrac{a_{1}}{r - \beta} \\

& = & -\dfrac{a_{2} - a_{1}}{r - \beta} + \dfrac{a_{2} - a_{1}}{r - \beta}(1 + r - \beta)^{n - 1} \\

& = & \dfrac{a_{2} - a_{1}}{r - \beta}\left[ (1 + r - \beta)^{n - 1} - 1 \right] \\

& = & \dfrac{a_{2} - a_{1}}{r - \beta}\left[ -1 + \sum_{\ell = 0}^{n - 1} {}_{n - 1}C_{\ell}(r - \beta)^{\ell} \right] \\

& = & \dfrac{a_{2} - a_{1}}{r - \beta} \sum_{\ell = 1}^{n - 1} {}_{n - 1}C_{\ell}(r - \beta)^{\ell} > 0

\end{eqnarray*}

$$

となるため、$S_{n}(a_{2}) > S_{n}(a_{1})$ となることが示せました。

以上より、積立金額を増やすことも効果的であることが分かりますね。

他にも元本 $c_{0}$ を増やすというやり方もありますよ!

新NISAを活用して複利効果を高めよう!

今回は、以下の内容について解説しました。

今回の内容

複利運用を活用していくことで、資産が雪だるま式に増えていくことが分かったと思います。

本記事で扱った、複利効果を高めるコツ4つもうまく活用し、投資によって資産を増やしていくことをおすすめします。

投資時は一時的に元本割れすることもあるため、この点も踏まえて取り組んでください。

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!