この記事では、積立NISAではS&P500をメインに投資すればいい理由について解説します。

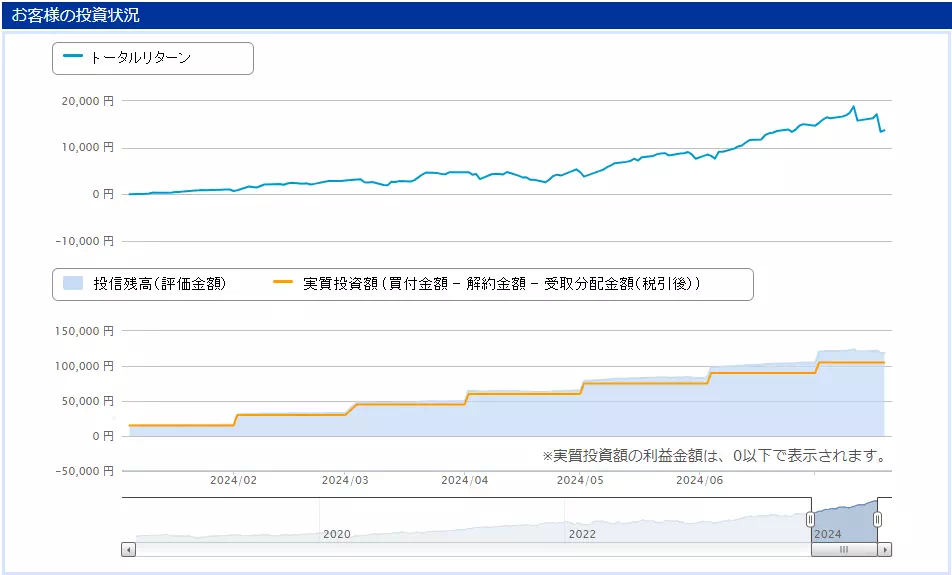

私も新NISAでS&P500を取り入れた投資を実施しており、実際に含み益も出ています!

記事の前半では「積立NISAではS&P500をメインに投資すればいい理由」を解説し、記事の後半では「ご自身にあった投資信託の選び方」について解説します。

この記事を書いた人

- 『NISAの達人』の管理人

- 会社員&ブロガー

- 新NISA(選び方、買い方、運用方法、ノウハウ)について発信

- 2025年9月末時点で、NISAで含み益約106万円を達成中!

この記事で解説する「S&P500をメインに投資すればいい理由3つ」と「投資信託の選び方」を学ぶことで、リスク許容度の範囲内で資産形成を行うことができますよ!

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!

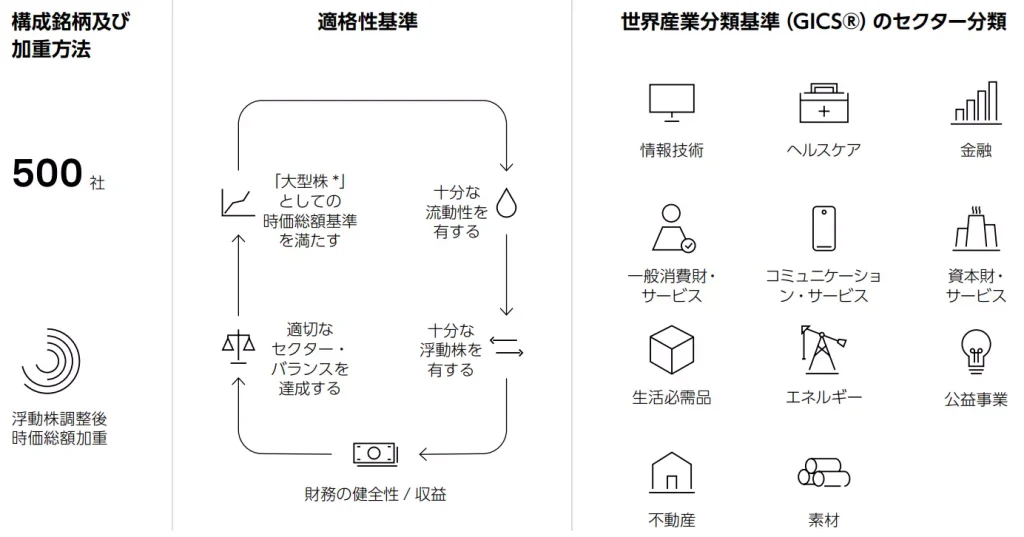

S&P500とは?

S&P500とは、米国を代表する株価指数の1つで、ニューヨーク証券取引所やNASDAQに上場している企業約500社が対象となっています。

また、S&P500に採用される企業の特徴として、一定額以上の時価総額があることや4四半期連続で黒字の利益を維持していることなど、厳格な基準を満たすことが挙げられます。

S&P500メインで投資すればいい理由3つ

結論として、新NISAでインデックス投資を始めるなら、S&P500をメインに長期積立を実施すれば良いと考えます。

この考えに至った理由として、次の3つがあります。

S&P500メインで良い理由3つ

以降では、これらの理由の詳細について解説しますね。

長期的に株価が上昇している実績がある

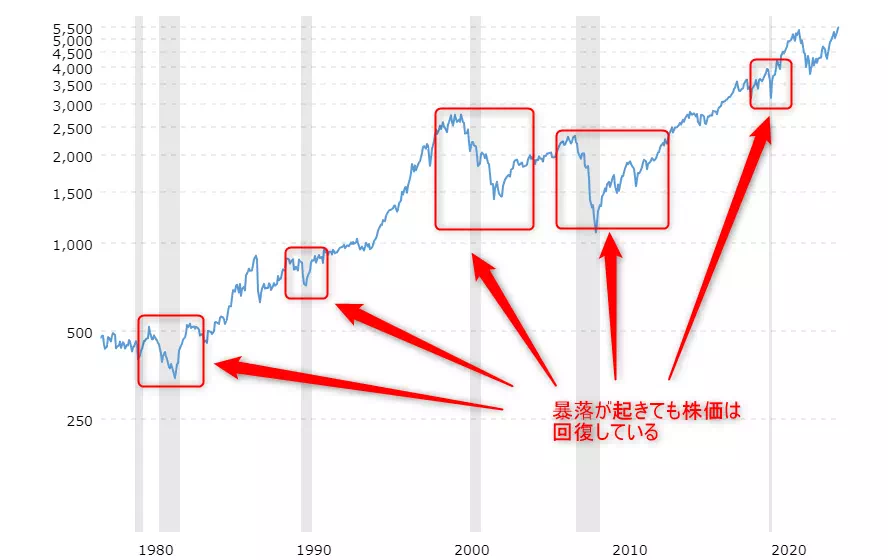

米国経済の実績として、おおむね右肩上がりで株価が上昇していることが挙げられます。

下記は1980年1月時点から約44年間のS&P500(青色)と日経平均(赤色)のパフォーマンス推移を示したチャートです。

約44年間で50倍になっているため、年利は9%程になります。

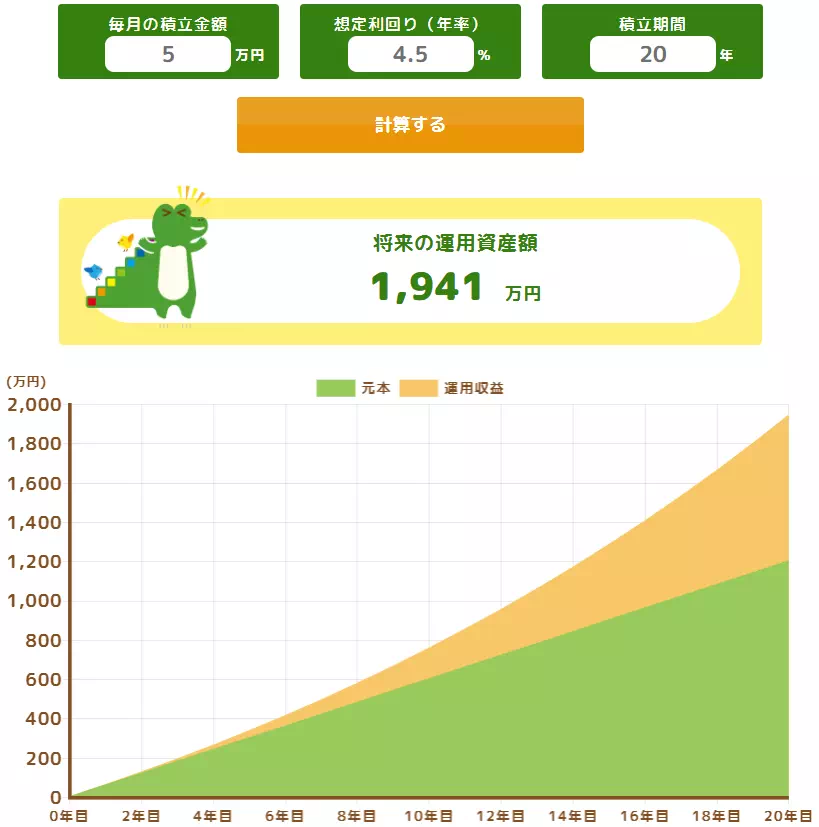

仮に、今後の経済成長が鈍化して年利4.5%程度に落ち込んだとしても、毎月5万円、20年間積み立てを行えば1,941万円(元金:1,200万円、利益:741万円)となります。

上記はシミュレーションの結果のため、不景気により暴落する可能性があることも覚えておいてください。

また、過去の実績として暴落して数年後に景気が回復していることを踏まえると、今後も不景気を乗り越えながら米国経済が成長していく可能性が高いと考えられます。

株価が上昇しやすい構造的な要因がある

現代の米国では、下記のような仕組みが出来上がっているため、構造的に株価が上昇しやすい状態となっています。

米国に備わっている仕組み3つ

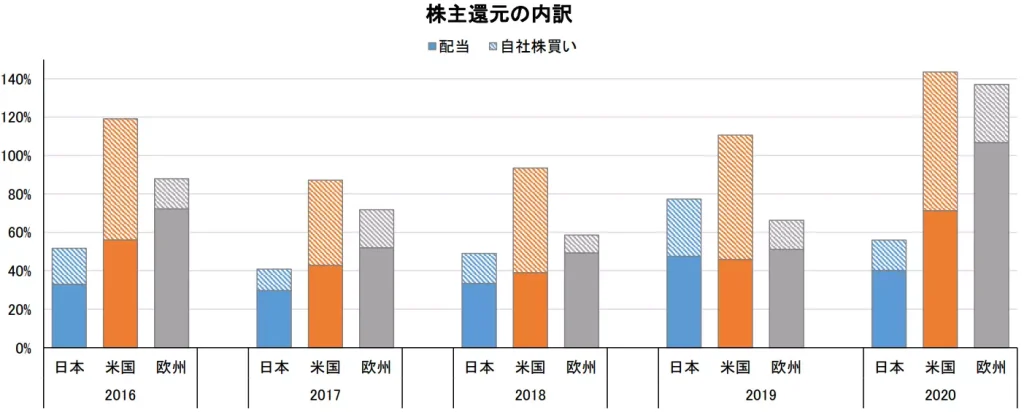

- 株主還元を重視する傾向

- 世界をリードする巨大企業の存在

- 長期的な人口増加

まず、株主還元の傾向として、日本証券業協会が以下のような株主還元の内訳を公開しています。

この結果から、2020年のコロナ禍においても米国企業は配当金や自社株買いにより、得られた利益を積極的に株主に還元していることが分かりますね。

また、米国にはMicrosoft、Amazon、Google、Appleなどの世界的なシェアを占める巨大企業が多数存在しています。

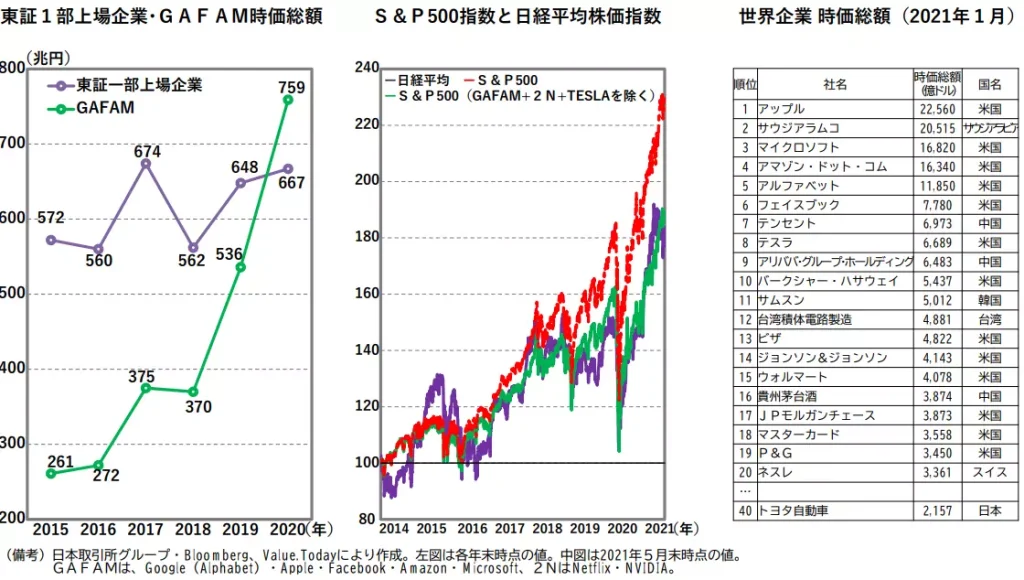

実際に、2020年にはGAFAM(Google、Amazon、Facebook、Apple、Microsoft)の時価総額が、東証一部上場企業の時価総額を超えています。

昨今の経済成長を支える企業が米国から登場していることを踏まえると、今後もこの傾向が続く可能性が高いです。

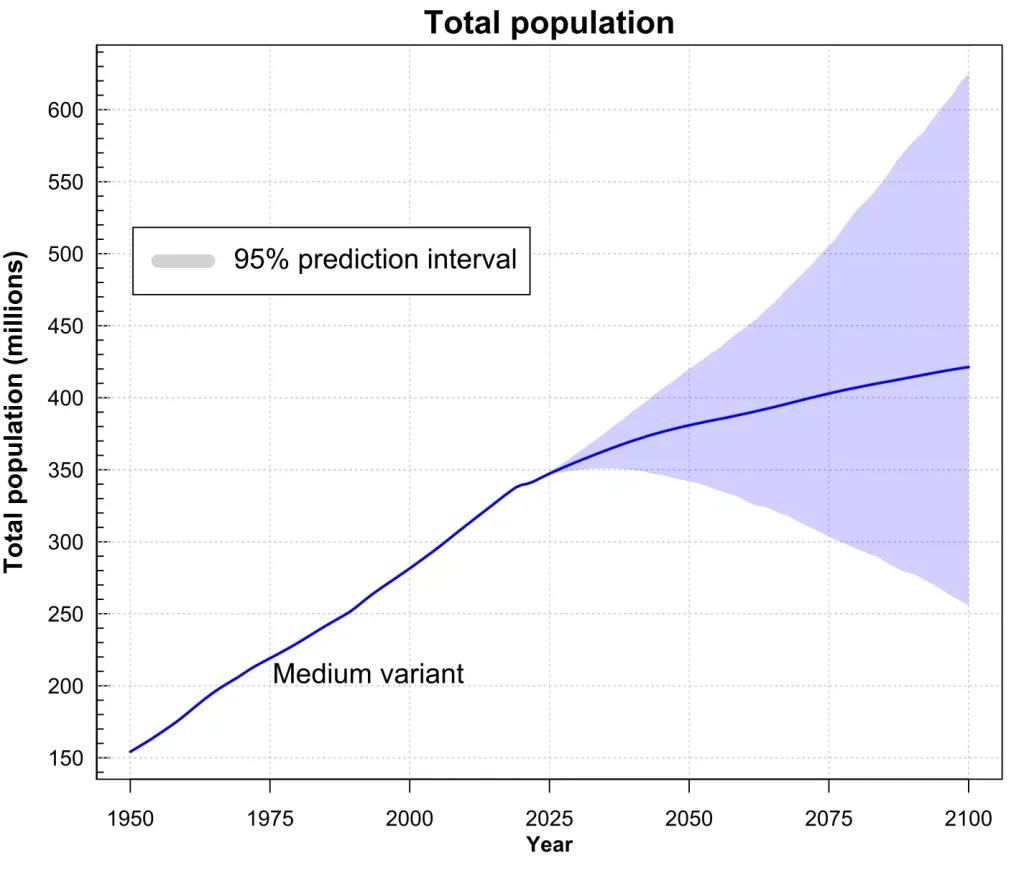

さらに、米国では長期的に人口が増加しており、今後も増加していく可能性が高いです。

一般的に、人口増加により労働力と消費が増えるため、人口増加に伴い経済も成長していきます。

積極的な財政政策や金融政策が行われている

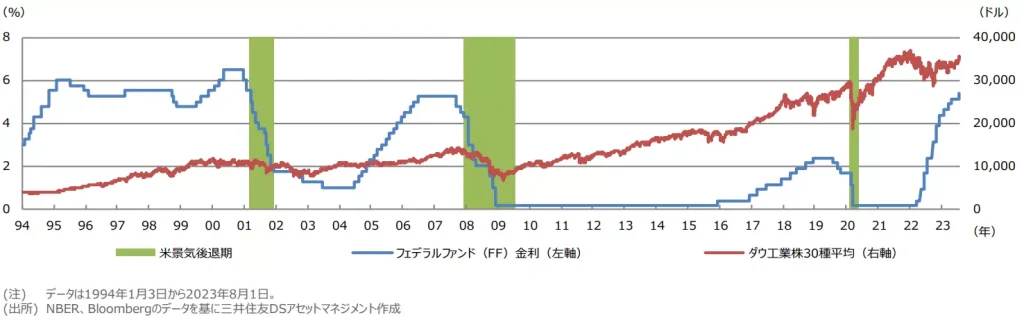

米国では、景気が悪化する度に財政政策や金融政策を行い、不景気の長期化や株価の長期低迷を回避しています。

景気後退時に金利を下げて株価上昇を狙っていることが分かりますね。

このように、経済危機に陥った際は米国政府が介入して米国経済を支えることで、長期的な安定成長が実現できると考えられます。

S&P500メインで投資すればいい人の特徴3つ

米国経済の特徴を理解できたところで、S&P500をメインに投資すればいい人の特徴を3つ紹介します。

S&P500メインとなる人の特徴3つ

順に解説しますね。

余剰資金がある

これはS&P500に限った話ではないですが、投資する際は預金や収入を踏まえて投資できる金額を把握することが重要です。

なぜなら、無理な状態で投資を始めると、投資で資産形成する前に生活が破綻してしまうためです。

具体的には、お金の使用目的と使用時期を踏まえて、ご自身の資産を次の3つに分類します。

資産の分類方法3つ

- 自身の生活を守るためのお金

月々の生活費の3か月~1年分(60万円~240万円)が目安 - 将来に備えるためのお金

3年~4年以内に使うお金が対象 - 当面使う予定のないお金

5年以上後に必要なお金を差し引いて残ったもの(=余剰資金)

余剰資金が確保できていない場合、まずは家計を見直すところから始めることをおすすめします。

今後も米国経済が成長すると考える

S&P500に投資する上で重要な点として、今後も米国経済が成長すると考えていることが挙げられます。

この理由は単純で、将来的に利益が得られると考えているものに対して投資をすべきだからです。

具体的に言うと、以下を満たしているのであれば、S&P500は有望な投資先になると思います。

投資先を考える際の観点3つ

- 15年以上投資期間が確保できる。

- 株式投資がハイリスク・ハイリターンな投資であることを理解している。

- 投資する際に時間や手間をかけたくない。

米国経済が今後も成長していく可能性が高いことはすでに説明しましたが、S&P500に対して不安要素があるなら投資しない方が良いです。

S&P500への投資は、米国への集中投資と同じ意味を持ちますよ!

リスク許容度が高い

ご自身のリスク許容度を超えていないことの確認も重要です。

リスク許容度を超えたものに投資してしまうと、暴落など不測の事態が発生した際に投資を続けられなくなってしまうためです。

リスク許容度が低い場合でも、債券や預貯金の割合を大きくするなど、複数の対応方法がありますよ。

S&P500メインで大丈夫?知っておくべき懸念点5つ

ここまでで、S&P500をメインの投資先にすれば良いことについて解説してきました。

一方、投資先に対する不安や懸念が解消しきれていない方もいると思います。

以降では、S&P500に投資する上で知っておいてほしい懸念点5つについて解説します。

S&P500に対する懸念点5つ

長期的に経済が衰退する可能性はないの?

これまでの実績や米国の構造に基づくと今後も経済が成長していく可能性が高いというだけで、長期的に経済が衰退するリスクが0になった訳ではありません。

長期的にみて経済が衰退するリスクや暴落のリスクが残っている一方、米国経済は不測の事態にもいち早く対応し、経済を立て直してきた実績があります。

この点を踏まえると、米国経済が一時的に衰退したとしても、いずれ回復してさらに成長していくと考えられます。

分散投資できないけど大丈夫?

1つの投資先に投資しているように感じますが、実際は厳格な基準をクリアした米国の優良企業約500社に分散投資していることになります。

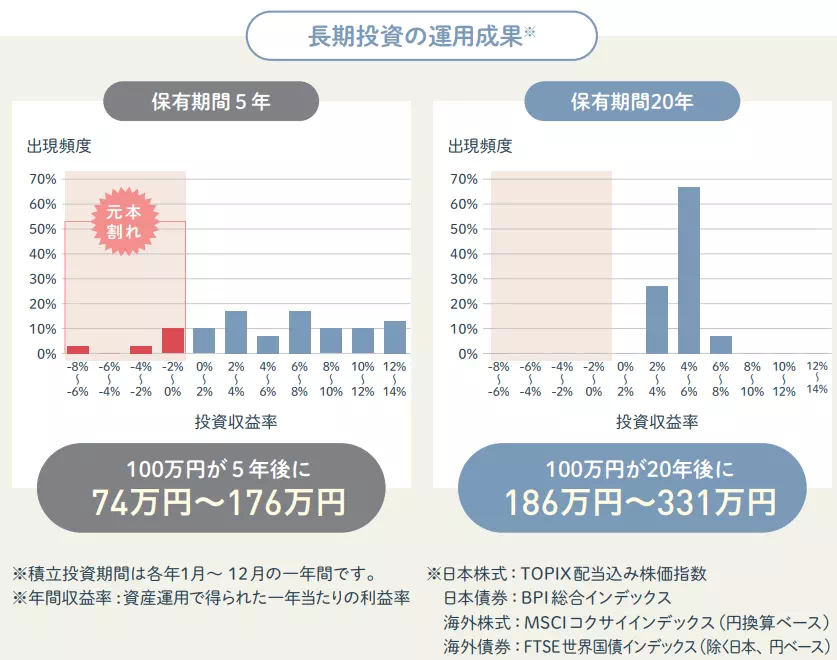

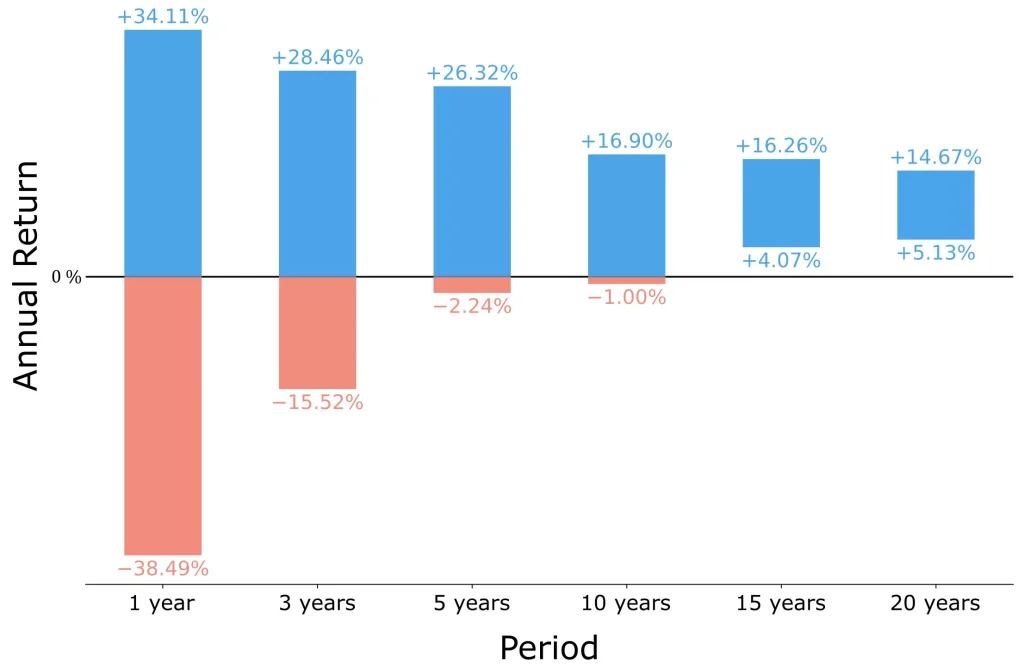

また、S&P500に連動するインデックス投資の場合、15年以上運用を続けると元本割れしていないことが分かりますね。

さらに、国内外の株式・債券に分散投資した場合、20年間の運用で収益率2%~8%となる実績も発表されています。

米国だけの投資に不安がある場合は、他の投資信託を組み合わせることをおすすめします。

暴落した時はどうするの?

暴落が発生した場合でも、リターンが期待できる15年以上は積み立てを継続してください。

なぜなら、過去の実績から、長期間かけて分散投資することで、暴落時の影響を軽減できることが分かっているためです。

15年という基準値は、この図から読み取れますね。

これに加えて、暴落時は米国政府の金融政策により米国経済が回復するケースが多いため、長期的に捉えると株価は回復していくことが期待できます。

構成銘柄で損失が生じる恐れはある?

今後も、米国が世界経済を牽引するのであれば、構成銘柄起因の損失はほとんど発生しない、と考えられます。

暴落等は避けられないため、日々の値動きに伴う損失は発生する可能性があります。

S&P500に採用される企業は厳格な選定基準をクリアした企業で構成されており、2025年8月末時点におけるS&P500の上位10銘柄の内訳は、以下に示す通りです。

| 順位 | S&P500 |

|---|---|

| 1位 | Nvidia Corp |

| 2位 | Microsoft Corp |

| 3位 | Apple Inc. |

| 4位 | Amazon.com Inc |

| 5位 | Meta Platforms, Inc. Class A |

| 6位 | Broadcom Inc |

| 7位 | Alphabet Inc A |

| 8位 | Alphabet Inc C |

| 9位 | Tesla, Inc |

| 10位 | Berkshire Hathaway B |

また、定期的に銘柄の入れ替えが行われているため、業績が悪化した企業を排除する仕組みも備わっています。

このように、基準をクリアした銘柄のみがS&P500インデックスに取り込まれているため、構成銘柄起因で損失が発生する可能性は低いでしょう。

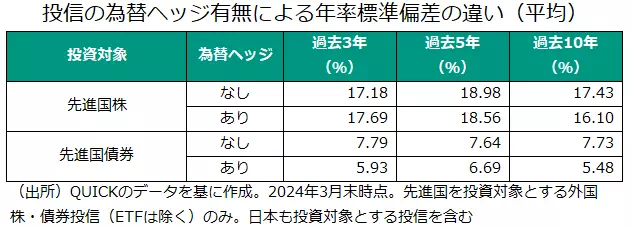

為替リスクにはどう備えればよい?

以下の考え方により、為替リスクのヘッジを行う必要はないと考えています。

リスクヘッジが不要な理由2つ

- 為替リスクによる年率の差はほとんどない

- 異なる通貨の資産を持つことでリスク分散できる

円安になると資産が目減りするため、円以外の積立自体がリスク分散になる。

為替リスクを気にして投資をしない方が、機会損失になると思います!

自分にあった投資信託の選び方5つ

S&P500をメインに投資を始めればいいことを伝えましたが、万人向けの投資方法が存在しない以上、ご自身で考えた上で投資を始める必要があります。

今回は、投資信託の選び方として次の5つを取り上げました。

投資信託の選び方5つ

どの投資先にすべきか悩んでいる方は、ぜひ参考にしてください。

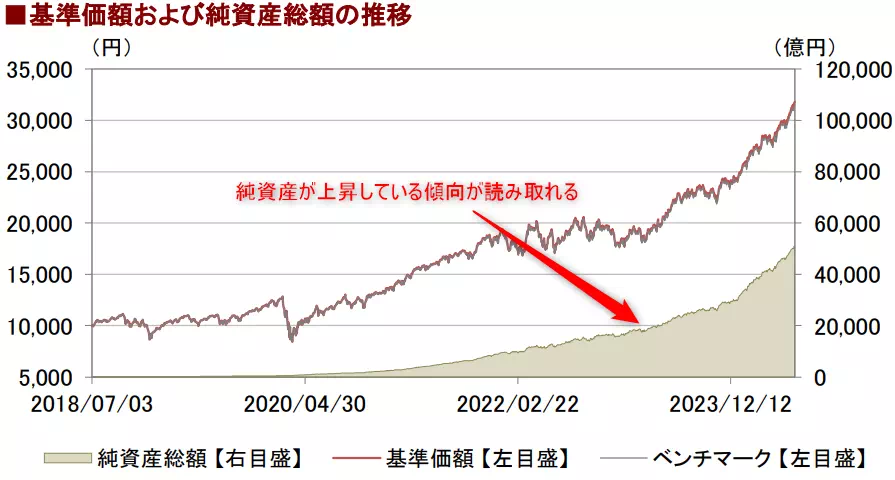

運用実績

投資信託を決める際は、必ず過去の運用実績を確認しましょう!

運用実績を確認することで、連動対象の株価指数(インデックス)と比較した時の善し悪しを判断する際ための情報を得ることができます。

また、ここでの例として「eMAXIS Slim 米国株式(S&P500)」を取り上げて確認した結果は以下のようになります。

運用実績は、投資信託の販売先が公開している「月次報告書(マンスリーレポート)」から確認できますよ!

連動対象の株価指数と同程度の成果が出ているか、必ずチェックしましょう!

純資産残高

純資産残高とは、投資信託が保有している株式や債券などの時価評価額のことで、現金や配当金等も含まれます。

また、投資家からの指示を得ている投資信託は、長期的にみて純資産残高が上昇する傾向があります。

先ほどと同様に、「eMAXIS Slim 米国株式(S&P500)」に対する確認結果は以下の通りです。

純資産残高も「月次報告書(マンスリーレポート)」から確認できますよ!

投資信託の手数料(信託報酬)

投資信託で資産運用する際は、手数料を支払う必要があります。

手数料の内訳は以下に示す通りです。

新NISAで投資信託を購入する際は、購入時手数料がかかりません。

一方、信託報酬は金融機関によって異なるため、同じような商品であれば信託報酬が低い商品を選ぶと良いです。

運用時の指標

インデックス型の投資信託の場合、連動するインデックスが決まっており、これらを比較した上で適切な投資信託を選びましょう!

連動するインデックスの例は、以下に示す通りです。

代表的なインデックス3つ

- 国内株式

日経平均株価、TOPIX、JPX日経インデックス400 - 米国株式

S&P500、NASDAQ、CRSP US Total Market Index - 全世界株式

MSCI ACWI、FTSE Global All Cap Index

連動するインデックスごとに投資対象を整理することで、運用実績を比較しやすくなりますよ!

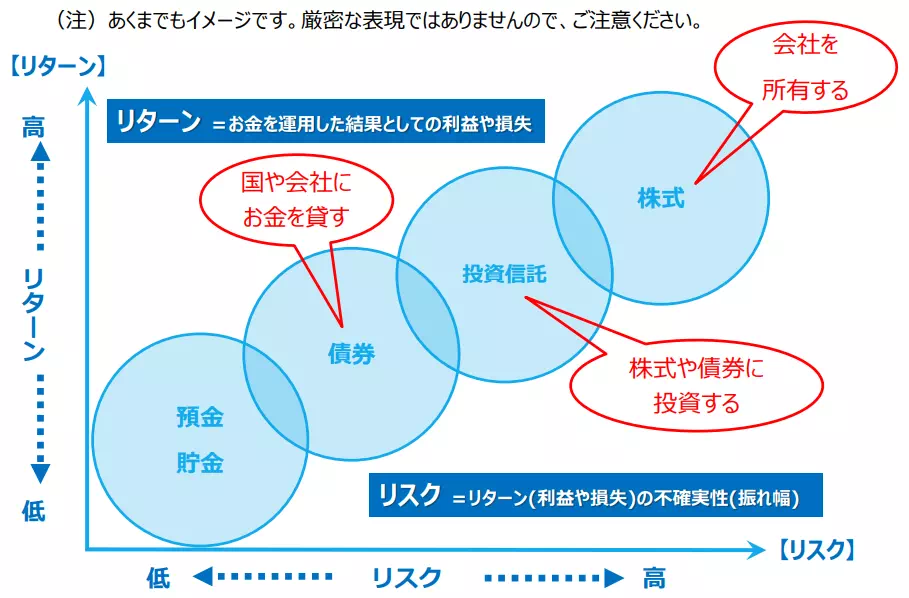

投資対象の特徴(リスク・リターン)

投資信託には、株式と債券など複数の商品が組み合わされているものがあります。

商品の構成によって、リスクとリターンも変わるため、下記に示す代表的な商品の特徴を把握しておくことが重要です。

代表的な商品2つ

- 【株式】ハイリスク・ハイリターンな商品

投資期間が確保できる20代や30代の時は積極的に活用すべき - 【債券】ローリスク・ローリターンな商品

50代以降など、運用期間の確保が困難になった段階で徐々に切り替えていくべき

他にも、金やREIT(リート、不動産投資信託)などもありますよ!

【参考】年代別の投資方針

参考情報として、年代別の投資方針も紹介します。

老後まで20年以上確保できる年代までは株式で積極的に資産運用し、それ以降は債券の割合を増やしていくことが基本的な考え方になります。

| 年代 | 投資方針 |

|---|---|

| 20代~30代 | 老後まで30年~40年あるため、株式などのハイリスク・ハイリターンな商品を積極的に取り込んでいきましょう! 長期投資により安定したリターンが期待できる可能性があります。 |

| 40代 | 50代に近づくにつれて、運用状況を確認しつつ一部を債券に切り替えるなどにより、バランスの良いポートフォリオを組むことをおすすめします。 |

| 50代 | 債券などローリスク・ローリターンな商品の割合を増やし、資産を減らさない運用を目指しましょう。 |

| 60代 | 労働収入を得ることが難しくなるため、一部を現金に換金するなどして資産を守っていくようにしましょう。 この年代は他の年代と比較して慎重に商品を選ぶことが大切です。 |

よくある質問3つ

S&P500をメインに投資する際の、よくある質問をまとめました。

暴落や集中投資に不安があるけど、対策はないの?

株価の暴落や集中投資による影響を予想することは困難ですが、被害を抑える方法はあります。

被害を抑える方法の例2つ

- 少額から積み立てを行う

【利点】変動する資産を所有する割合が小さくなるためリスクも小さくなります。

【欠点】得られるリターンも小さくなります。 - 全世界株式などS&P500以外に投資する

【利点】米国が不調でもインドが好調というように、米国だけに依存しない方法となります。

【欠点】全世界株式も60%が米国になるため、十分な対策ではありません。

長期投資によりリスク軽減できることが知られているため、時間を味方につけよう!

にむ

にむ- 少額から積み立てを行う

今後、インドや中国も経済成長してきたらどうすれば良い?

今後、米国以外が経済成長してくると考えているならば、S&P500の代わりに全世界株式に投資した方が良いです。

全世界株式であれば米国以外にも投資でき、世界経済の成長による恩恵を受けられるためです。

注意点として低成長な国も含まれるため、リターンが小さくなる可能性もあります。

にむ

にむどの投資信託を購入すればよいか知りたい!

S&P500に連動する投資信託のうち、おすすめは「eMAXIS Slim 米国株式(S&P500)」です。

また、代表的な証券会社が扱っている商品名と手数料は以下に示す通りです。

証券会社 商品名 手数料 SBI証券 三菱UFJ-eMAXIS Slim 米国株式(S&P500) 0.09372% 楽天証券 eMAXIS Slim 米国株式(S&P500) 0.09372% 松井証券 eMAXIS Slim 米国株式(S&P500) 0.09380% eMAXIS Slim 米国株式(S&P500)を扱う代表的な証券会社一覧 上記の結果からも、投資信託の手数料が金融機関ごとに異なることが分かりますね。

にむ

にむ

まとめ

今回は、以下について解説しました。

今回の内容

過去の実績を踏まえると、S&P500メインで長期投資を行うことで、将来的に資産が増える可能性があります。

また、米国経済では株価が上昇しやすく、今後も経済成長が見込める構造になっている点もおすすめできる理由の1つです。

米国経済の成長を期待する場合は、S&P500への投資がおすすめですよ!

一方、投資に絶対的な方法はないため、ご自身で投資先を選択する際のポイントも紹介しました。

今回紹介した内容を参考に、ご自身にあった投資先を決めてみてください。

また、新NISA制度と組み合わせることで、税制優遇を受けながら長期・積立・分散の3本柱で資産形成を行うことができるようになりますよ!

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!