この記事で解決できる悩み

今回は、ETFと投資信託のうちS&P500を対象に投資する場合、どちらが良いかについて解説します。

私も、今回紹介する投資対象の選定方法を理解することで、自分にあった投資スタイルを明らかにできました。

記事の前半ではS&P500の概要と投資信託とETFの違いを、後半ではおすすめの投資方法やETFに投資する際の注意点を具体的に解説します。

この記事を書いた人

- 『NISAの達人』の管理人

- 会社員&ブロガー

- 新NISA(選び方、買い方、運用方法、ノウハウ)について発信

- 2025年9月末時点で、NISAで含み益約106万円を達成中!

この記事を読み終えることで、投資信託とETFの違いが分かるだけではなく、おすすめの投資方法やETFに投資する際の注意点も理解できるようになります。

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!

S&P500とは?

S&P500は、米国を代表する株価指数の1つで、以下の3つの特徴があります。

S&P500の特徴3つ

- 米国市場の時価総額の約80%をカバーしている。

- 米国の上場企業うち、上位約500社の時価総額をもとに算出される指数である。

- 該当企業は、厳格な基準に基づいて選定されている。

S&P500に採用される企業は厳格な選定基準をクリアした企業で構成されており、2025年8月末時点におけるS&P500の上位10銘柄の内訳は、以下に示す通りです。

| 順位 | S&P500 |

|---|---|

| 1位 | Nvidia Corp |

| 2位 | Microsoft Corp |

| 3位 | Apple Inc. |

| 4位 | Amazon.com Inc |

| 5位 | Meta Platforms, Inc. Class A |

| 6位 | Broadcom Inc |

| 7位 | Alphabet Inc A |

| 8位 | Alphabet Inc C |

| 9位 | Tesla, Inc |

| 10位 | Berkshire Hathaway B |

また、定期的に銘柄の入れ替えが行われているため、業績が悪化した企業を排除する仕組みも備わっています。

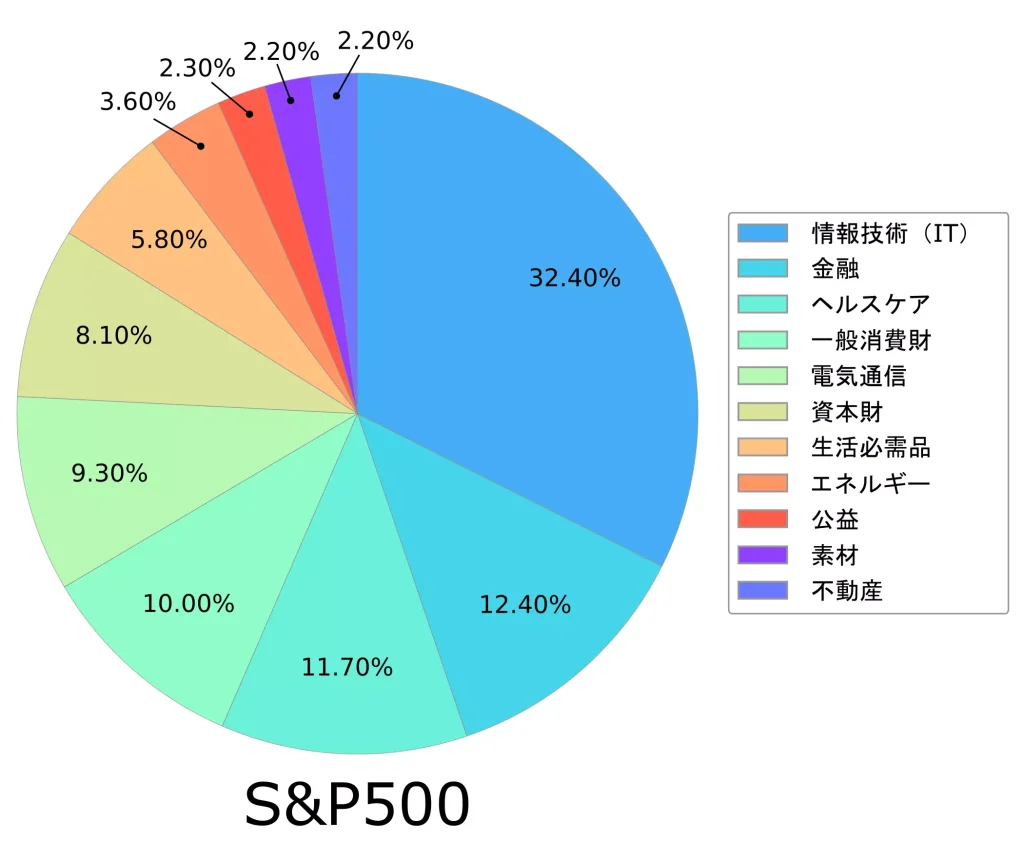

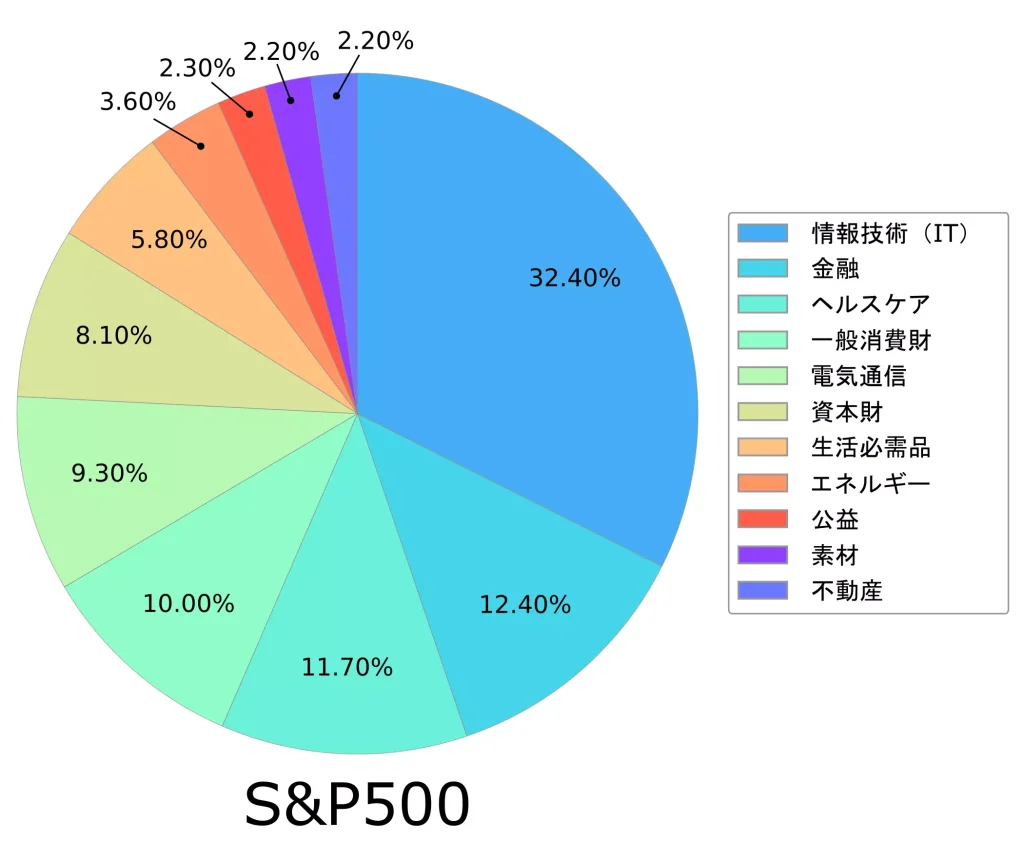

さらに、S&P500インデックスのセクター別の構成比率は、以下のようになっています。

情報技術(IT)の割合が30%以上越えている点が特徴的ですね。

S&P500連動の投資信託に投資するメリット3つ

S&P500の概要が把握できたと思うので、以降では、S&P500連動の投資信託に投資するメリットを紹介します。

S&P500連動の投資信託に投資するメリット3つ

順に解説しますね。

低コストで運用できる

まず、S&P500指数に連動する投資信託であれば、低コストで運用できます。

なぜなら、複雑な投資判断を下すことなく、S&P500指数の銘柄構成に従って投資対象が機械的に決まるためです。

これは、特定の指数に連動する場合の特徴とも言えるでしょう。

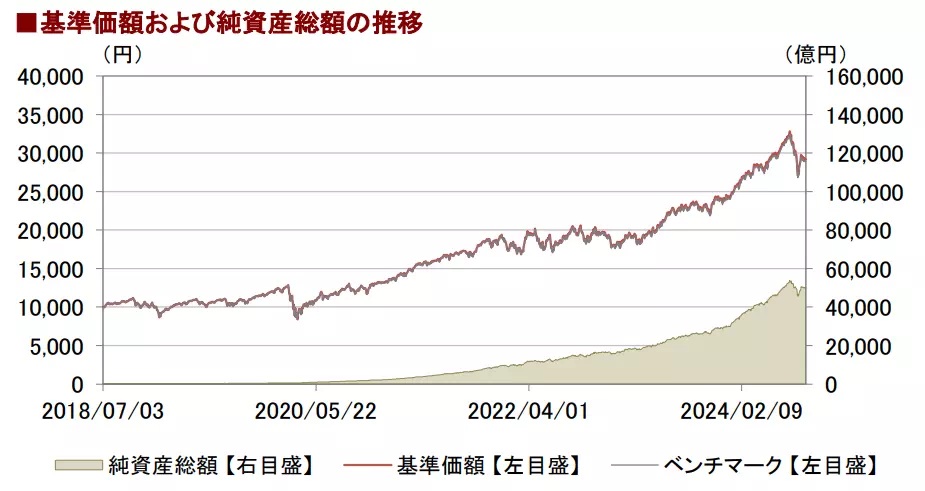

具体的な例として、S&P500連動の投資信託「eMAXIS Slim 米国株式S&P500)」の推移は、以下のようになっています。

ほぼベンチマーク対象(S&P500指数)に連動していることが分かりますね。

米国の経済成長の恩恵を受けられる

次に、米国の経済成長の恩恵を受けられる点が挙げられます。

なぜなら、米国は下記の3つの仕組みから今後も成長していく可能性が高いためです。

米国に備わっている仕組み3つ

- 株主に利益を還元する傾向が強い。

- 長期的に人口が増えている。

- 世界規模のイノベーションを引き起こす企業が多い。

詳細は、以下の記事で詳しく解説しているので、ぜひご覧ください。

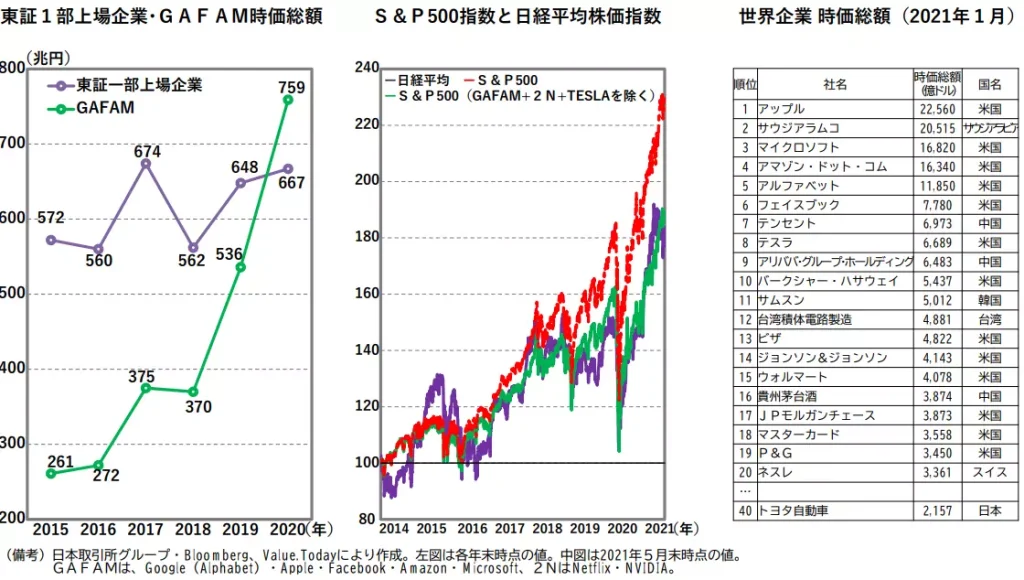

例えば、2020年にはGAFAM※の時価総額が東証一部上場企業の時価総額を越えている、ということも明らかになっています。

※GAFAM(Google、Amazon、Facebook、Apple、Microsoft)

このように、S&P500連動の投資信託に投資することで、米国の経済成長の恩恵を受けることができるでしょう。

投資の基本として、長期的に成長していくものに投資するのが挙げられます。

様々なセクターに分散投資できる

さらに、S&P500連動の投資信託に投資することで、様々なセクター(業種)に投資することが可能です。

これは、先ほど示したS&P500のセクター別内訳から明らかでしょう。

S&P500のセクターには、ヘルスケアや生活必需品など、不景気時も一定の需要が見込まれる銘柄も含まれています。

景気の影響を抑えられる可能性がある一方、完全にゼロにはできません。

このように、S&P500連動の投資信託一本で、主要なセクターに投資できることもメリットの1つになります。

S&P500連動の投資信託に投資するデメリット2つ

S&P500連動の投資信託に投資することには様々なメリットがある一方、デメリットも存在します。

S&P500連動の投資信託に投資するデメリット2つ

こちらも、順に解説しますね。

短期間で大きな利益を狙うことが難しい

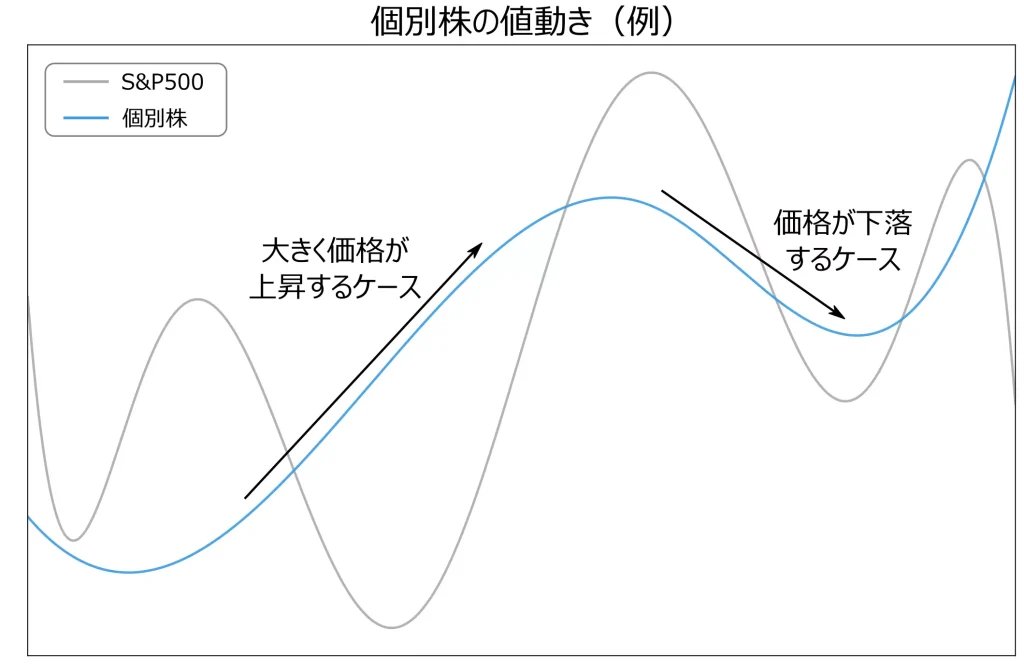

個別株と異なり、S&P500連動の投資信託は、資産が大きく増えるまでに一定の期間が必要になります。

なぜなら、S&P500指数連動型の投資信託をはじめとするインデックス投資では、短期的な成長は見込めないからです。

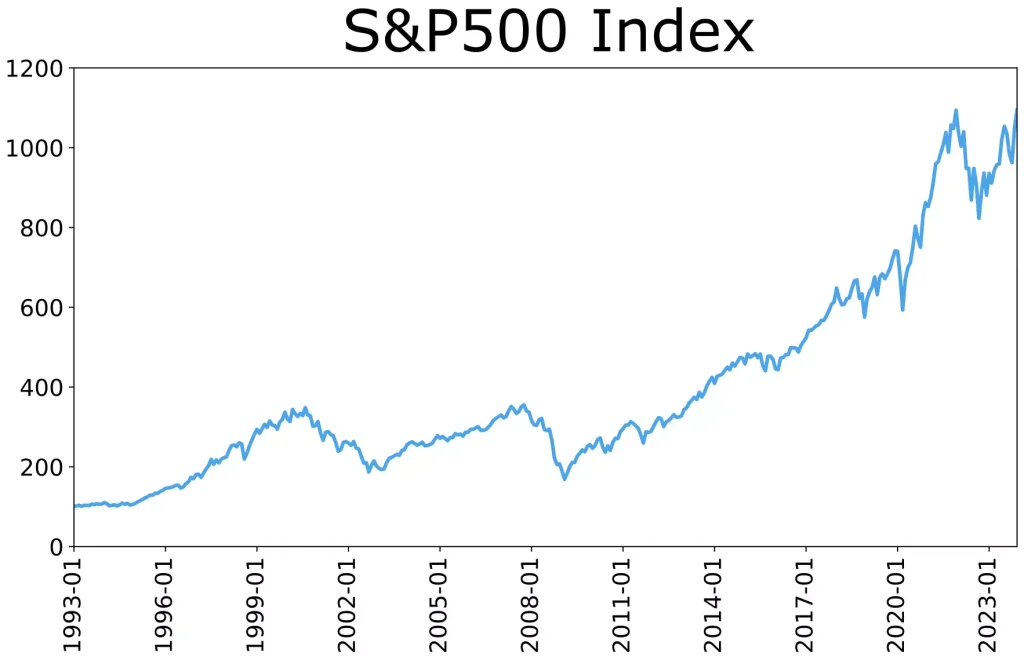

例えば、1993年1月~2023年12月までの30年間において、S&P500指数の推移は以下のように推移しました。

上記から分かるように、資産が2倍、3倍と増えるためには、10年単位で投資を続けていく必要があります。

このため、以下のような値動きをする個別株のように、短期間で大きな値動きを狙うことは困難です。

S&P500連動の投資信託で資産形成を行う場合、時間を味方につけることがカギとなります。

市場平均より高いリターンは期待できない

S&P500連動の投資信託に限りらず、一般的にインデックス投資では、短期間で大きな利益を狙うことは困難です。

なぜなら、インデックス投資は市場平均を狙う投資スタイルとなるためです。

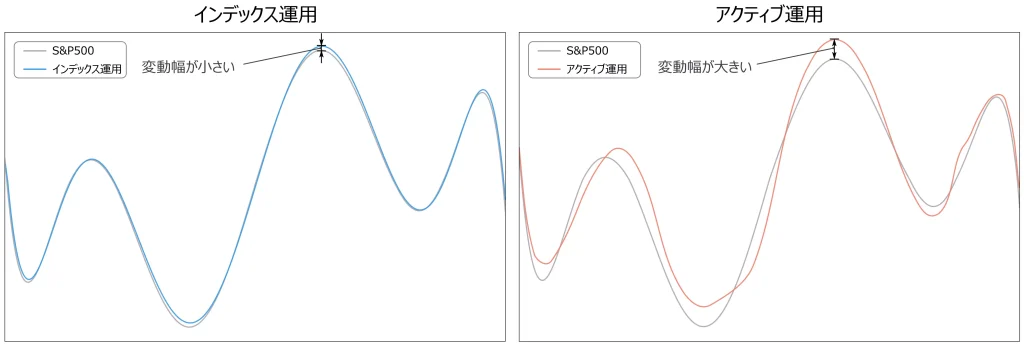

例えば、インデック運用とアクティブ運用を比較すると、以下のようになります。

上記から分かるように、インデックス運用はベンチマーク対象のインデックスに追従する値動きをします。

これは、インデックス運用の仕組みそのものですね。

このため、アクティブ運用のように、市場平均よりも高いリターンが得られることはほとんどありません。

以上から、S&P500連動の投資信託に投資しても、短期間で大きな利益を得ることは困難です。

ETF(上場投資信託)とは?仕組みと特徴を解説

S&P500連動の投資信託に関するメリット・デメリットを理解できたと思います。

以降では、ETF(上場投資信託)について解説します。

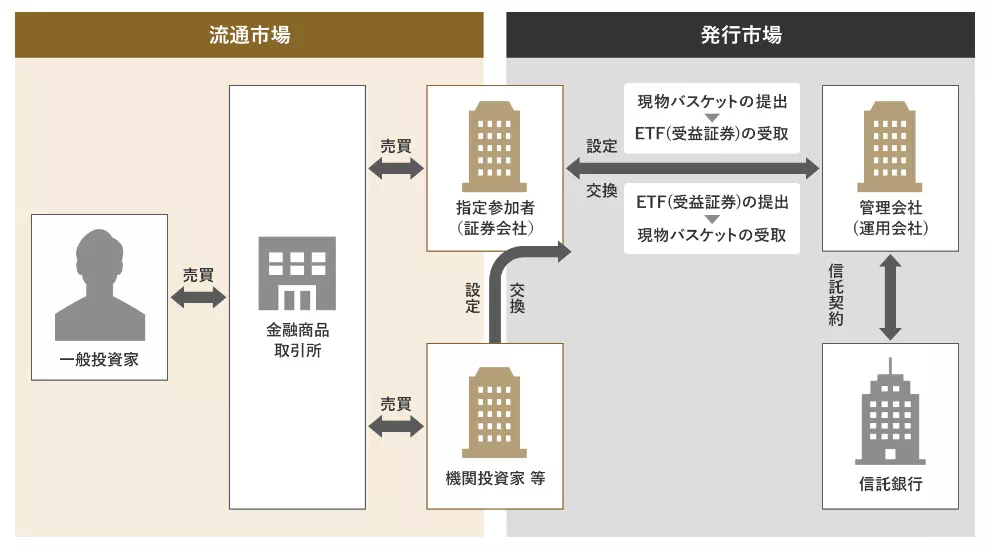

ETFの仕組み

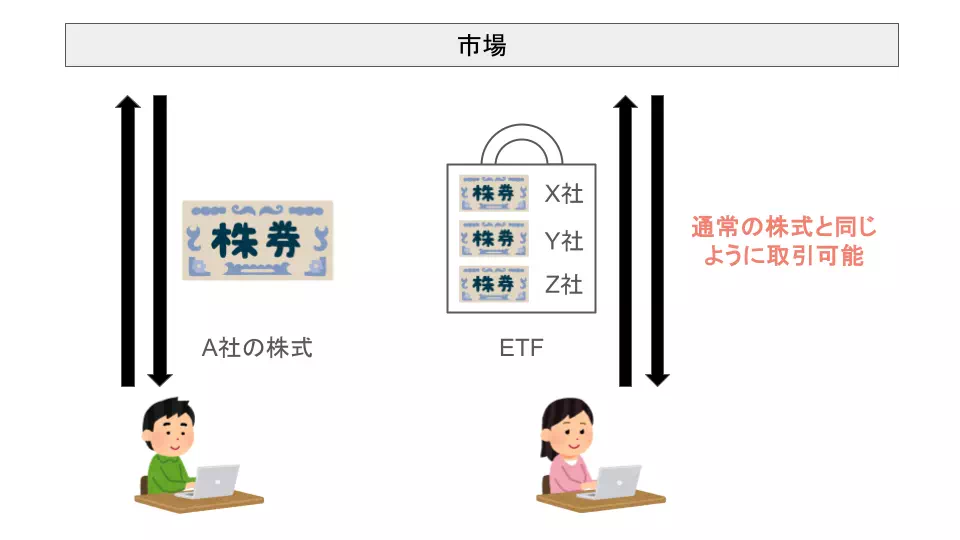

ETF(上場投資信託)とは、株式と同じようにリアルタイムで売買できる投資信託のことです。

仕組み自体は通常の投資信託と同じで、投資家から集めた資金をもとにプロが運用を行います。

すなわち、私達のような一般の投資家であれば、通常の投資信託を購入する時と同様のやり方でETFを購入できる仕組みとなっています。

商品の種類に依らず、同じ仕組みで売買できるのが嬉しいですね。

ETFの特徴

ETFの特徴として、以下の5つが挙げられます。

ETFの特徴5つ

- 取り扱うのは、証券会社のみである。

- 市場が空いている時間であれば、リアルタイムで取引ができる。

- 運用手数料(信託報酬)が投資信託よりも安い。

- 分配金が支払われる場合もある。

- 投資信託よりも投資可能な対象は少ない。

投資信託のように100円で購入は難しいですが、数千円~数万円程度あれば購入可能です。

例えば、「iShares Core S&P 500 ETF」であれば、2025年2月21日時点で、44.67ドル(約6,656円、1ドル=149円で計算)で1口購入できます。

このように、ETFは「流動性の高い投資信託」という位置づけの金融商品となります。

投資信託とETFの違い5つ

ETFの特徴も踏まえ、投資信託とETFの違いについても解説します。

投資信託とETFの違い5つ

購入可能な場所の違い

投資信託は証券会社のほか、銀行や郵便局でも購入可能ですが、ETFは証券会社でのみ購入可能です。

なぜなら、株式と同様に、有価証券を投資対象とする金融商品であるためです。

具体的には、金融商品取引法 第33条1項に、銀行等の金融機関が有価証券関連業を行ってはいけない旨が記載されています。

銀行、協同組織金融機関その他政令で定める金融機関(以下この条、次条及び第二百一条において「金融機関」という。)は、有価証券関連業又は投資運用業を行つてはならない。

e-Gov 法令検索 金融商品取引法 第33条1項

法律が絡んでいるため、内容が少し難しくなっております。

取引タイミングの違い

投資信託は1日1回の取引となりますが、ETFは市場が開いている間であれば何度でも取引可能です。

さらに、投資信託の場合は、当日の基準価額が分からない状態で取引を行います。

この方式をブランインド方針といいます。

一方、ETFの場合は、価格は時々刻々と変化しており、売買タイミングを決めて購入することが可能です。

成行注文や指値注文による売買も可能です。

このように、通常の株式と同じように売買できる点が、投資信託との違いになります。

手数料(信託報酬など)の違い

一般に、信託報酬などの手数料は、投資信託と比較してETFの方が安くなります。

これは、信託報酬などの手数料のうち、販売会社に支払う費用がないためです。

詳細は、一般社団法人 投資信託協会のWebサイトにて解説されています。

また、ETFは一般的な投資信託と比較して、次のような理由で信託報酬が低くなっています。

一般社団法人 投資信託協会

- ETFは、一般の投資信託と異なり、信託報酬のうち販売会社に支払う部分がない

- ETFは、インデックス運用なので、企業調査などのコストが少ない

- 現物拠出型のETFであれば、株式などの売買を行う必要がないため、売買にかかるコストが少ない

運用時の手数料が安く済むのであれば、非常に嬉しいですね。

分配金の投資方法の違い

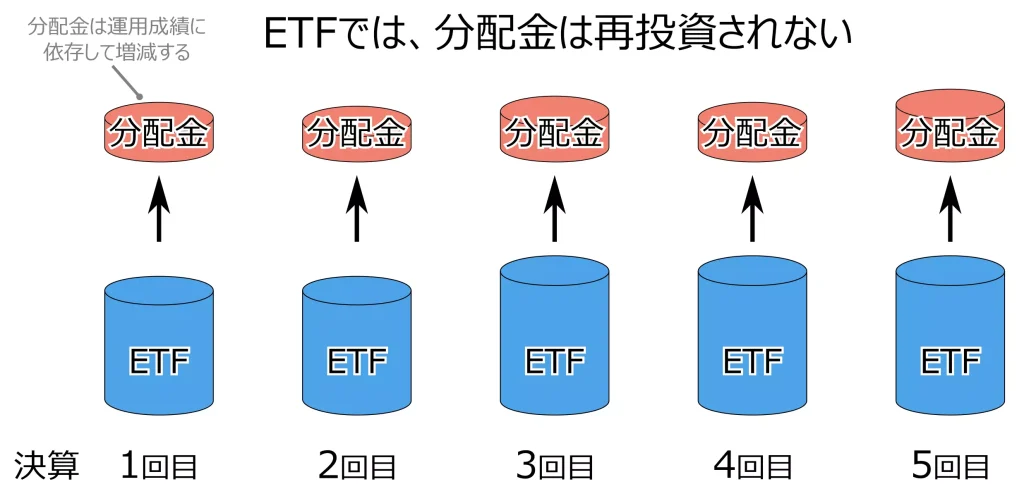

通常、投資信託では分配金が自動で再投資されます。

一方、ETFの場合、分配金は自動で再投資されません。

なぜなら、ETFに投資して得られた分配金をすべて投資家に還元することが税法で義務付けられているからです。

金銭の分配は、投資主の有する投資口の口数に応じてしなければならない。

投資信託及び投資法人に関する法律(投信法) 第137条4項

また、分配金は決算ごとに還元される仕組みとなっており、その際のイメージは以下に示す通りです。

このため、分配金を再投資したい場合は、ご自身で再度ETFを購入する必要があります。

新NISAで投資可能な商品数の違い

新NISAにおいて、ETFは投資信託と比較して、投資可能な商品数が少ないです。

これは、一般社団法人 投資信託協会が公開している「NISA成長投資枠の対象商品」から確認できます。

2025年2月21日時点における、それぞれの投資可能な商品数は、以下に示す通りです。

| 対象 | 件数 |

|---|---|

| 投資信託 | 2,043件 |

| ETF | 334件 |

6倍近く差がありますね。

新NISAを活用して投資をする場合、厳選された金融商品の中から、ご自身にあったものを選択することになります。

おすすめの投資方法とその特徴3パターン

ここまでで、ETFの特徴や投資信託との違いについて解説しました。

以降では、投資方法をパターン分けして解説します。

おすすめの投資方法とその特徴3パターン

ETFのみに投資

以下のいずれかに当てはまる人は、ETFのみに投資することをおすすめします。

投資スタイルの特徴3つ(ETF)

- リアルタイム取引をしたい人

株式と同様に証券取引所で取引できます。 - コストを重視する人

一般的に投資信託よりも信託報酬が低く、運用コストを下げられるでしょう。 - 積極的に売買したい人

指値注文や成行注文も可能です。

また、ETFは株式投資に近いため、ある程度の投資経験を積んでからの方が良いと考えられます。

投資信託のみに投資

以下のいずれかに当てはまる人は、投資信託のみに投資することをおすすめします。

投資スタイルの特徴3つ(投資信託)

- 少額から投資を始めたい人

少額(100円~)から投資できる商品が多く、コツコツ積み立てることができます。 - 手間をかけたくない人

自動積立や分配金再投資などの仕組みがあり、自動化が可能です。 - 長期投資をしたい人

長期投資に適した商品が多く、じっくり資産を増やすことができるでしょう。

初心者の方は、投資信託から始めて、投資の仕組みの勉強をするのがおすすめです。

ETFと投資信託の両方に投資

以下のいずれかに当てはまる人は、ETFと投資信託を併用することをおすすめします。

投資スタイルの特徴2つ(ETFと投資信託)

- ポートフォリオのバランスを取りたい人

債券ETFなど株式以外もあるため、併用することでポートフォリオのバランスをとることができます。 - 両方のメリットを享受したい人

投資信託で長期運用をしつつ、ETFで分配金を受け取ることもできます。

安定的な運用を狙うのであれば、債券ETFの方が良いかもしれません。

また、両方に投資する場合、ある程度の余剰資金が必要になる点に注意が必要です。

新NISAにおけるおすすめの投資信託2つ

ご自身がETFと投資信託のどちらに投資した方が良いか、ある程度把握できたと思います。

以降では、私がおすすめする投資信託とETFについて解説します。

新NISAにおけるおすすめの投資信託2つ

eMAXIS Slim米国株式(S&P500)

米国市場の約80%をカバーしつつ、高いリターンを狙いたい場合は、「eMAXIS Slim米国株式(S&P500)」に投資することをおすすめします。

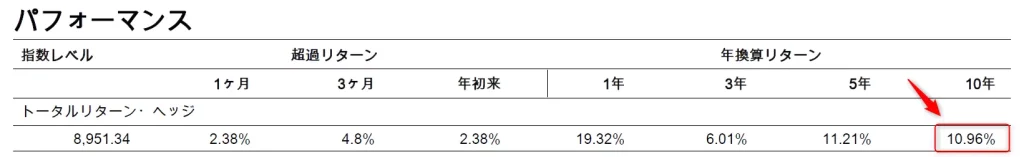

なぜなら、S&P500指数は10年間の年率平均リターンが約10.9%である、という過去実績があるためです。

さらに、直近の年率平均リターンは、以下のようになります。

| 投資期間 | 年率リターン |

|---|---|

| 1年間 | 24.53% |

| 3年間 | 21.70% |

| 5年間 | 21.47% |

直近の年率平均リターンは20%ですが、あくまで過去実績となる点に注意が必要です。

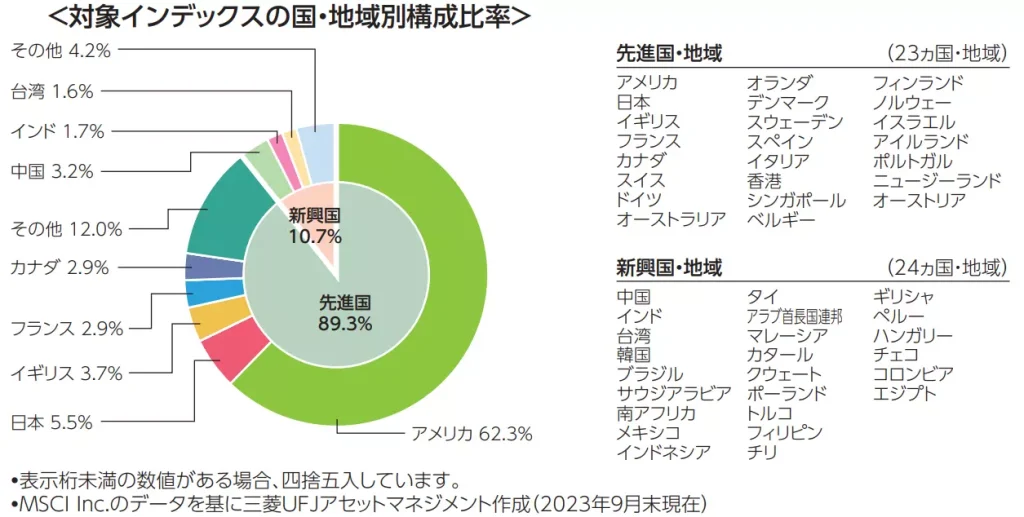

eMAXIS Slim 全世界株式(オール・カントリー)

一方、米国に集中投資したくない方もいるかもしれません。

その場合は、「eMAXIS Slim 全世界株式(オール・カントリー)」に投資するのがおすすめです。

この投資信託は「オルカン」とも呼ばれますよ。

なぜなら、オルカンに投資するだけで、世界中の国や地域に分散投資できるためです。

特に「長期的にみると世界経済は成長する」と考えている方に、おすすめですよ。

S&P500とオルカンのどちらに投資したらよいか?について、以下の記事でまとめているので、ぜひご覧ください。

新NISAにおけるおすすめのETF3つ

続いて、新NISAの成長投資枠を利用し、ETFに投資する場合のおすすめを紹介します。

新NISAにおけるおすすめのETF3つ

バンガード・S&P500 ETF(VOO)

VOOは、S&P500指数に連動する投資成果を目指すETFで、以下のような特徴があります。

バンガード・S&P500 ETF(VOO)の特徴3つ

- 世界最大級の資産運用会社であるバンガード社が提供しており、信頼性が高い。

- 経費率が年率0.03%であり、低コストで運用できる。

- 分配金が年4回(3月、6月、9月、12月)に支払われ、投資による恩恵を受けられる。

また、直近のトータルリターンは、以下のようになっています。

| 期間 | トータリターン |

|---|---|

| 1年間 | 22.33% |

| 3年間 | 13.03% |

| 5年間 | 14.21% |

一方、VOOは最低購入価格(1口分の価格)が約550ドルであり、8万円以上の資金が必要です。

このため、少額投資用の金融商品ではない点に注意が必要です。

円建てとドル建てのどちらも可能ですが、米国で上場しているETFのため、ドル建てをおすすめします。

iシェアーズ S&P500 米国株ETF

こちらもS&P500指数に連動する投資成果を目指すETFで、以下のような特徴があります。

iシェアーズ S&P500 米国株ETFの特徴3つ

- 東京証券取引所に上場している円建ての米国株のファンドである。

- 経費率が年率0.066%で、eMAXISシリーズの投資信託よりも手数料が安い。

- 最低購入価格(10口分の価格)が7,000円程度のため、少額投資がしやすい。

また、直近のトータリターンは、以下のようになっています。

| 期間 | トータリターン |

|---|---|

| 1年間 | 30.47% |

| 3年間 | 23.94% |

| 5年間 | 22.76% |

一方、過去12ヶ月の分配利回りは0.96%であり、VOOの1.26%を下回っている状態です。

このため、分配金を目的に投資する方の場合は、物足りなさを感じる可能性があります。

iシェアーズ・コア 米国総合債券市場ETF(AGG)

S&P500に連動する投資信託を購入している場合、債券ETFを購入してポートフォリオのバランスを調整する方法もあります。

今回紹介するAGG(債券ETFのうちの一つ)には、以下のような特徴があります。

iシェアーズ・コア 米国総合債券市場ETF(AGG)の特徴3つ

- 信用格付けがBBB以上の安全性の高い債券(投資適格債券)が投資対象である。

- 経費率が年率0.03%であり、低コストで運用できる。

- 世界最大の運用会社である、BlackRockが運用している。

また、直近のトータルリターンは、以下のようになっています。

| 期間 | トータリターン |

|---|---|

| 1年間 | 1.37% |

| 3年間 | -2.37% |

| 5年間 | -0.34% |

| 10年間 | 1.31% |

| 設定来 | 3.00% |

近年、米国金利が上昇していますが、今後金利が下がっていくと考えるのであれば、おすすめできるETFとなります。

過去12ヶ月の分配金利回りが3.75%あるのも、魅力的ですね。

新NISAでETFに投資する際の注意点3つ

最後に、新NISAでETFに投資する際の注意点を紹介します。

新NISAでETFに投資する際の注意点3つ

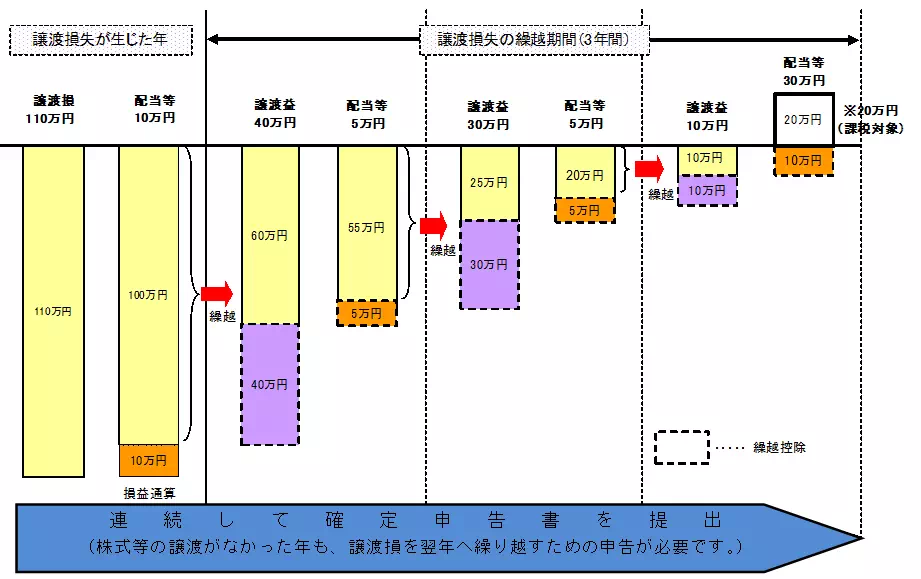

損益通算ができない

ETFに限定されませんが、新NISAでの資産形成の過程で生じた損失は、他の証券口座の収益と損益通算できません。

なぜなら、NISA口座での取引は、すべて非課税となるためです。

国税庁のサイトにて、譲渡損失発生時を例に、所得税を控除できる仕組みについて解説されています。

また、リンク先にも記載されている通り、NISA口座では損益通算ができないです。

非課税口座(NISA)及び未成年者口座(ジュニアNISA)内の上場株式等を譲渡したことにより生じた譲渡損失については、損益通算及び繰越控除はできません。

上場株式等に係る譲渡損失の損益通算及び繰越控除

このように、分配金を受け取る場合や資産を売却する場合、税制の仕組みも把握しておくことが重要になります。

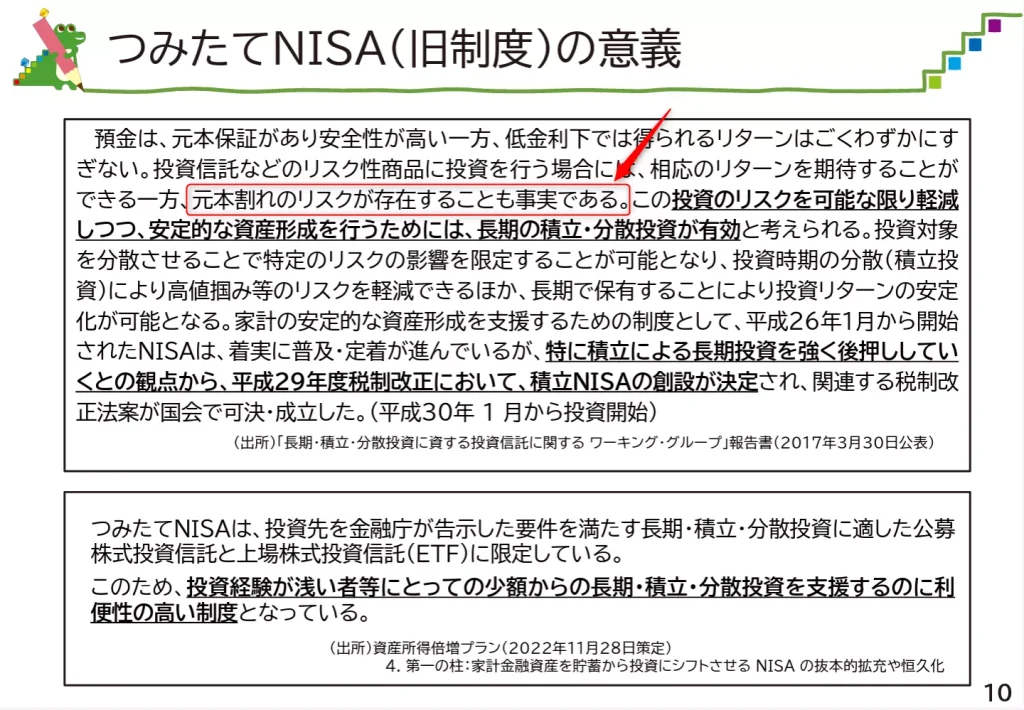

元本保証ではない

ETFも株式投資の一種となるため、元本保証ではありません。

これは、金融庁のサイトでも公表されています。

上記では投資信託を対象に解説していますが、ETFも含まれます。

このように、預貯金とは異なる金融商品である、ということを理解しておくことが重要です。

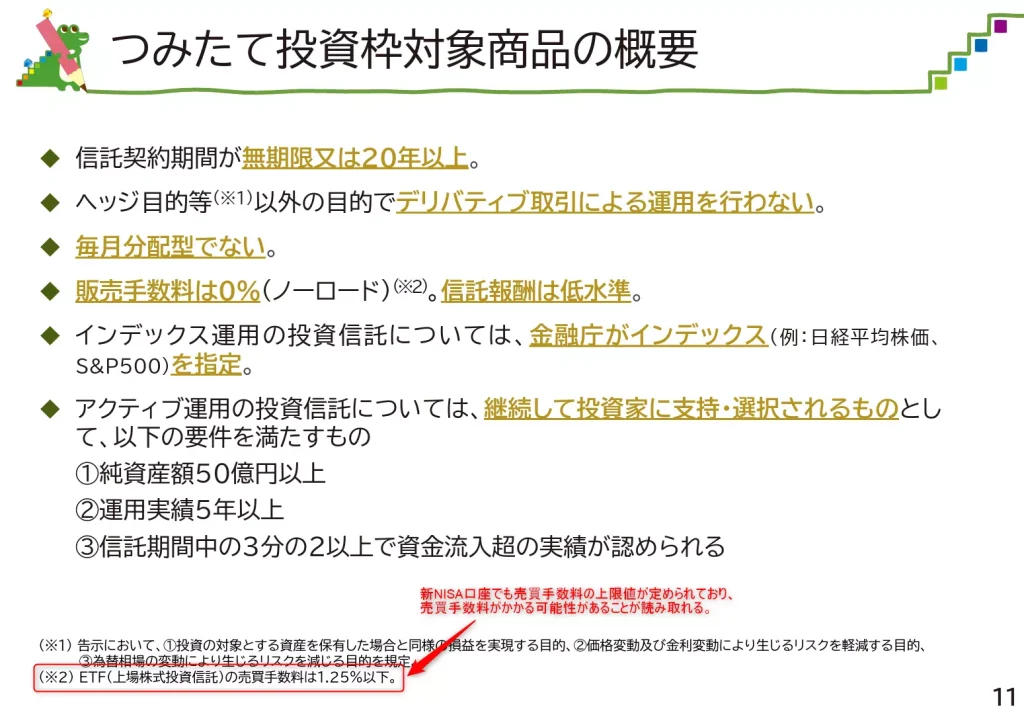

売買手数料が必要なETFもある

新NISAで投資信託を購入する場合はすべてノーロードですが、ETFの場合は手数料がかかることが多いです。

こちらに関しても、金融庁のサイトに記載されている情報から読み取ることができます。

このため、頻繁な売買により手数料負けしないよう、気を付けてください。

自分自身の投資スタイルあわせて投資を始めよう!

今回は以下の内容について解説しました。

今回の内容

ETFは運用手数料(信託報酬)を抑えつつ、通常の株式と同じように取引できる点が特徴です。

余剰資金がある方は、今回の記事の内容を参考にETFへの投資を検討してみるのも良いでしょう。

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!