この記事で解決できる悩み

今回は、S&P500とNYダウの違いおよび、最適な指数の選び方について解説します。

私は、それぞれの指数の違いを理解した上で、投資先としてS&P500を選択できています。

記事の前半ではS&P500とNYダウのそれぞれの概要と特徴を、後半ではS&P500とNYダウの違いと投資先となる指数の選び方を具体的に解説します。

この記事を書いた人

- 『NISAの達人』の管理人

- 会社員&ブロガー

- 新NISA(選び方、買い方、運用方法、ノウハウ)について発信

- 2025年9月末時点で、NISAで含み益約106万円を達成中!

この記事を読み終えることで、「S&P500とNYダウの違い」が分かるだけではなく、「投資目的にあわせた最適な指数の選び方」も身についた状態になります。

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!

結論:投資初心者はS&P500を選ぶのが吉

S&P500とNYダウのどちらに投資した方が良いかについて、初心者であればS&P500を選ぶことをオススメします。

なぜなら、米国内で広く分散されており、長期的にはNYダウの成績を上回る可能性が高いためです。

以降では、詳細な比較表やS&P500を推奨する理由について説明するので、あわせてご覧ください。

投資初心者はS&P500を選ぶべし!

S&P500とNYダウの優劣比較表

S&P500とNYダウに対し、次の5つの観点で比較してみます。

S&P500とNYダウの比較観点5つ

- 分散性

指数のリスクの大きさを評価する - 指数の算出方法

指数の評価結果の合理性を確認する - 投資コスト

運用時に必要な手数料(信託報酬)を評価する - 長期リターン

資産の増加度合いを評価する - 市場の代表性

米国市場全体のカバー率を評価する

それぞれの観点でまとめた結果は、以下に示す通りです。

| 比較観点 | S&P500 | NYダウ |

|---|---|---|

| 分散性 | 【優位】主要な米国企業の約500社に分散投資 | [劣位] 主要な米国企業の30社に集中投資 |

| 指数の算出方法 | 【優位】時価総額加重平均により算出 | [劣位] 株価平均により算出 |

| 投資コスト | 【優位】低コストの投資信託が豊富 | [劣位] S&P500よりやや手数料が高い商品が多い |

| 長期リターン | 【優位】長期的にはNYダウを上回る傾向あり | [劣位] 近年S&P500に後れをとる傾向あり |

| 市場の代表性 | 【優位】市場全体の約80%をカバー | [劣位] 市場全体の一部のみをカバー |

このように、NYダウと比較して、S&P500の方が優位性が高いことが分かります。

S&P500を推奨する理由

先程の優劣比較表からも分かる通り、以下の3つの特徴があるため、S&P500への投資を推奨します。

S&P500を推奨する理由3つ

- 米国の主要企業約500社に広く分散されている

- 時価総額(= 市場価値)が大きいほど指数への影響度も大きくなる算出ロジックが使用されている

- 低コストかつ長期的に高リターンが期待できる

様々な観点で整理しましたが、いずれの観点でも、S&P500の方が優れていることが分かりますね。

S&P500の概要と特徴

S&P500の概要と特徴について、確認しておきましょう。

S&P500の概要

S&P500指数は、S&Pダウ・ジョーンズ・インデックス社が算出している株価指数の一つで、米国の優良企業約500社により構成されています。

また、このS&P500指数は、1957年3月4日に算出が開始されました。

2025年時点で、68年目となりますね。

S&P500の特徴

S&P500の特徴として、次の6つが挙げられます。

S&P500の特徴6つ

- 米国企業である

- 財務が健全である

- セクターごとに分散されている

- 流動性が高い

- 大型株に該当する

- 公開株式が十分存在する

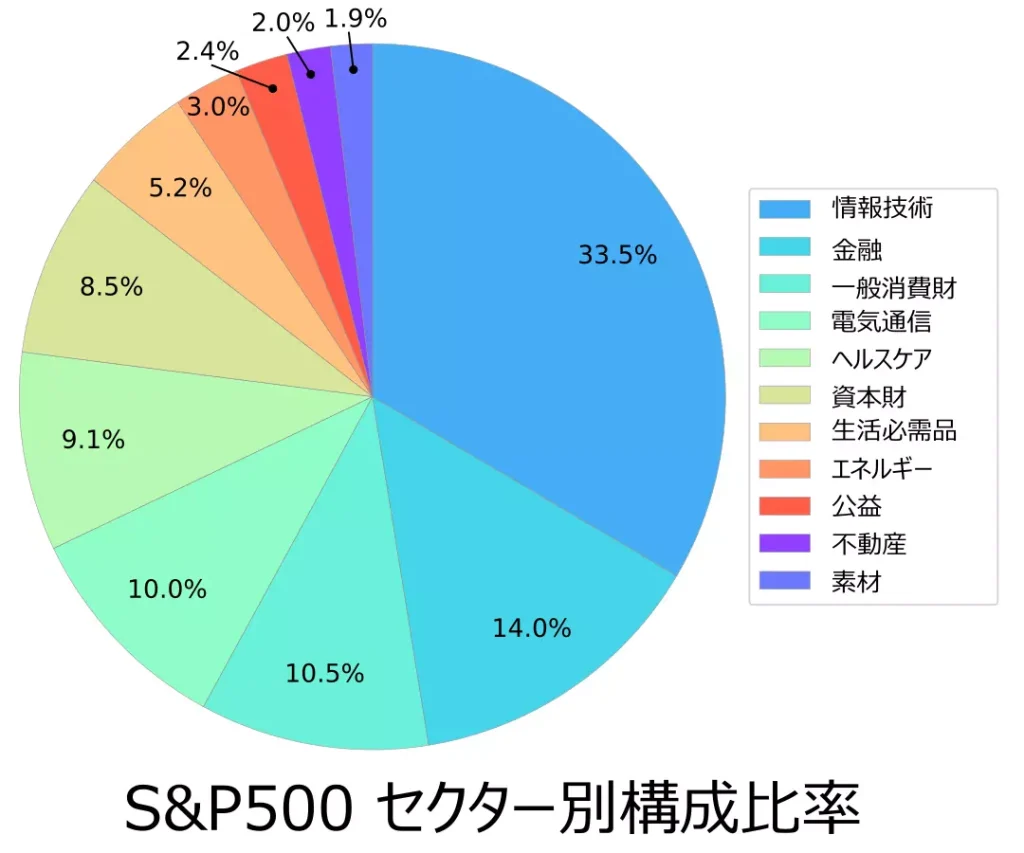

さらに、S&P500のセクターごとの内訳は、以下のようになります。

また、S&P500指数に連動する代表的な投資信託の例は、以下に示す通りです。

| 投資信託 | 信託報酬(年率) | 総経費率(年率) |

|---|---|---|

| eMAXIS Slim米国株式(S&P500) | 0.0814% | 0.10% |

| SBI・V・S&P500インデックス・ファンド | 0.0938% | 0.10% |

| 楽天・プラス・S&P500インデックス・ファンド | 0.077% | 0.09% |

eMAXIS Slim米国株式(S&P500)は、信託報酬が安く済んで良いですね!

銘柄入れ替え時のルールや頻度については、以下の記事で詳しく解説しているので、あわせてご覧ください。

NYダウの概要と特徴

NYダウの概要と特徴もあわせて確認しておきましょう。

NYダウの概要

NYダウ指数は、S&Pダウ・ジョーンズ・インデックス社が算出している株価指数の一つで、米国の大型優良企業30社により構成されています。

輸送企業と公益企業を除く米国の主要セクターが投資対象となりますよ。

また、この指数は、1896年5月26日に算出が開始されました。

2025年時点で、130年目となりますね。

NYダウの特徴

NYダウの特徴として、次の6つが挙げられます。

NYダウの特徴6つ

- 米国企業である

- 大型優良企業である

- セクターを代表する企業である

- 投資家からの幅広い関心がある

- 持続的な成長が見込まれる

- 公益企業や輸送企業ではない

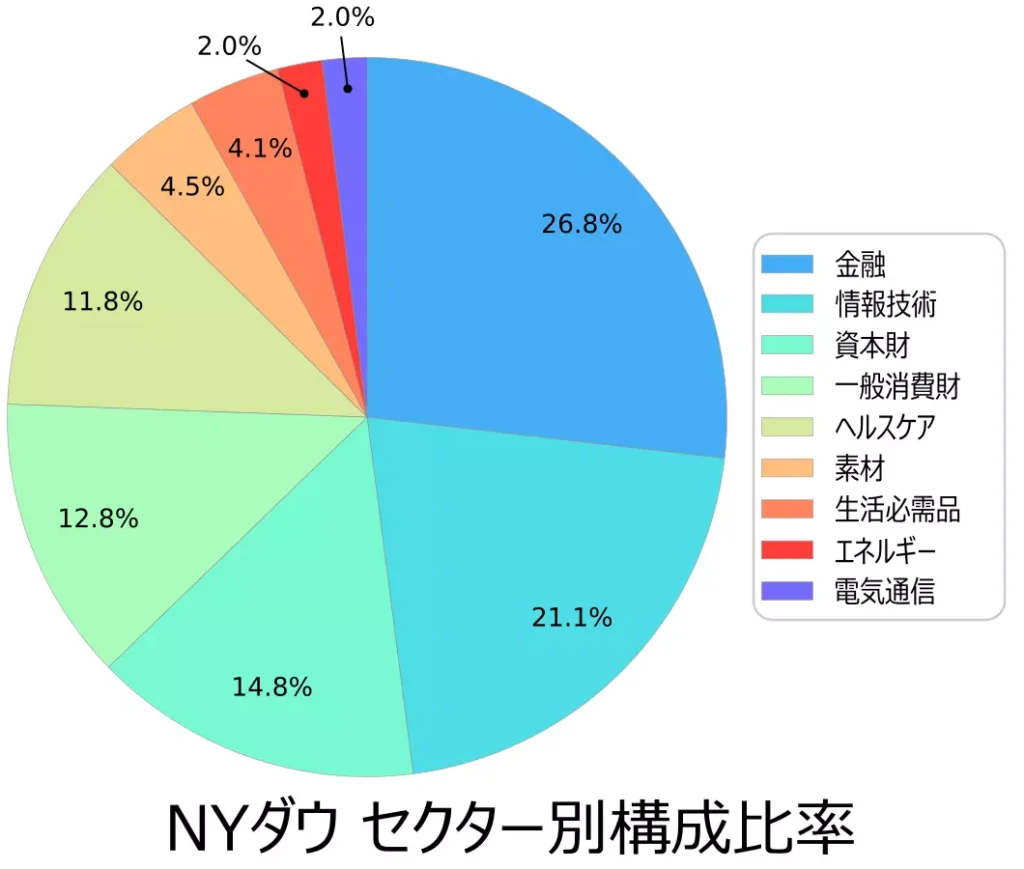

さらに、NYダウのセクターごとの内訳は、以下のようになります。

NYダウ指数の推移も確認しておきましょう。

1980年代以降のNYダウ指数の推移は、以下に示す通りです。

長期的に見て右肩上がりになっていることが分かりますね。

また、NYダウ指数に連動する代表的な投資信託の例は、以下に示す通りです。

| 投資信託 | 信託報酬(年率) | 総経費率(年率) |

|---|---|---|

| eMAXIS NYダウインデックス | 0.66% | 0.66% |

| たわらノーロード NYダウ | 0.249% | 0.26% |

| iFree NYダウ・インデックス | 0.2475% | 0.26% |

信託報酬の観点で考えると、「iFree NYダウ・インデック」や「たわらノーロード NYダウ」がおススメですよ!

S&P500とNYダウの違い3つ

S&P500とNYダウの概要・特徴をもとに、S&P500とNYダウの違いについて、解説します。

S&P500とNYダウの違い3つ

指数の算出方法の違い

S&P500とNYダウのそれぞれの指数において、指数の算出方法とその特徴は以下に示す通りです。

| 対象の指数 | 算出方法 | 特徴 |

|---|---|---|

| S&P500 | 時価総額加重平均 | 各企業の市場価値(時価総額)が大きいほど指数の影響度が高い |

| NYダウ | 株価平均 | 株価が高い銘柄の影響を受けやすい |

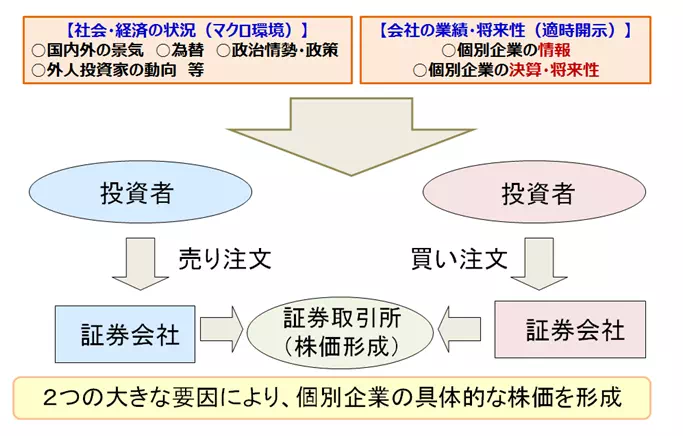

株価は会社の業績・将来性や社会状況・経済状況が要因になることが多いため、NYダウの方が過大評価/過小評価された指数の可能性があります。

このため、S&P500指数の方が、企業の市場価値が適切に反映されていると考えられます。

構成銘柄の違い

構成銘柄にも違いがあり、S&P500とNYダウの上位10銘柄は、それぞれ以下のようになります。

| 順位 | S&P500 | NYダウ |

|---|---|---|

| 1位 | Nvidia Corp | Goldman Sachs Group, Inc. |

| 2位 | Apple Inc. | UnitedHealth Group Inc. |

| 3位 | Microsoft Corp | Microsoft Corp |

| 4位 | Amazon.com Inc | Home Depot,Inc. |

| 5位 | Broadcom Inc | Caterpillar Inc. |

| 6位 | Alphabet Inc A | Sherwin Williams Company |

| 7位 | Meta Platforms, Inc. Class A | Salesforce.com, Inc. |

| 8位 | Alphabet Inc C | Visa Inc. |

| 9位 | Tesla, Inc | American Express Company |

| 10位 | Berkshire Hathaway B | McDonald’s |

ここから、構成銘柄の上位銘柄も大きく異なっていることが分かります。

この違いは、指数の算出方法の違いによるものです。

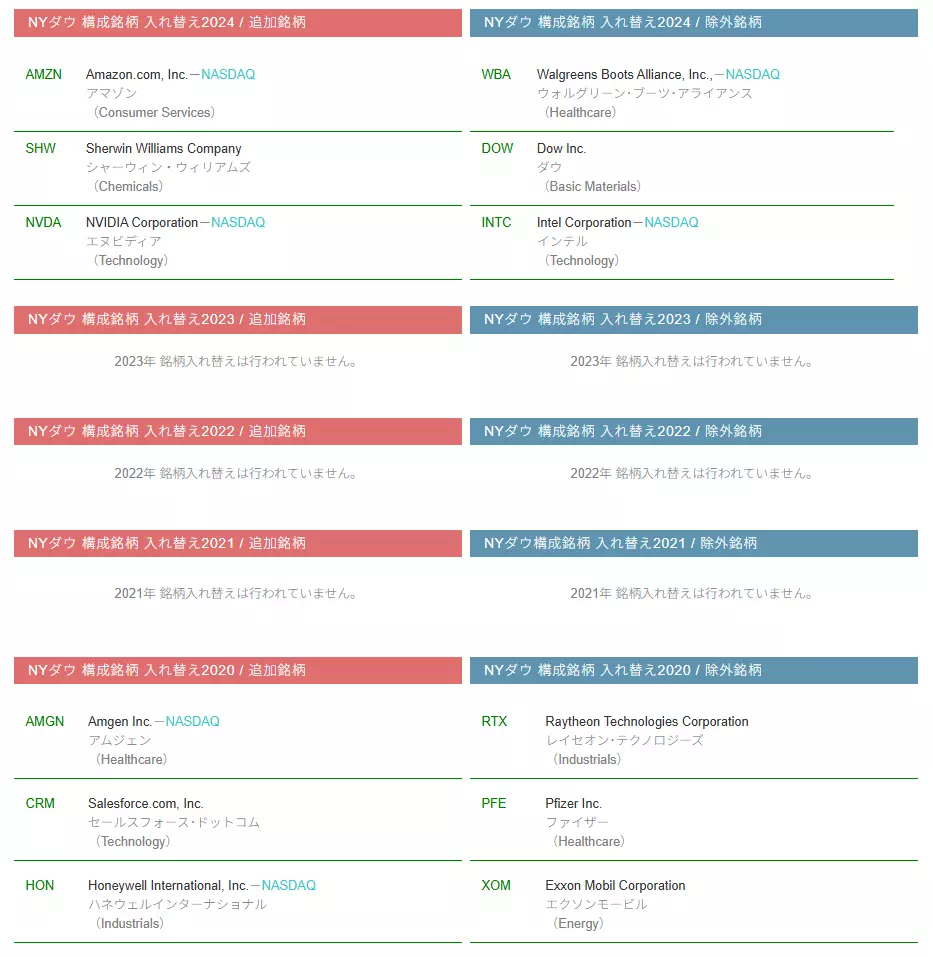

さらに、銘柄の入れ替え頻度にも違いがあります。

具体的には、S&P500が四半期ごとに銘柄を見直すのに対し、NYダウは具体的な見直しタイミングが決まっていません。

このため、NYダウの構成銘柄は数年間同じ銘柄となることもあります。

パフォーマンスとリスクの違い

構成銘柄が異なることにより、運用実績にも違いがでてきます。

これは、それぞれの指数をチャートで示した結果を見れば明らかです。

具体的な数値は、S&Pダウ・ジョーンズ・インデックス社が公表している情報が参考になります。

| 期間 | S&P500の年率リターン(年率リスク) | NYダウの年率リターン(年率リスク) |

|---|---|---|

| 1年間 | 21.45%(-) | 15.84%(-) |

| 3年間 | 22.68%(12.87%) | 15.48%(12.71%) |

| 5年間 | 17.64%(15.74%) | 14.61%(15.61%) |

| 10年間 | 14.64%(15.14%) | 12.85%(15.23%) |

カッコ内の数値は、それぞれの年率リスクを表しますよ。

年率平均リターンと年率リスクからも明らかですが、同程度のリスクに対してS&P500の方がより高いパフォーマンスを発揮しています。

この結果からも、S&P500に投資しておくことで、資産形成を加速させることができるでしょう。

長期・分散・積立のスタイルで進めることをオススメしますよ。

投資目的別の最適な指数の選び方3パターン

これまでの解説内容を踏まえて、投資目的別の最適な指数の選び方を紹介したいと思います。

投資目的別の最適な指数の選び方3パターン

安定や効率を重視する場合はS&P500

安定性や効率性を重視する場合、S&P500に投資することをオススメします。

なぜなら、低コストで運用できかつ、長期的なリターンも期待できるためです。

先程提示した通り、どちらの指数も長期的にみると株価は右肩上がりで上がっています。

さらに、運用時にかかる手数料(信託報酬)も低く抑えることができます。

| 投資信託 | 信託報酬(年率) | 総経費率(年率) |

|---|---|---|

| eMAXIS Slim米国株式(S&P500) | 0.0814% | 0.10% |

| iFree NYダウ・インデックス | 0.2475% | 0.26% |

NYダウの方が信託報酬が高い点に注意しましょう。

コスパを重視する場合はS&P500

コスパを重視するのであれば、S&P500がオススメです。

なぜなら、NYダウと比較して、S&P500の方がより高いパフォーマンスを発揮しているためです。

1980年~2024年の株価データを用いて、平均年率利回りの変動幅を調べた結果、以下のようになりました。

どちらも10年以上投資するとプラスリターンになりますが、平均年率利回りはS&P500の方が高くなっています。

同じような成績であれば、より利回りの高い方に投資するのがオススメですよ。

セクターを集中する場合はNYダウ

特定のセクターに集中させたいなど、投資の狙いがある場合、NYダウに投資しても良いと考えます。

なぜなら、NYダウの方が対象企業が30社と少なく、ある程度集中的に投資できるためです。

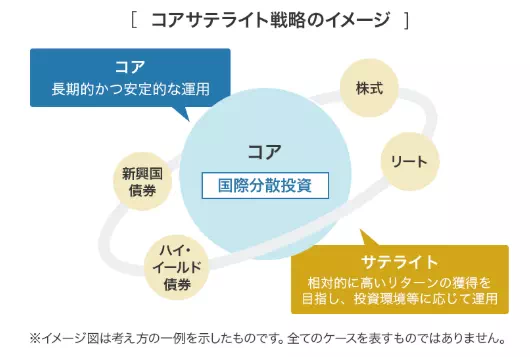

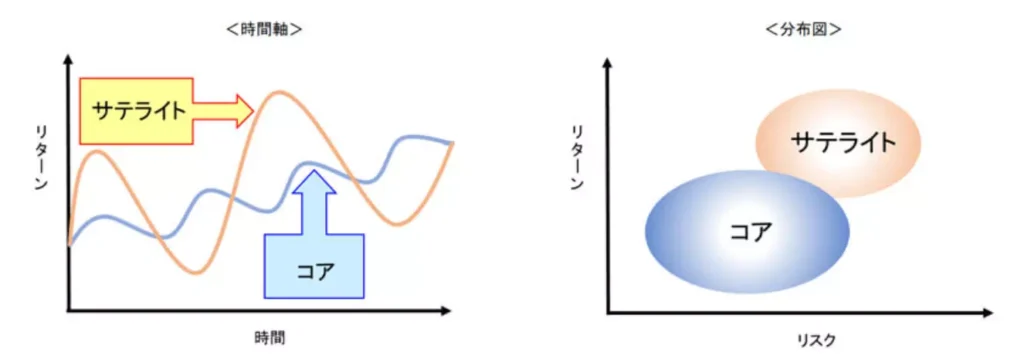

一方、集中投資になってしまうため、コア・サテライト戦略のうちサテライトとして運用することをオススメします。

さらに、近年はIT系が成長していることから、NYダウの代わりにNASDAQ100などの銘柄を組み入れるのも良いでしょう。

S&P500とNASDAQ100の違いについては、以下の記事でまとめているのでぜひご覧ください。

S&P500とNYダウに関するよくある質問5つ

最後に、S&P500とNYダウに関するよくある質問に回答します。

長期投資時、信託報酬の差はどの位あるの?

投資対象にも依りますが、基本的にS&P500の方が安く、その差は0.1%~0.3%位になります。

S&P500やNYダウに連動する投資信託のうち、私が見つけた中で信託報酬が最も安いものを比較してみました。

結果は、以下に示す通りです。

投資信託 信託報酬(年率) 差額 eMAXIS Slim米国株式(S&P500) 0.0814% - iFree NYダウ・インデックス 0.2475% 0.1661% 信託報酬の差額(S&P500ベース) 投資対象によって、0.1%程度差が生じてしまうため、利回りを維持しつつコストを抑えたいのであれば、S&P500に投資することをオススメします。

指数の算出方法の違いは何に影響があるの?

対象の株価指数を構成する銘柄の種類に影響を与えます。

なぜなら、時価総額加重平均を採用する場合、株価が高い場合でも時価総額が低ければ候補から外れる、といったことが起こりうるためです。

具体例として、S&P500とNYダウの上位10銘柄を比較してみましょう。

順位 S&P500 NYダウ 1位 Nvidia Corp Goldman Sachs Group, Inc. 2位 Apple Inc. UnitedHealth Group Inc. 3位 Microsoft Corp Microsoft Corp 4位 Amazon.com Inc Home Depot,Inc. 5位 Broadcom Inc Caterpillar Inc. 6位 Alphabet Inc A Sherwin Williams Company 7位 Meta Platforms, Inc. Class A Salesforce.com, Inc. 8位 Alphabet Inc C Visa Inc. 9位 Tesla, Inc American Express Company 10位 Berkshire Hathaway B McDonald’s 【再掲】構成銘柄(上位10銘柄) 上記から、「Nvidia」や「Apple」といった企業が、NYダウの上位10銘柄には含まれていないことが分かりますね。

他にも、様々なことが言えると思います。

にむ

にむこのように、指数の算出方法によって投資先の銘柄が変わってくることを理解しておきましょう。

S&P500やNYダウ以外のインデックス投資って何があるの?

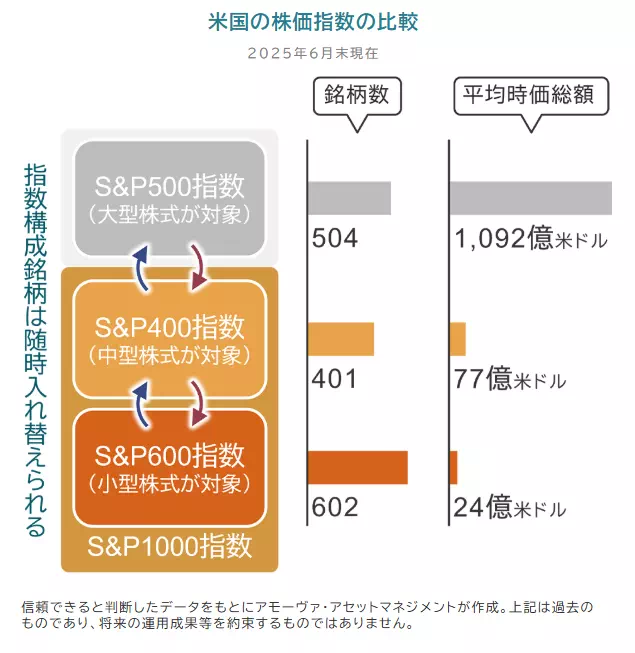

S&P500やNYダウ以外のインデックスとして、S&P400、S&P600、NASDAQ100などが挙げられます。

それぞれの位置づけは、以下に示す通りです。

米国の各種株価指数の概要(S&P500とNYダウを除く)

- S&P400

中型株式を対象に算出される株価指数 - S&P600

小型株式を対象に算出される株価指数 - NASDAQ100

NASDAQ市場の時価総額上位100社(金融を除く)で構成される株価指数

また、最近では、米国の中小型株を対象とした投資信託「Tracers S&P1000インデックス(米国中小型株式)」も登場しています。

米国の株価指数の比較(出典:Tracers S&P1000インデックス) 興味がある方は内容を確認してみるのも良いでしょう。

私は投資信託の管理が大変になるため、オルカンとS&P500に限定しています。

にむ

にむ- S&P400

NYダウ先物って言うのもあるけどNYダウとは違うの?

米国株インデックス投資でオススメの投資スタイルを教えて欲しいです

コア・サテライト戦略のフレームワークを活用すると、以下のような投資スタイルが考えられます。

米国株のインデックス投資における投資スタイルの例

- コア部分

S&P500 - サテライト部分

(必要に応じて)NASDAQ100、NYダウなど

サテライト部分をS&P500で埋める戦略でも良いです。

にむ

にむサテライト部分は攻めの投資になるため、リスクとリターンをコア資産よりも高く持ってくることが多いです。

コア・サテライトの関係図(出典:岡三オンライン証券) 私はややこしくしたくないため、コア部分にS&P500を取り入れています。

にむ

にむ- コア部分

連動する指数の違いを理解した上で、投資先を選定しよう!

今回は、以下の内容について解説しました。

今回の内容

S&P500とNYダウの違いについておおむね理解できたと思います。

結局、多くの方はS&P500に投資しておくことになると思うので、これまで通り新NISA口座でS&P500連動の投資信託を積み立てることをオススメします。

他にもS&P500関連の記事を執筆しているので、興味がある方は合わせてご覧ください。