この記事で解決できる悩み

今回は、ドル建てと円建ての概要を解説した上で、メリットとデメリットを踏まえてどちらのスタイルで投資をすると良いか、私の考えを紹介します。

私は、ドル建てスタイルを選択した上で、S&P500に連動する投資信託の積立投資を行っています。

記事前半ではドル建てと円建ての特徴を、後半ではそれぞれのメリットとデメリットに加えて投資方法の決め方を解説します。

この記事を書いた人

- 『NISAの達人』の管理人

- 会社員&ブロガー

- 新NISA(選び方、買い方、運用方法、ノウハウ)について発信

- 2025年9月末時点で、NISAで含み益約106万円を達成中!

この記事を読み終えることで、「ドル建て」と「円建て」の特徴を理解できるだけではなく、それぞれのメリットとデメリットを把握した上で、どちらのスタイルで投資をすると良いかも理解できる状態になります。

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!

S&P500積立投資の基本知識4つ

S&P500に連動することを目指す投資信託など、外国株式や債券を購入する場合、購入時の通貨(日本円、ドル)も決める必要があります。

この記事では、まず積立投資の基本知識4つについて解説します。

ドル建て

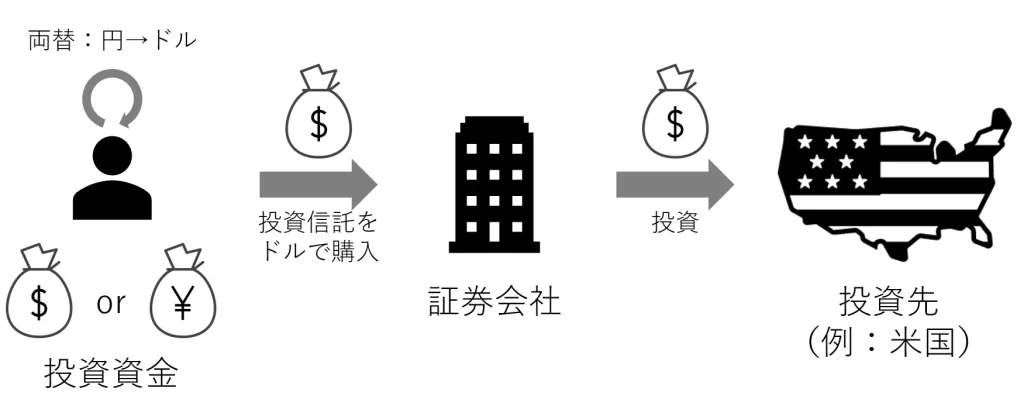

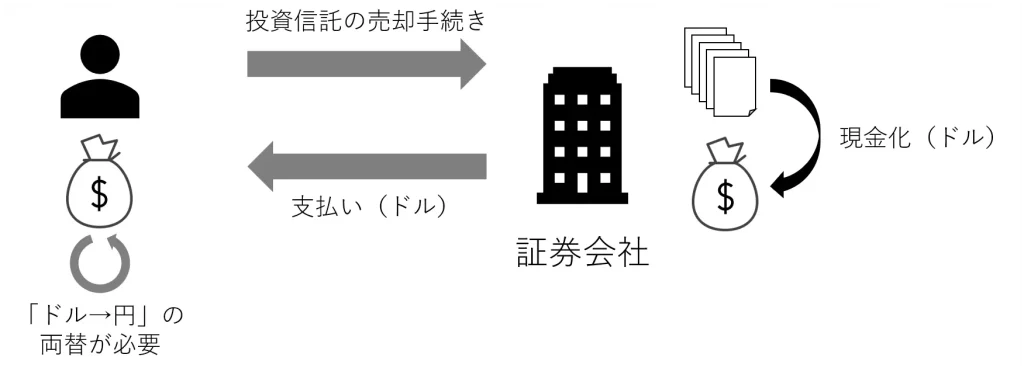

ドル建てとは、投資信託などの金融商品を米ドルで購入して保有することを意味します。

ドル建てで投資信託を購入する際のイメージは、以下に示す通りです。

購入前に米ドルを用意する点が特徴となります。

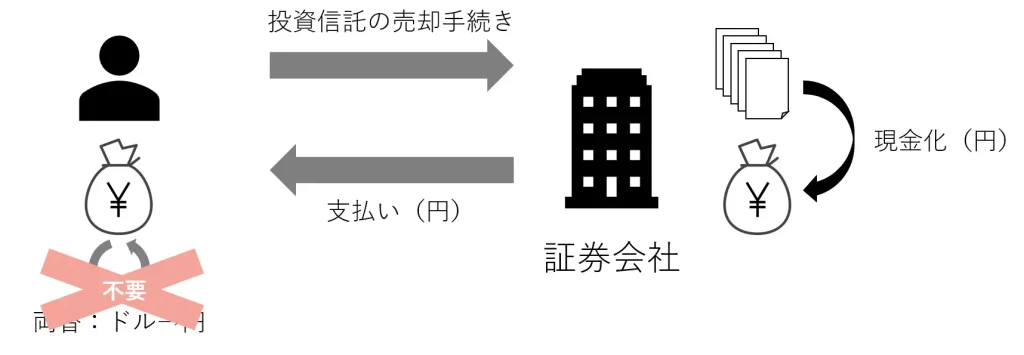

円建て

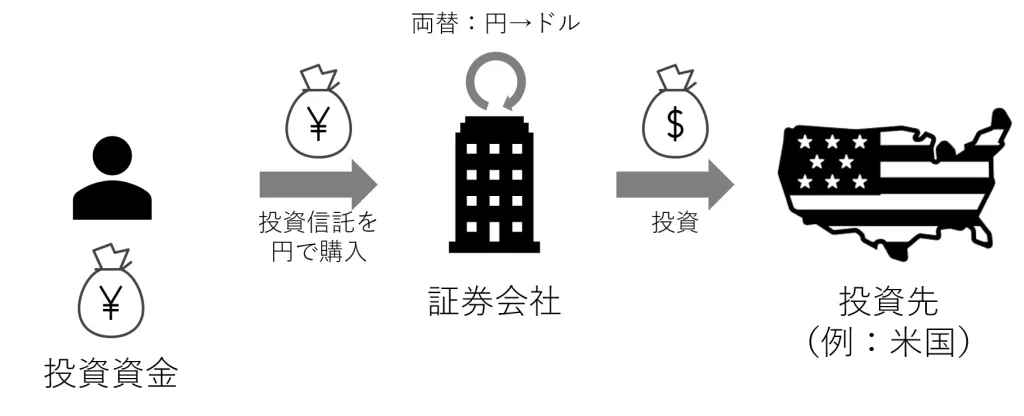

円建てとは、投資信託などの金融商品を円で購入して保有することを意味します。

円建てで投資信託を購入する際のイメージは、以下に示す通りです。

両替の手間がなく、日本円のみ用意しておけばよい点が特徴となります。

為替リスク

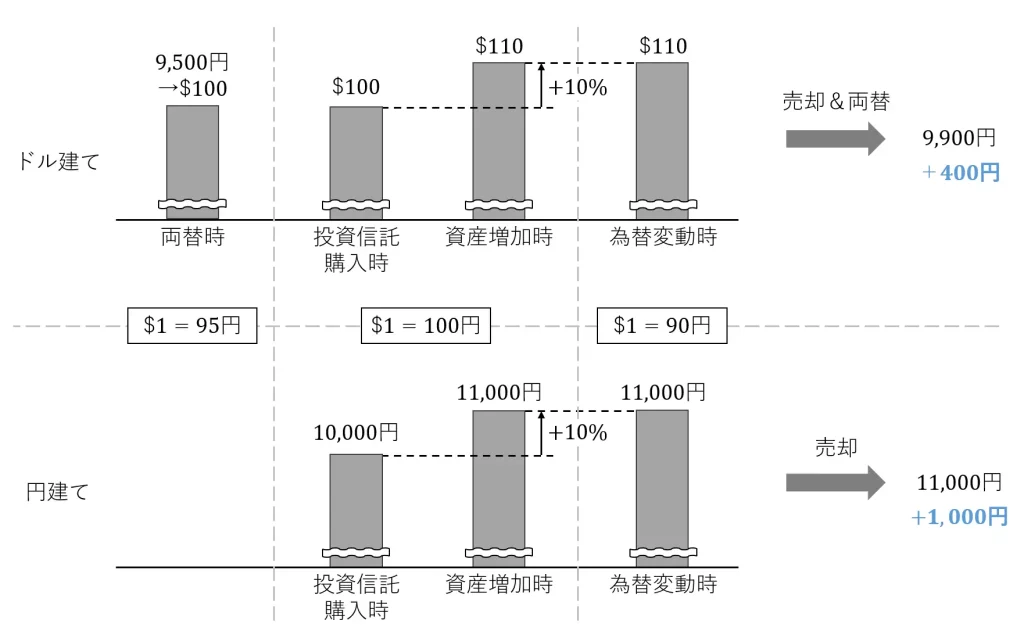

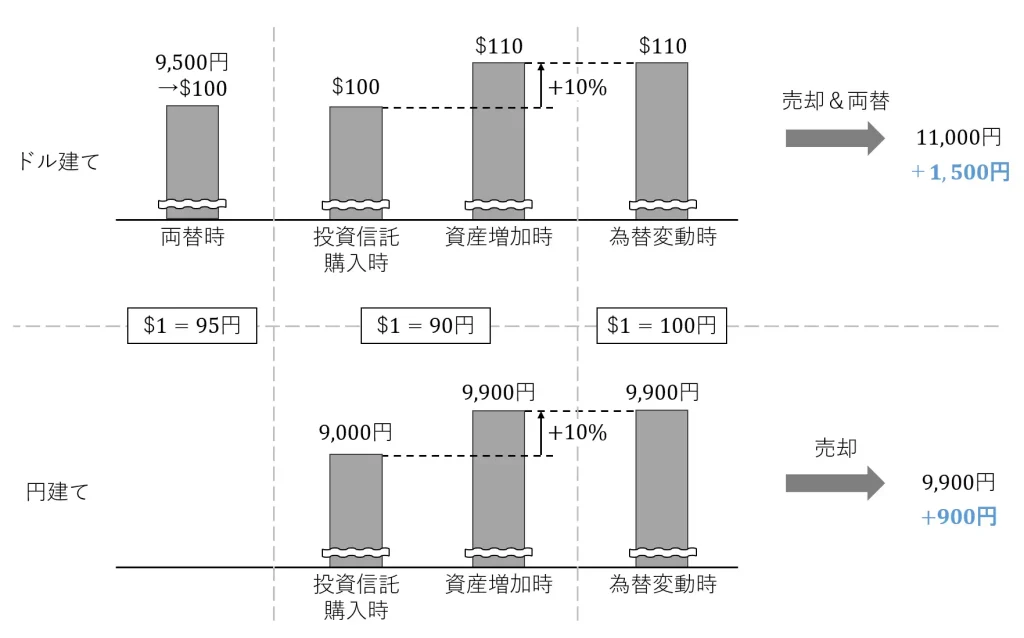

為替リスクとは、為替変動により保有している金融商品の価値が相対的に変動することを意味します。

リスクと呼ばれる理由として、金融商品の価値が上がっていたとしても、ドル→円に両替することで利益が増減する可能性があるためです。

「リスク」とは、金融商品の価値の振れ幅を指すんでしたね。

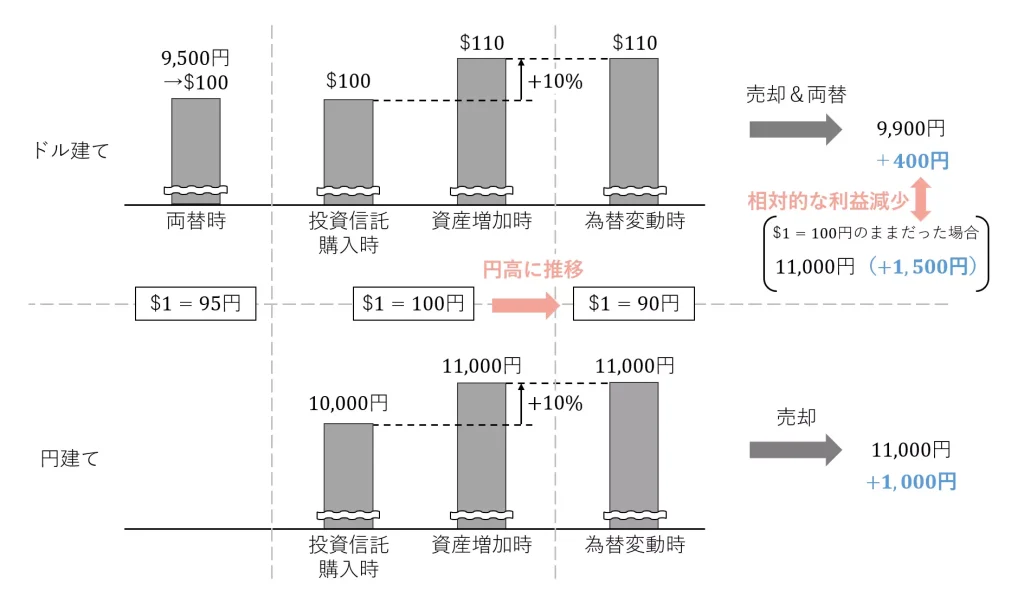

ドル建てと円建てのそれぞれで積立投資を行った時の為替リスクの例を以下に示します。

為替相場の状況により、損益が変動していることが分かりますね。

通貨選択の重要性

為替リスクの例からも分かるように、投資する際は、どの通貨で投資を行うかも重要な指標になります。

なぜなら、積立時の通貨によって投資の損益が変動するためです。

例えば、S&P500に連動する投資信託をドル建てで購入して運用益が出たとしても、購入時よりも大幅に円高になれば、相対的に利益が減少します。

ただ、円高時に追加で投資信託を購入することで、将来的に資産が増える可能性もあります。

このように、為替リスクの影響が無視できない範囲で購入&売却を行う場合、どの通貨で投資するかも決めておくようにしましょう。

ドル建てのメリットとデメリット

基本知識を学んだところで、ドル建てと円建てのそれぞれにおけるメリットとデメリットについて解説します。

まずは、ドル建てにおけるメリットとデメリットです。

ドル建てにおけるメリットとデメリット

ドル建てのメリット2つ

ドル建てにおけるメリットは、次の2つです。

ドル建てにおけるメリット2つ

為替変動を利益上乗せのチャンスに変えられる

ドル建ての場合、ドルで運用して利益をドルで受け取れます。

このため、為替変動で円安ドル高になれば、その分だけ円換算時の利益が増加します。

積極的にリスクを取る方向けの投資スタイルですね。

通貨観点でリスク分散できる

円以外の資産を持つことになるため、「円安ドル高」と「円高ドル安」の両方のケースでリスクを分散できます。

また、米ドルは「世界の基軸通貨」にもなっているため、決済手数料が安いです。

| 通貨名 | インターネットバンキング(片道) | 窓口(片道) |

|---|---|---|

| 米ドル | 25銭 | 1円 |

| ユーロ | 25銭 | 1円50銭 |

| 英ポンド | 50銭 | 4円 |

| 豪ドル | 50銭 | 2円 |

| NZドル | 50銭 | 2円 |

ドル建てのデメリット2つ

ドル建てにおけるデメリットは、次の2つです。

ドル建てにおけるデメリット2つ

米国の経済動向の影響を受けやすい

戦争や政治的な混乱などで経済動向が不安定になる場合、ドルの価値が相対的に下がり損失につながる可能性があります。

ドル建てのみの投資はリスクも高くなるため、リスク分散することが重要です。

日本円のみを利用する場合は恩恵を受けづらい

ドル建ての投資信託の場合、売却後の現金はドルで受け取ることになります。

このため、日本円として使うためには両替が必要になり、ドルで受け取ることの恩恵を受けづらくなります。

円建てのメリットとデメリット

次に、円建てにおけるメリットとデメリットです。

円建てにおけるメリットとデメリット

円建てのメリット2つ

円建てにおけるメリットは、次の2つです。

円建てにおけるメリット2つ

為替リスクの影響が小さい

円建ての場合、日本円でS&P500に連動する投資信託を購入することになるため、為替の影響を減らせる点がメリットです。

これは、ドル円のレートが急激に動いても、投資結果に与える影響が小さいことを意味します。

リスクを抑えて運用したい人向けの投資スタイルとなります。

資産の組み換えが行いやすい

日本円で投資しているため、投資資金の送金や引き出しに余計な手数料がかかりません。

ドル建ての場合は、為替手数料が必要になるんでしたね。

円建てのデメリット2つ

円建てにおけるデメリットは、次の2つです。

円建てにおけるデメリット2つ

通貨観点でリスク分散ができない

ドル建てのメリットの裏返しになりますが、円建ての場合は円のみを保有することになるため、通貨観点でリスク分散ができません。

単一通貨のみの所有がリスクだと思う人にとっては、大きなデメリットになります。

投資信託によっては手数料が割高になる可能性もある

投資信託によっては、購入時手数料や換金時手数料がかかるものがあります。

この場合、手数料の分だけ利益が減るためトータルの利益が相対的に減少する可能性があります。

新NISAで扱っている商品なら手数料無料のものが多いため、このデメリットを回避できる可能性が高いですよ!

投資スタイルに応じたS&P500積立投資

ドル建てと円建てのそれぞれのメリットとデメリットを紹介しました。

多くの方が、「じゃあ、ドル建てと円建てのどっちを選ぶべき?」という疑問を持っていると思います。

最後に、この問いに対する解説をしたいと思います。

ドル建てと円建て、どっちを選ぶべき?

リスクを抑えるなら円建て

「安定的に長期成長の恩恵を受けたい」と考えている方は、円建てで投資することをおすすめします。

円建てであれば、為替リスクを避けつつ経済成長の恩恵を受けられる可能性が高いためです。

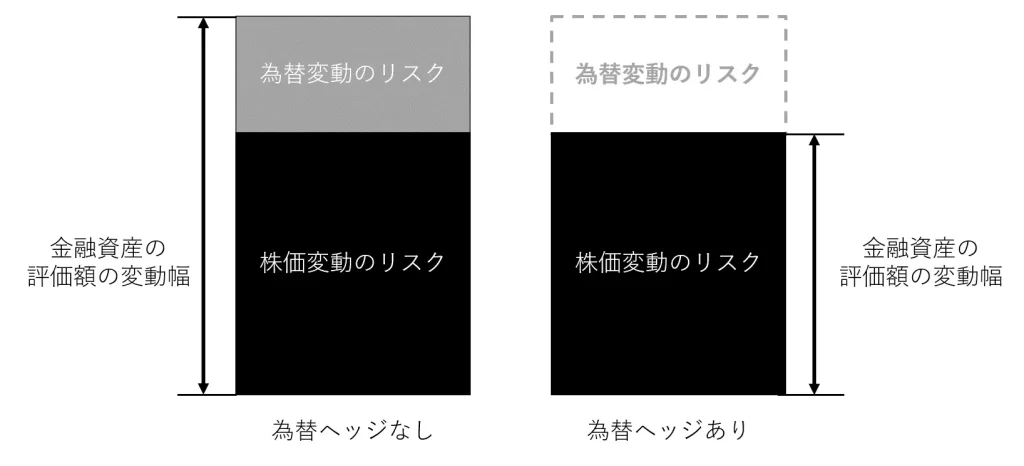

具体的な話として、S&P500に連動する投資信託の場合は「為替ヘッジあり」を選択する必要があります。

また、為替ヘッジありの場合はリスクヘッジに追加コストがかかることを覚えておいて下さい。

リスクヘッジにより、運用成績が悪化する可能性があります。

リスクを取るならドル建て

「為替変動を利用して追加収益を狙いたい」と考えている方は、ドル建てで投資することをおすすめします。

なぜなら、為替リスクを取ることで、機会損失による影響を低減できるためです。

また、「為替ヘッジなし」の投資信託を購入している方も、実質ドル建てのスタイルに近くなります。

私も「為替ヘッジなし」の投資信託を購入しています。

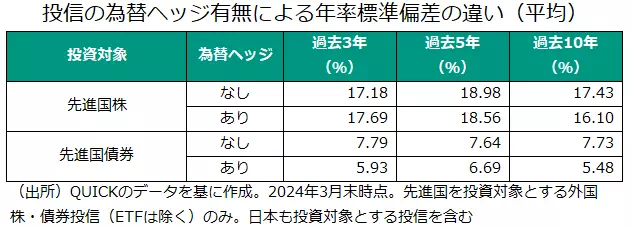

参考:為替ヘッジの有無による年率標準偏差の違い

松井証券の調査では、「長期投資目的であれば、為替リスクをそこまで気にしなくて良い」という結果でした。

このため、長期投資により資産形成を行うのであれば、ドル建てスタイルで投資を進めていけばよいでしょう。

S&P500積立投資のドル建てと円建てに関するよくある質問

今回の記事の内容に関するよくある質問2つについて解説します。

S&P500に連動する投資信託のうち、「為替ヘッジなし」を購入したい場合、何を購入すれば良いの?

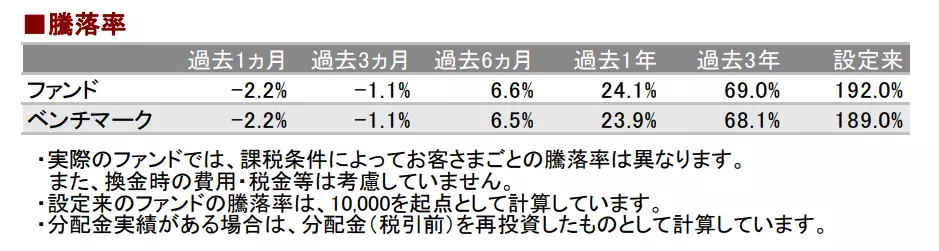

私のおすすめは、「eMAXIS Slim 米国株式(S&P500)」です。

おすすめする理由として、運用時の手数料(信託報酬)が0.09372%であり、極めて低コストで運用ができる点が挙げられます。

長期投資目的であれば、こちらの投資信託を購入しておけばよいと考えています。

にむ

にむまた、長期的な運用実績(過去3年)もあるため、今後の成長が期待できます。

S&P500に連動する投資信託のうち、「為替ヘッジあり」を購入したい場合、何を購入すれば良いの?

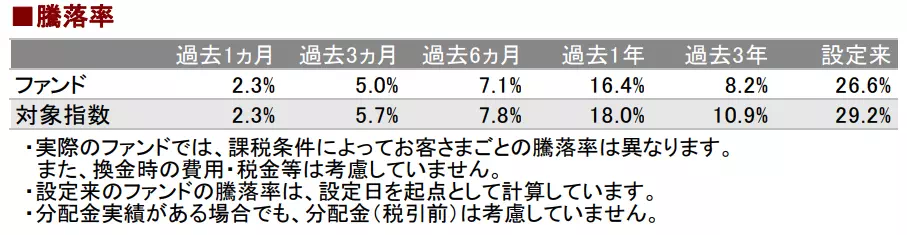

私のおすすめは、「MAXIS米国株式(S&P500)」です。

こちらも、eMAXIS Slimシリーズと同様に、運用時の手数料(信託報酬)が0.077%であり、極めて低コストで運用できる点がメリットです。

ただし、長期的な運用実績(過去3年)は、eMAXIS Slimシリーズよりも劣る点には注意が必要です。

安定運用を狙いたい方向けの投資信託と言えますね。

にむ

にむ

自身の投資スタイルにあわせて積立方法を選ぼう!

今回は、以下について解説しました。

今回は、S&P500積立投資の基礎知識について解説した上で、ドル建てと円建てのメリット・デメリットについて詳しく解説しました。

また、最後に投資スタイルに応じた投資方法も紹介しましたね。

私としては、長期投資目的であれば為替ヘッジなしの「ドル建てスタイル」をおすすめします!

ただ、人それぞれリスク許容度が異なるため、許容リスクの範囲内で投資を行うことが大前提となります。

期待リターンやリスクをもとに、将来的な運用成果を試算した上で、ご自身にあった投資信託を選んでみてください。

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!