この記事で解決できる悩み

このようなS&P500の投資タイミングの考え方について解説しています。

私も投資タイミングの考え方を学ぶことで、どのようなスタイルで投資に取り組めば良いかが理解できています。

記事の前半ではS&P500の分析観点とS&P500購入時の重要な考え方を、後半ではS&P500投資戦略と新NISAを活用したS&P500への投資方法を具体的に解説します。

この記事を書いた人

- 『NISAの達人』の管理人

- 会社員&ブロガー

- 新NISA(選び方、買い方、運用方法、ノウハウ)について発信

- 2025年9月末時点で、NISAで含み益約106万円を達成中!

この記事を読むことで、あなたはS&P500投資の土台となる基礎知識をしっかりと身につけることができます。

さらに、実際にS&P500に投資する際に役立つ市場分析の方法とS&P500投資戦略についても、しっかりと身に付けることができますよ。

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!

S&P500とは?投資の基礎知識2点

まず、S&P500に投資する上で、基礎的な部分を押さえておきましょう!

S&P500とは?投資の基礎知識2点

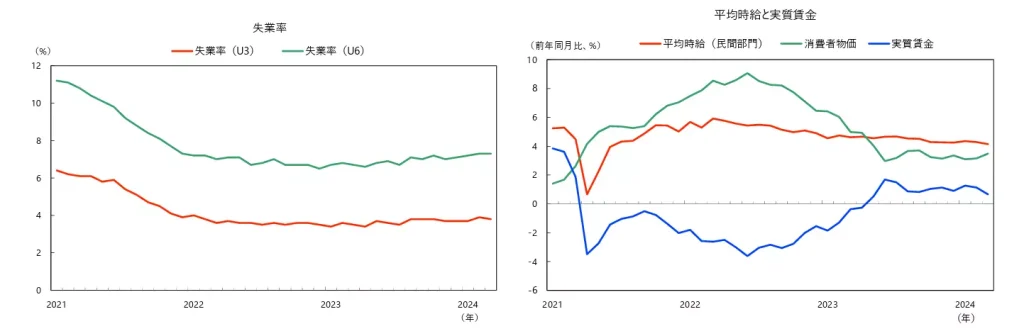

S&P500の概要

S&P500(Standard and Poor's 500)は、米国を代表とする株価指数の一つであり、ニューヨーク証券取引所(NYSE)やナスダック(NASDAQ)に上場している、時価総額の大きい500社の株価をもとに算出されます。

この指数が、投資家や経済アナリストから注目される理由は、以下に示す通りです。

S&P500指数が注目される理由3つ

- 米国経済全体の健全性や成長性を示すため。

- 上位企業の多くが世界の株式市場の売上や収益の大部分を占めているため。

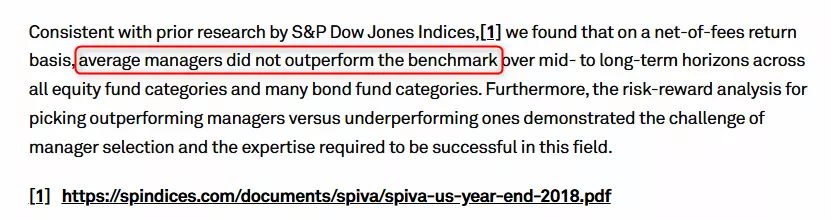

- 多くのファンドが、S&P500ベンチマークをアウトパフォームしていないことが明らかになっているため。

ファンドとS&P500の比較結果(出典:S&P500)

具体的には、米国の代表的な株価指数3つの構成銘柄数は、以下のようになっています。

| 株価指数 | 構成銘柄数 |

|---|---|

| ニューヨークダウ(ダウ・ジョーンズ工業株価平均) | 30銘柄 |

| NASDAQ100 | 約100銘柄 |

| S&P500 | 約500銘柄 |

米国株式市場における時価総額のうち、S&P500が約75%を占めていますよ!

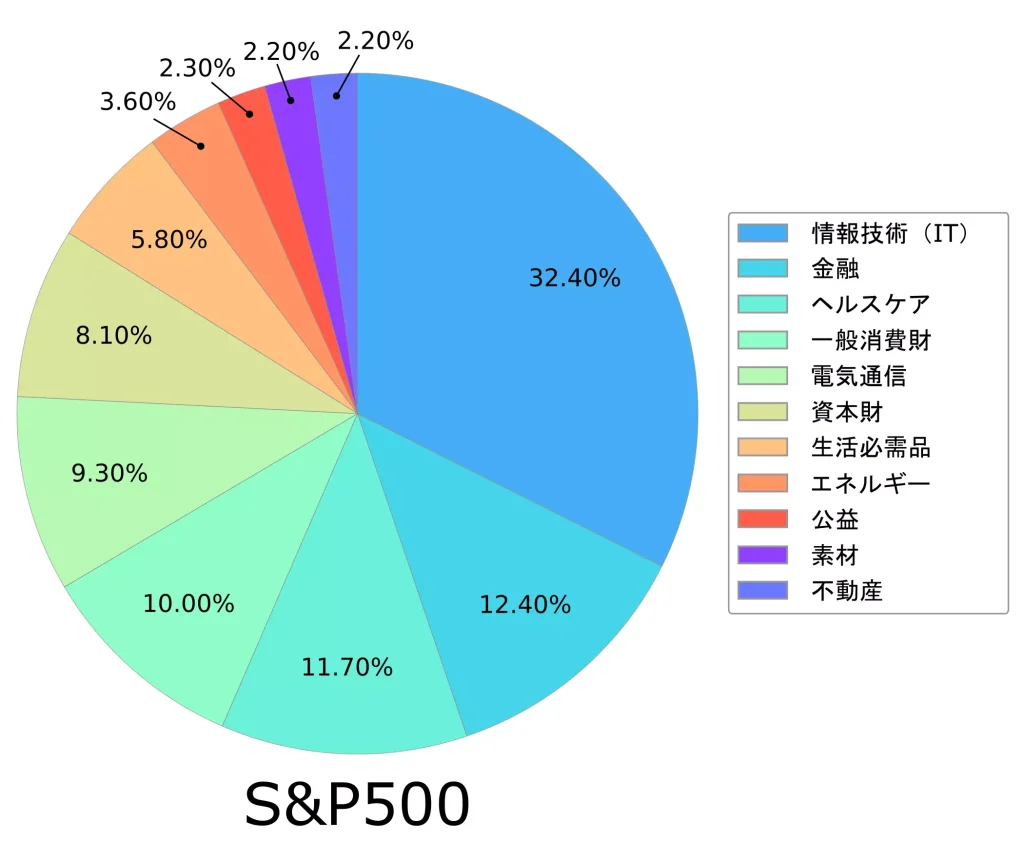

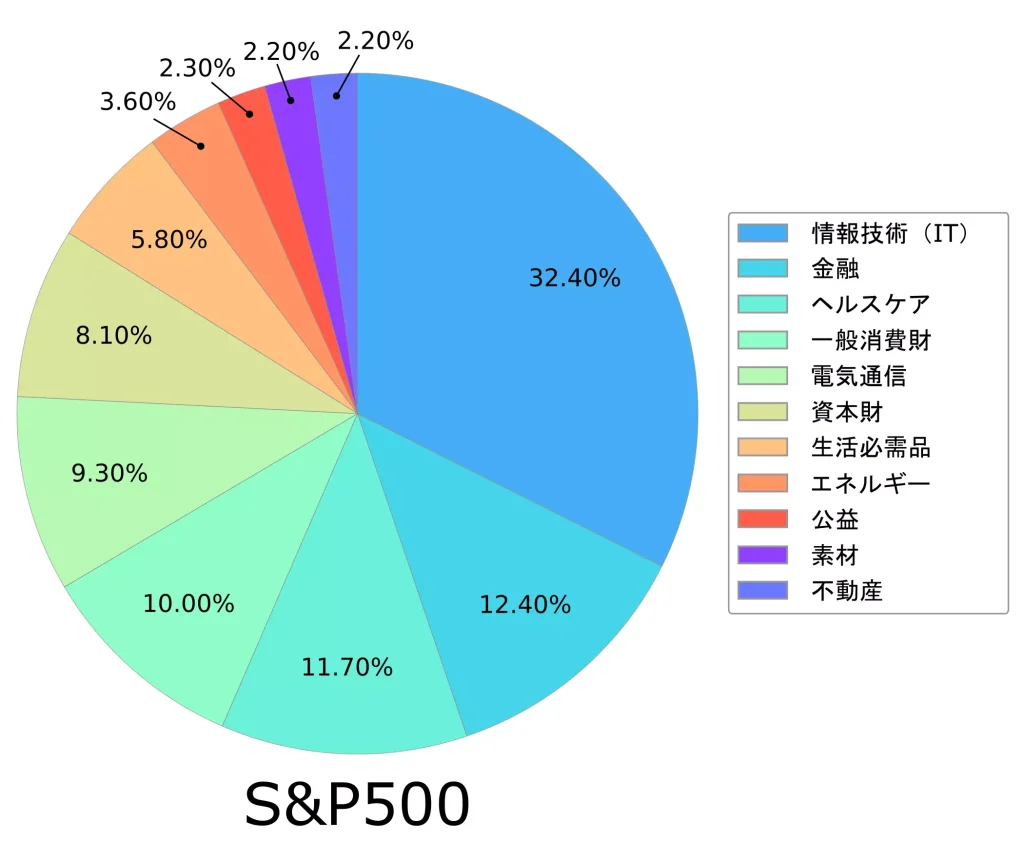

S&P500の構成銘柄とセクター

S&P500は複数のセクターで構成されており、詳細は以下に示す通りです。

さらに、これらのセクターには、多くの米国の大企業が含まれています。

S&P500に採用される企業は厳格な選定基準をクリアした企業で構成されており、2025年8月末時点におけるS&P500の上位10銘柄の内訳は、以下に示す通りです。

| 順位 | S&P500 |

|---|---|

| 1位 | Nvidia Corp |

| 2位 | Microsoft Corp |

| 3位 | Apple Inc. |

| 4位 | Amazon.com Inc |

| 5位 | Meta Platforms, Inc. Class A |

| 6位 | Broadcom Inc |

| 7位 | Alphabet Inc A |

| 8位 | Alphabet Inc C |

| 9位 | Tesla, Inc |

| 10位 | Berkshire Hathaway B |

また、定期的に銘柄の入れ替えが行われているため、業績が悪化した企業を排除する仕組みも備わっています。

S&P500の構成銘柄とセクターの見直しは、S&Pダウ・ジョーンズ・インデックスという独立した機関が行っており、基準は、以下に示す通りです。

S&P500の構成銘柄とセクターの組み入れ基準5つ

- 米国企業であること

米国が本拠地になっている必要があります。 - 流動性が高いこと

米国の証券所(NYSEやNASDAQなど)に上場している必要があります。 - 十分な規模の企業(時価総額が一定額以上)であること

浮動株調整後時価総額(FMC)という指標で比較します。 - 直近の業績が黒字であること

直近の連続4四半期で黒字が続いている必要があります。 - セクターバランスが考慮されていること

世界産業分類基準(GICS)の各セクターのウェイトとの比較結果を考慮して決めます。

出典:指数算出メソドロジー

この定期的な見直しにより、米国経済の最新状況がS&P500指数に反映されるようになっています。

S&P500指数連動ファンドが選ばれる理由4つ

S&P500指数連動ファンドが選ばれる理由について解説します。

S&P500連動ファンドが選ばれる理由4つ

長期的な成長性への期待

1980年以降におけるS&P500のチャートは、以下のようになっています。

上記のチャートから分かる通り、S&P500は長期にわたって成長を続けてきました。

このため、長期保有することで、米国経済全体の成長と共に資産が増加する可能性が高いと考えられています。

短期的な景気変動や市場の調整によって、株価が下落することもあります。

広範な分散投資の効果

個別株投資と異なり、S&P500指数連動ファンドに投資すると、実質的に広範な分散投資を行っているのと同じ効果が得られます。

繰り返しになりますが、これはS&P500指数が米国を代表する優良企業約500社から算出されているからです。

セクターも銘柄も幅広く分散されている、ということでしたね。

このように、リスク分散しながら安定したリターンを目指したい投資家にとって、S&P500は魅力的な選択肢となります。

透明性の高さと信頼性

S&P500の構成銘柄や選定基準は、一般公開されているため、透明性が高いと言えるでしょう。

さらに、S&Pダウ・ジョーンズ・インデックスという信頼できる独立機関が指数を算出・管理しているため、指数自体の信頼性も高いです。

このため、安心してS&P500指数連動のファンドに投資できます。

投資信託を通じて少額から投資可能

通常、会社の株を購入する場合は数万~数十万円が必要になります。

一方、ネット証券で扱っているほとんどの投資信託は、少額(数百円)から購入可能です。

例えば、楽天証券であれば、以下に示す通り、月々100円から投資できるようになっています。

積立投資は少額から始められます。例えば、楽天証券の投資信託は月々100円から、国内株式や米国株式であれば、1株から積立が可能です

https://www.rakuten-card.co.jp/minna-money/securities/investment_nisa/article_2308_00107/

このように、優良な投資先に少額から投資できるため、活用していくことをおすすめします。

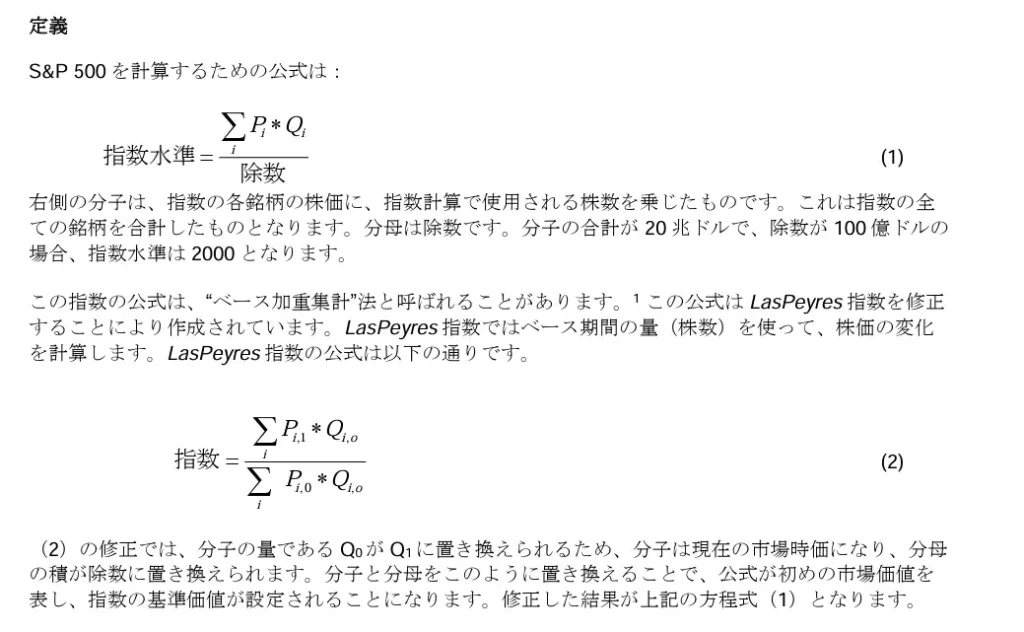

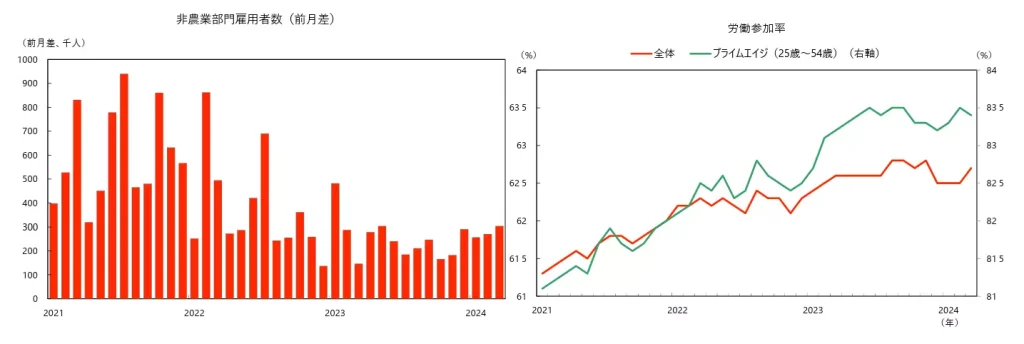

S&P500購入時の分析観点4つ

続いて、S&P500購入時の分析観点を紹介します。

S&P500購入時の分析観点5つ

雇用統計

雇用統計には、失業率や非農業部門雇用者数の変化などの重要なデータが記載されており、米国経済の状況を把握するのに役立ちます。

雇用統計が重要になる理由として、連邦準備制度理事会(FRB、米国の中央銀行)が、雇用統計を参考に金利の上げ下げを判断しているためです。

金利と株価は逆相関の関係にあるんでしたね。

このような関連性があるため、雇用統計の推移を確認することで、S&P500への影響有無を予測できます。

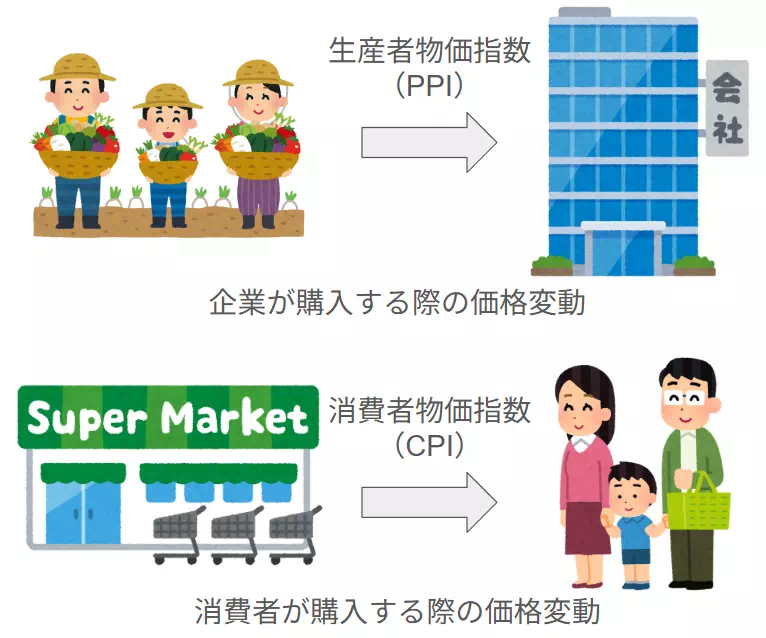

消費者物価指数(CPI)と生産者物価指数(PPI)

生産者物価指数(PPI)と消費者物価指数(CPI)は、インフレ動向を把握する手段として用いられます。

さらに、インフレ動向に基づいて金利が上がる/金利が下がるという変化が起きるため、株価に影響が出ます。

金利変動に伴って株価も変動する、ということになりますね。

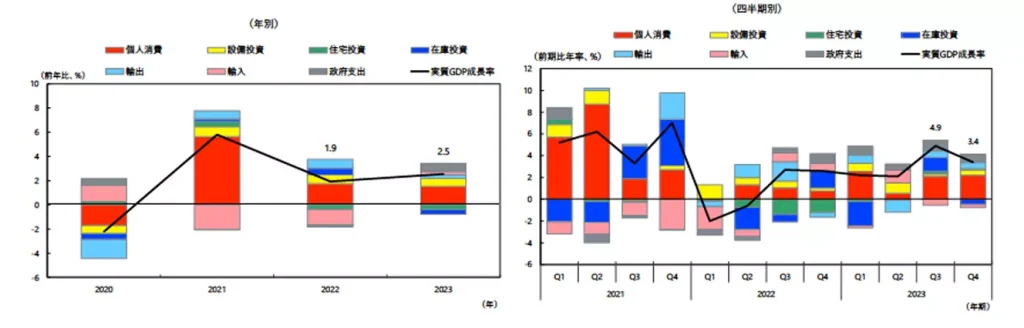

国内総生産(GDP)成長率

国内総生産(GDP)の成長率は、米国経済の成長率を示す指標となります。

このため、高い成長率の維持に伴い、企業の収益増加も期待できるため、GPD成長率の推移を確認が重要です。

具体的には、2023年の米国の実質GDP成長率は、前年比+2.5%となっています。

また、連邦公開市場委員会(FOMC)の予測中央値が1.8%だったので、これを上回っていますよ。

過度な成長はインフレにつながり、株価に影響が出る可能性がある点に注意しましょう。

市場センチメント指標

市場センチメントとは、市場全体や特定の対象に対する心理状態や感情のことを言います。

市場センチメント指標は景気関連の経済指標であり、個人消費やGDPとの関連性が高いという特徴があります。

具体的な指標の例は、以下に示す通りです。

市場センチメント指標の例3つ

- 消費者信頼感指数

現在と将来の景気の見通しについて、消費者にアンケートを実施し、その調査結果を指数化したもの(参考:東海東京証券) - ボラティリティ指数(恐怖指数、VIX)

将来の相場に対する投資家心理を反映する指数(参考:野村證券) - ブルベア比率(強気弱気比率)

今後6カ月の株式市場についてどの程度「強気か」「弱気か」「中立か」を数値化した指標(参考:株式マーケットデータ)

このように、景気動向を読み取るための指標が複数存在するため、市場動向を分析する際に役立つでしょう。

S&P500はいつ買うべき?重要な2つの考え方

今回のトピックのメインである、S&P500の買うべきタイミングについて解説します。

S&P500はいつ買うべき?重要な2つの考え方

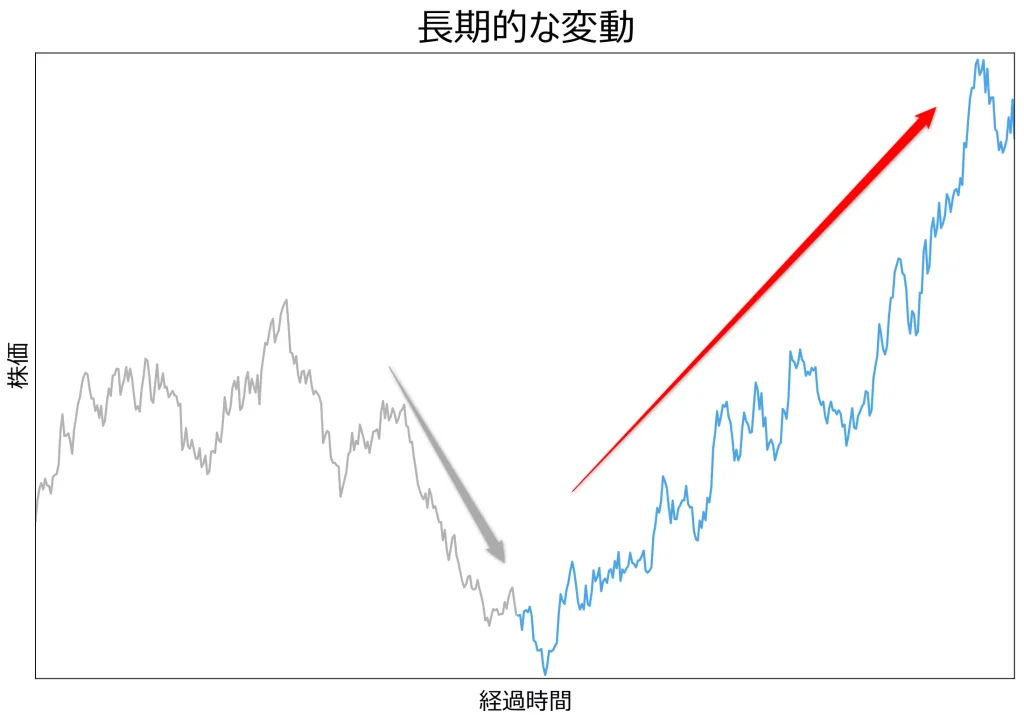

投資タイミングは読めない

元も子もないですが、先ほど紹介した分析観点を用いても、投資タイミングを予測するのは極めて困難です。

なぜなら、人間には「直線本能」や「恐怖本能」というものがあり、人間の本能的に「高値で買って、安値で売る」ことになりかねないためです。

【参考】直線本能や恐怖本能とは?

- 直線本能

物事が直線的に増え(減り)続けるという思い込み。 - 恐怖本能

危険でないことを恐ろしいと考えてしまう思い込み。

出典:私立大学退職金財団

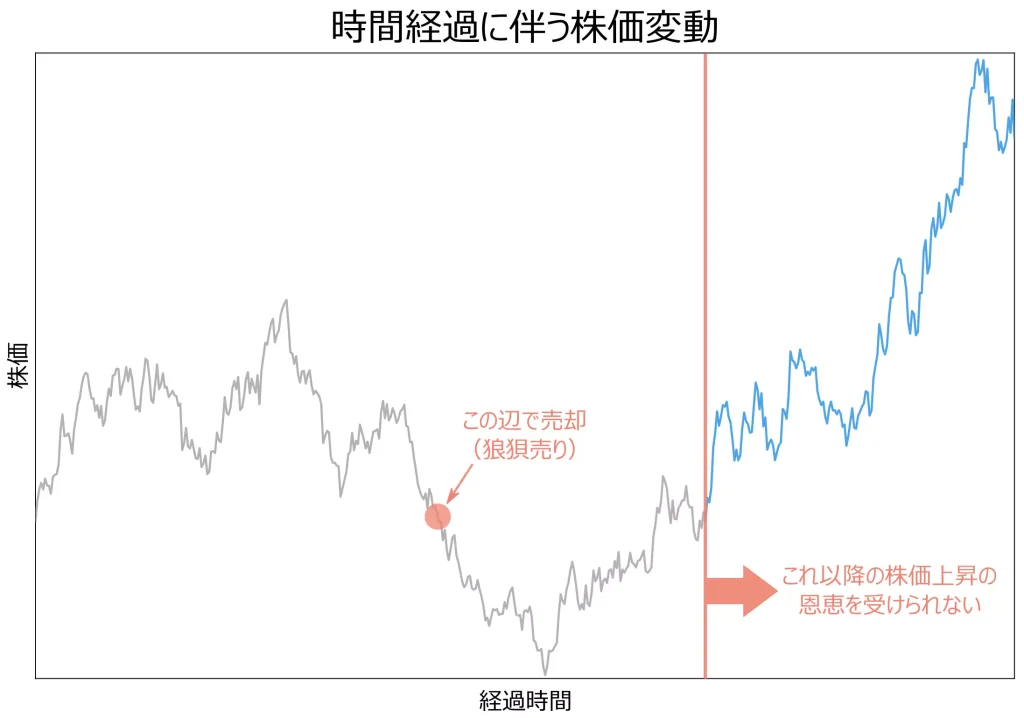

例えば、下記のように株価が変動していた場合、多くの方は、「今後も下落傾向が続くだろう(図中の赤矢印)」と予測すると思います。

この場合、これ以上株価が下がる前に売却しよう、と考える方もいるでしょう。

恐怖本能に基づく行動とみなせます。

一方、さらに時間を進めると予想に反して、株価は上昇するケース(図中の赤矢印)があります。

この場合、今後も上がるだろう、と考えて追加購入を考える方もいるでしょう。

ちなみに、この後、チャートは再び下落傾向に推移します。

このように、直線本能と恐怖本能に基づく直感的な判断も入るため、買い時と売り時を正しく当てることは困難です。

長期的に市場に居続ける

株式市場の動向を予測するのが困難な場合、市場動向の変化に一喜一憂せず、長期的に相場に居続けることが大切です。

なぜなら、相場に居続けることで株価回復(株価上昇)のタイミングを逃すことがなくなるためです。

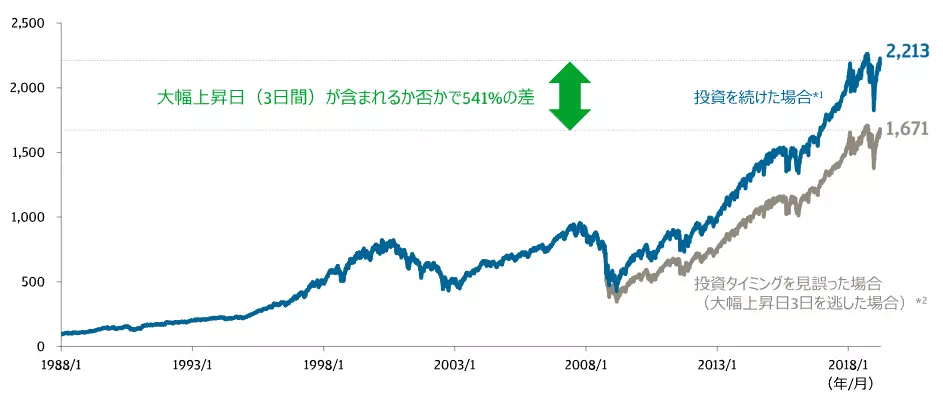

一時的に株式市場から離脱した時の影響は、S&P500を題材にJ.P. Morgan社が解説しています。

上記の例からも分かる通り、長期投資では、一時的な株式動向の変化があることを認識した上で、冷静に判断することが重要です。

このような経緯もあり、私はオルカンやS&P500など長期的に成長する資産に投資し続けています。

後悔しないためのS&P500投資戦略3つ

投資における考え方を理解した上で、後悔しないためのS&P500投資戦略を紹介します。

後悔しないためのS&P500投資戦略3つ

長期投資の重要性の理解

先程も述べたように、S&P500などの優良なインデックス投資を行う際は、長期的に株式市場に居続けることが大切です。

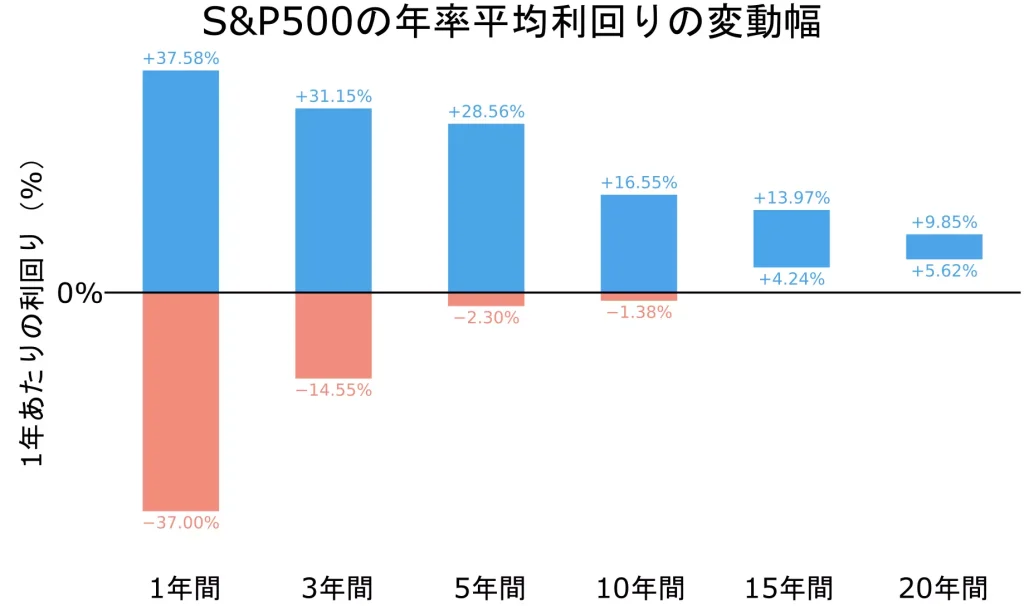

理由は先程述べた通りで、S&P500は短期的に下落することはありますが、長期的みると右肩上がりで成長しているためです。

過去実績に基づくと、15年以上S&P500に投資し続ければ、トータルリターンがプラスになることが分かっています。

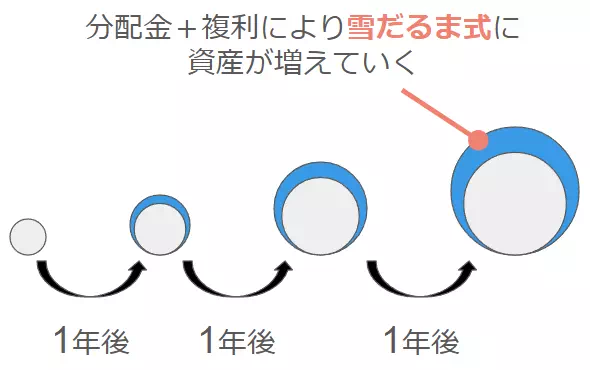

さらに、複利効果も長期投資の大きなメリットです。

投資により得られた利益を再投資することで、資産が雪だるま式に増えていく可能性があります。

このように、「時間は投資家の味方である」という方針で、長期的な視点で 投資に取り組むことが大切です。

積立投資とドル・コスト平均法の活用

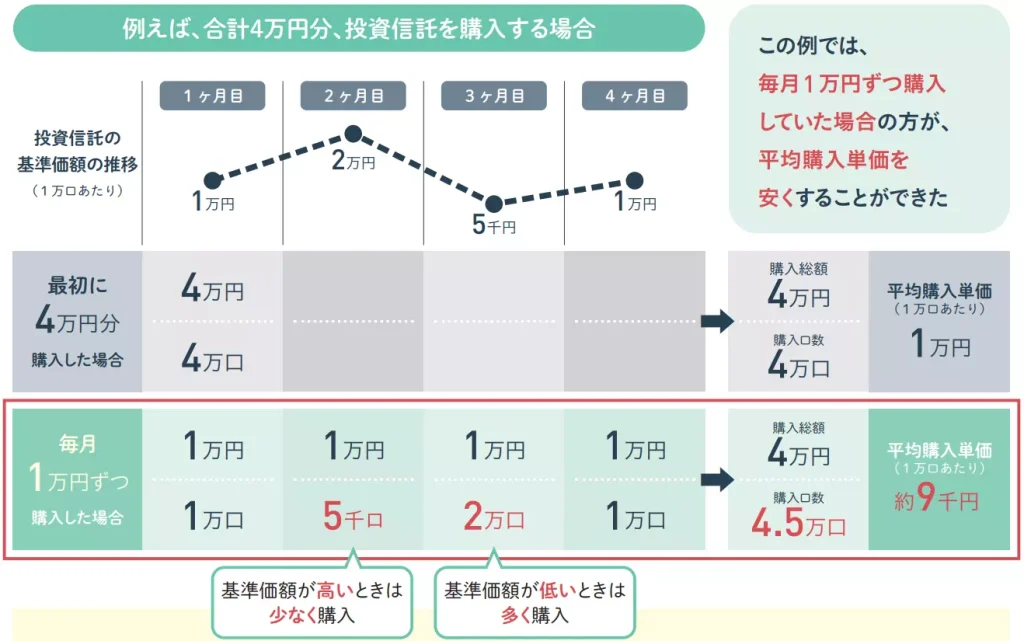

適切な投資タイミングを判断できない場合の有効な戦略として、定額積立投資というものがあります。

同じ商品を定期的に同じ金額だけ買い付ける積立方法

三菱マテリアル

この投資方法をおススメする理由として、平均購入単価を平準化し、高値掴みのリスクを低減できるためです。

定額積立投資(ドル・コスト平均法の採用)によるメリットとして、以下の2点が挙げられます。

定額積立投資(ドル・コスト平均法の採用)によるメリット2つ

- 時間的な負担を軽減できる

- 感情的な 投資判断を避けられる

一方、定額積立投資にもデメリットがあり、市場が成長し続けた場合、初期段階で一括した方がリターンが大きくなる可能性が高いです。

市場動向を予測することは困難であるため、定額積立投資の方がリスクを抑えながら着実に資産形成できますよ。

下落時の狼狽売りの回避

長期積立時に気を付ける点として、狼狽売りがあります。

【参考】狼狽売り

投資家がパニックに陥り、損失が拡大する前に資産を売却すること。

狼狽売りを避けたの方が良い理由として、株式市場の回復の恩恵を受けられずに損失が確定してしまうためです。

例えば、先ほどの例の場合、株価下落途中で売却してしまった場合、株価回復後の恩恵を受けられなくなってしまいます。

このように、一時的な市場動向に左右されるのではなく、冷静に状況を分析し、常識的な判断を下すことが重要です。

S&P500全体の業績が長期的に低迷する場合など、当初想定が変わった場合は投資先を見直すことも大切ですよ。

新NISA制度を活用したS&P500への投資方法2つ

最後に、新NISA制度を活用したS&P500への投資方法を解説します。

新NISA制度を活用したS&P500への投資方法2つ

つみたて投資枠を活用した投資

新NISAのつみたて投資枠は、先ほど解説した定額積立投資をしていくのに最適な投資枠です。

なぜなら、新NISAのつみたて投資枠には、以下の3つが実現できるためです。

新NISAのつみたて投資枠で実現できること3つ

- 自動積立設定

多くの証券会社では、毎月定額を自動的に積み立てる仕組みが整っています。 - ドル・コスト平均法のメリットを享受

自動積立を1度設定すれば、その後は管理の手間がかからないです。 - 投資収益の非課税での受け取り

新NISAの仕組みとして、株式投資の利益にかかる税金(20.315%)がかからなくなります。

このように、手間をかけずに資産形成できる仕組みとなっているため、リスク許容度の範囲内で積極的に活用していくことをおススメします。

年間投資限度額は、120万円(月々10万円)となっています。

成長投資枠を活用した投資

新NISAの成長投資枠では、つみたて投資枠よりも年間投資限度額が大きく、より柔軟な投資を行うことができます。

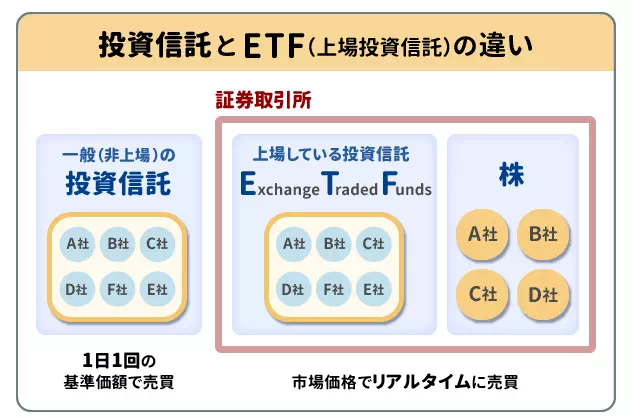

S&P500関連で投資をするのであれば、S&P500連動のETF(上場投資信託)がおススメです。

なぜなら、S&P500連動ETFは通常の投資信託と同様に複数銘柄に分散されているだけではなく、通常の株式と同様にリアルタイムで取引ができるためです。

つみたて投資枠で購入可能なS&P500連動の投資信託と、S&P500連動のETFの違いは、以下の記事でまとめています。

詳細を知りたい方は、ぜひご覧ください。

ETFは売買手数料がかかることが多いため、頻繁に取引すると手数料負けする可能性があります。

長期的に投資を続けて複利効果を最大化しよう!

今回は、以下の内容について解説しました。

今回の内容

S&P500連動の投資信託や株式の購入/売却時期を見極めるのは、極めて困難です。

このため、株式市場に居続け、株価上昇や複利効果による恩恵を享受できるようにしましょう。

また、複利効果については、以下の記事でも解説しています。

上記の記事も参考に、投資に関する知識を習得しつつ、オルカンやS&P500などの優良なインデックスファンドに投資して、資産形成していきましょう。

これから資産運用を始める方

新NISAなど資産運用を始めるには、証券口座の開設が必要です。まだ、証券口座をお持ちでない方は、以下のリンクから口座開設することをおススメします。

-

特徴:取引コストを抑えられる!

-

投資情報や分析ツールが豊富&無料で利用できる!